כידוע, על כל מעסיק חלה חובה להפריש עבורכם לפנסיה בכל חודש. אבל האם זה אומר שאפשר לנוח על זרי הדפנה ולסמוך על החסכונות הללו כמקור הכנסה מספק לאחר גיל הפרישה?

בשנת 2008, התקבלה החלטה דרמטית ורבת חשיבות במשרד האוצר, ונחקק חוק לפיו כל מעסיק חייב להפריש עבור העובדים שלו בכל חודש לחסכונות הפנסיוניים, וכל עובד זכאי שתהיה לו פנסיה ממקום העבודה. המשמעות החשובה של העניין היא שלכל עובד יהיה הביטחון הכלכלי לאחר סיום העבודה והפרישה לגמלאות, והוא יקבל (ברוב המקרים) קצבה חודשית שתינתן לו על ידי חברות הביטוח, קופות הגמל או קרנות הפנסיה בהן הוא חסך את הכסף. סכום הקצבה החודשית מושפע הן מרמת השכר בה השתכר העובד במהלך השנים, אבל גם מפרמטרים שונים של סוג הקרן, דמי הניהול שנגבו על ידי חברות הביטוח ועוד ועוד. לפרמטרים אלו ישנה השפעה רבה ומשמעותית הן על הסכום שיצטבר בחסכונות הפנסיוניים וכמובן על גובה הקצבה שתינתן החל מגיל הפרישה.

להבדיל בין פנסיה לבין קצבת זקנה מביטוח לאומי

חשוב להבין שבלי קשר לחסכונות הפנסיוניים, כל תושב ישראלי שעונה על תנאי הזכאות והגיע לגיל 62-70, זכאי לקצבת זקנה מביטוח לאומי, וזו מורכבת מסכום בסיסי שניתן לכולם באופן אחיד וגורף, וגם מפרמטרים של של מצב משפחתי (כמה בני משפחה חיים עם המבוטח בבית) ועוד.

הסכום שעליו עומדת כיום הקצבה הבסיסית ליחיד היא בסך 1,558 ש”ח עד גיל 80 ו-

1,646 ש”ח מעל גיל 80. מאחר ורוב התושבים המגיעים לגיל פרישה צוברים גם שנות ותק בביטוח לאומי, גובה הקצבה יכול לגדול לגדול בשיעור של עד 50%. במקרים כאלו גובה הקצבה יעמוד על 2,337 שקלים עד גיל 80, ו-2,469 שקלים מעל גיל 80.

כפי שאתם ודאי יכולים להסיק, ברוב המקרים לא ניתן לסמוך על קצבה זו שתאפשר לכם לשמר את רמת החיים שהתרגלתם אליה, וקרוב לוודאי שהיא תהיה נמוכה מהמשכורת החודשית שקיבלתם עד כה.

ההבדל בין פנסיה צוברת לפנסיה תקציבית

כאשר המטרה העומדת בראש סדר העדיפויות, היא כמובן להגדיל את הסכומים אותם תקבלו מקרנות הפנסיה בשנים שלאחר סיום העבודה, חשוב להבין את ה”אותיות הקטנות” של האלמנטים המרכיבים את החיסכון שלכם. ראשית, פנסיה צוברת היא התשלומים המועברים על ידי המעסיק לקרן הפנסיה, לביטוח המנהלים או לקופות הגמל, כאשר הם מורכבים הן מניכוי סכום מסוים מהמשכורת שלכם והן מסכום שמופרש עבורכם על ידי המעסיק.

גובה הסכום שתקבלו בקצבה החודשית בעת הפרישה, יתבסס ויחושב לפי הסכומים שתצברו בקרנות הפנסיה, וגם הרווחים שהסכומים הללו הניבו יילקחו בחשבון, באמצעות חישובים אקטואריים, מקדמי המרה ועוד.

פנסיה תקציבית, לעומת זאת, משולמת על ידי המעסיק בלבד, אך גובה הסכום המועבר על ידו מושפע ישירות מגובה השכר שלכם ונגזר ממנו, כאשר גם הוותק שלכם במקום העבודה נלקח בחשבון ומשפיע על הסכום. פנסיה מסוג זה, שתשולם לכם מתקציב המעסיק, תצברו בכל שנה בה עבדתם שני אחוזי זכות, והקצבה שתקבלו בהמשך, תחושב על פי הכפלה של האחוזים הללו יחד עם המשכורת שקיבלתם בסמוך למועד הפרישה, או לחילופין, ממוצע המשכורות שלכם במהלך תקופת הצבירה. במילים אחרות, גובה הקצבה הזו יהיה ידוע מראש וקבוע, ולא יהיה תלוי בסכום שחסכתם או צברתם בקרנות הפנסיה.

ימי חופשה, קרנות השתלמות ועוד – סכומים נוספים שאתם עשויים לקבל במועד הפרישה

חשוב לדעת שייתכן וסכומים נוספים מגיעים לכם ואתם יכולים לפדות אותם במועד הפרישה, כמו למשל חסכון פנסיה ישן שאולי שכחתם או לא ידעתם מקיומו, או דוגמא אחרת – אם השתייכתם למסלול של פנסיה תקציבית במשך למעלה מ-35 שנים, ייתכן שמגיע לכם החזר על דמי השתתפות שנגבו מכם. עוד סכומים שייתכן ואתם זכאים לקבלם ממקום העבודה הם בגין ימי חופשה שלא מימשתם, מענקי פרישה הניתנים על ידי חלק ממקומות העבודה ועוד. כמו כן, חשוב לאתר בשלב זה את כל קרנות ההשתלמות בהן חסכתם ולבדוק מהם הסכומים העומדים לרשותכם בכל אחת מהן.

עם זאת, חשוב להכיר את עניין המיסים החלים על הפדיון של סכומים אלו ולבחון אותם לעומק.

לתכנן את העתיד באופן הטוב ביותר

גם אם התקופה בה תפרשו לגמלאות נראית רחוקה, השנים עוברות במרוצה ולא תאמינו כמה מהר תגיעו לנקודה הזאת. חשוב לדעת ולהכיר את לעומק את כל היבטי החסכונות הפנסיוניים שלכם כבר עכשיו, להבין כמה אתם חוסכים בכל חודש וכיצד הדבר יבוא לידי ביטוי בסכום הקצבה החודשית שתקבלו לאחר הפרישה מהעבודה. חשוב להבין מה תהיה רמת ההכנסה שלכם בתקופה הזו, ולבדוק כיצד אתם יכולים לדאוג לשיפור שלה – כבר עכשיו. כאמור, ההכנסה השוטפת שלכם תהיה מורכבת משני מרכיבים עיקריים – קצבת זקנה שתינתן לכם מביטוח לאומי, עליה אין לכם שליטה של ממש, וקצבת הפנסיה, עליה אתם יכולים להשפיע באופן משמעותי מאוד.

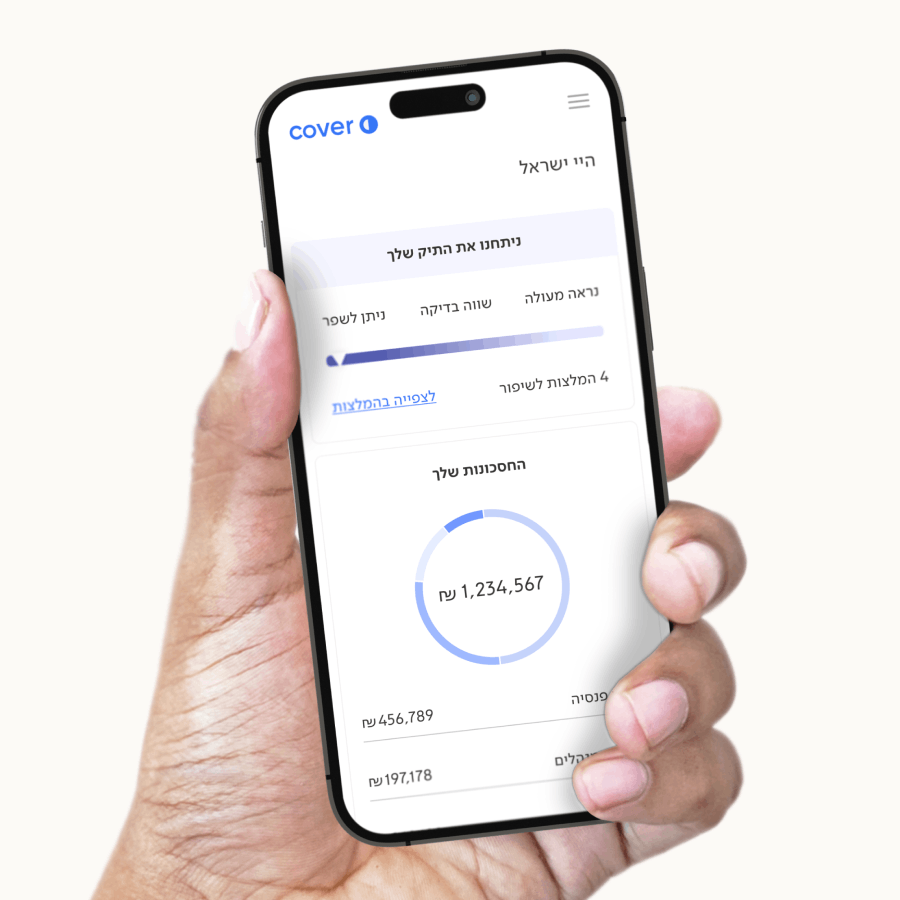

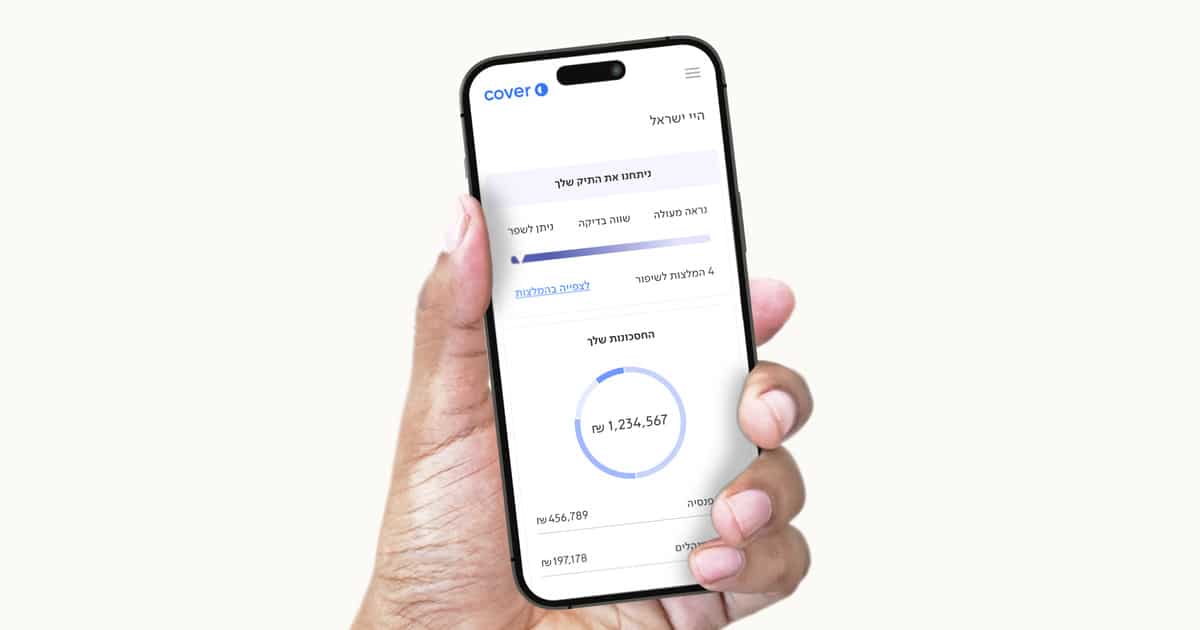

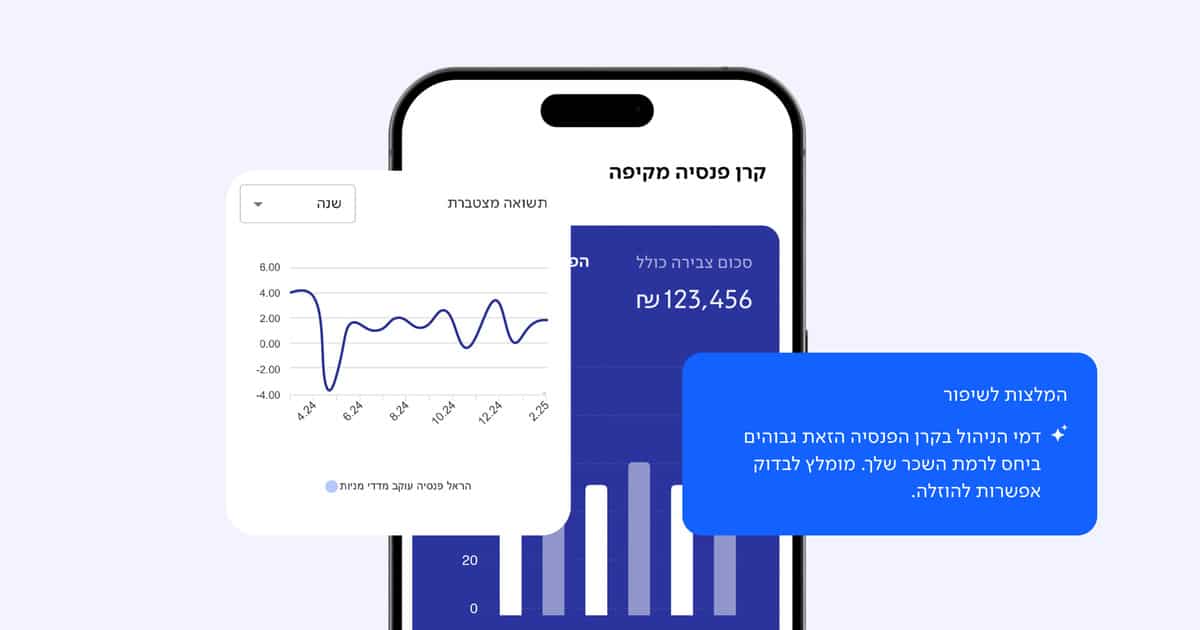

כלים שיכולים לסייע לכם להעריך את גובה ההכנסה החודשים שתהיה לכם לאחר גיל הפרישה, הם למשל המסלקה הפנסיונית, שבהזנת מספר נתונים, למעשה מייצרת לכם דוח המרכז את כל המידע האישי הרלוונטי בתחום זה, ומסייע לשפוך אור על כל מה שקשור בעתידכם הכלכלי. כמו כן, ישנם אמצעים דיגיטליים שונים כיום, שיכולים לעשות לכם סדר ולספק הרבה מידע מותאם אישית, כמו לדוגמא המערכת שפיתחה חברת COVER, שניתן להירשם בה ללא עלות, להזין כמה פרטים ולקבל ריכוז של כל החסכונות הפנסיוניים והביטוחים שברשותכם.

לאחר ריכוז הנתונים, מומלץ להיוועץ ביועץ פיננסי מומחה, שידריך אתכם כיצד להתנהל ולשפר את גובה הפנסיה שלכם בעתיד.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.