הכרת חובות המעסיק והבנה ברורה של מצב הפנסיה שלנו, הם צעדים חיוניים לביסוס עתיד כלכלי איתן. זה אולי נראה רחוק וזניח כעת, אבל הזמן טס, והגעה למועד הפרישה עם סכום מספק היא מטרה הדורשת תכנון יזום. מהי החשיבות של הפרשות המעביד לפנסיה וכיצד ניתן לגשת בקלות לכל המידע החשוב לגבי הפנסיה שלנו?

במדינת ישראל, תכנון פנסיוני הוא היבט מכריע בהשגת ביטחון כלכלי, עבור כל אחת ואחד ועבור כל משפחה. כחלק ממערך הביטוח הלאומי במדינה, מעסיקים נדרשים להפקיד כספים בחשבונות הפנסיה של העובדים, ואלו מהווים בסיס לחיסכון הפנסיוני. הכרת חובות המעסיק והבנה ברורה של מצבנו הפנסיוני, הם צעדים חיוניים לביסוס עתיד כלכלי יציב. זה אולי נראה רחוק וזניח כעת, אבל הזמן טס, והגעה למועד הפרישה עם סכום משמעותי היא מטרה הדורשת תכנון יזום. למרבה המזל, ממשק דיגיטלי מתקדם מספק דרך חדשנית וידידותית לגשת לנתוני הפנסיה האישיים ולשפר אותם, מה שיכול לסייע לנו להישאר במעקב אחר תוכניות הפרישה שלנו.

הפרשות המעסיקים: הבסיס של קרן הפנסיה של העובדים

בישראל, המעסיקים מחויבים להפריש לקרן הפנסיה של כל עובד ועובדת. החל ממשכורת ינואר 2017, שיעור ההפרשות הוא 18.5% מהשכר, מתוכם 6% על חשבון העובד והיתר (12.5%) על חשבון המעסיק (6.5% הפרשות מעסיק לרכיב תגמולים ו-6% הפרשות מעסיק לרכיב פיצויים). עם זאת, מעסיקים בוחרים לעתים קרובות להפריש יותר מהדרישה המינימלית, במטרה לתמוך ברווחתם הכלכלית של עובדיהם לטווח הארוך. הכרת הסכום המדויק שהמעסיקים מפרישים לקרן הפנסיה שלכם היא חשובה, שכן היא מהווה את הבסיס לחיסכון הפנסיוני שלכם.

המסע אחר המידע: מדוע חשוב כל כך להתעדכן בפרטי הפנסיה שלכם?

ידע הוא המפתח לקבלת החלטות פיננסיות נכונות, וזה נכון מאוד גם כאשר מדובר בתכנון פנסיוני. לא חסרות סיבות מדוע כדאי להתעדכן באופן שוטף לגבי מצבנו הפנסיוני. ראשית, הדבר מאפשר לנו להעריך את מצבנו הכלכלי הנוכחי ולקבוע האם הוא עולה בקנה אחד עם יעדי הפרישה שלנו. שנית, שמירה על האצבע על הדופק למעשה נותנת לנו כוח, כאשר היא מאפשרת לנו לבצע את האדפטציות והשינויים הדרושים כדי לייעל ולמקסם את החיסכון הפנסיוני שלנו.

על ידי ניטור שוטף של נתוני הפנסיה שלנו, נוכל לעקוב אחר הצמיחה של החסכונות שלנו, להבין את ביצועי ההשקעות שלנו ולזהות תחומים שבהם ניתן לבצע שיפורים. בנוסף, תמונה ברורה של הפרשת המעסיק תאפשר לנו להכיר בחשיבות העניין הזה לביטחון הכלכלי שלנו בתקופת הפרישה.

הגעה לפרישה עם סכום פנסיה ניכר דורשת תכנון קפדני והפקדות עקביות. אמנם הפרישה עשויה להיראות רחוקה, אבל כאמור, הזמן עובר מהר, וככל שנתחיל לחסוך מוקדם יותר, כך למעשה נרוויח יותר זמן ונאפשר לכסף שלנו לצמוח, באמצעות ריבית ותשואות. בדיוק בגלל זה, חשוב להיות ״ראש גדול״ בניהול הפנסיה שלנו, להיכנס לעניינים, להיות בעלי תושיה, לבחון הזדמנויות להגדלת ההפקדות ולקבל החלטות מושכלות לגבי אפיקי השקעות אופציונליים.

טיים איז מאני: למה כדאי להתעורר ולפעול כמה שיותר מוקדם?

במרדף אחר חיסכון פנסיה משמעותי, הזמן הוא משאב יקר ובלתי מתחדש. תכנון פרישה הוא לא ספרינט אלא ריצת מרתון, שבה המסע מתחיל שנים רבות לפני שקו הסיום בכלל נראה באופק. אם כן, ככל שנתחיל לדאוג מוקדם יותר לקרן הפנסיה שלנו ולהפריש אליה סכומים גדולים יותר, כך תגדל ההזדמנות לצמיחה של הכסף שלנו, באמצעות הקסם המכונה ״ריבית״. על ידי מינוף כוחו של הזמן, נוכל להכין את הקרקע לפרישה שתתאפיין בשפע כלכלית.

המהפכה הדיגיטלית: כמה פשוט לנהל את הפנסיה שלנו כיום

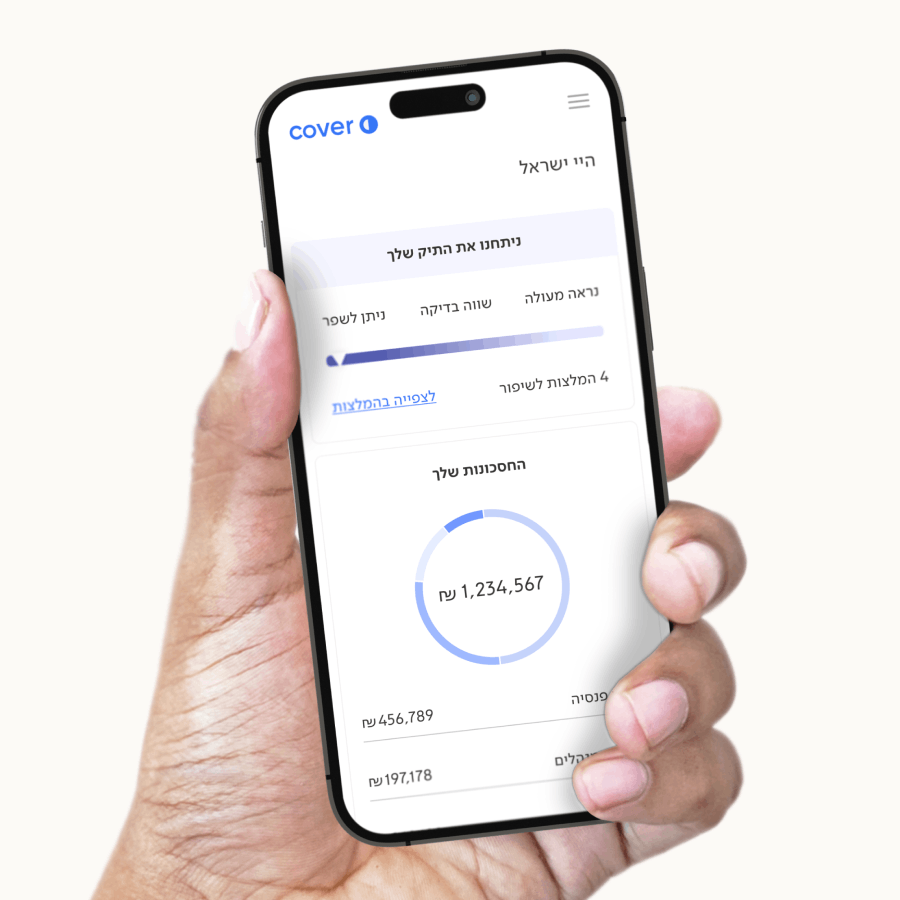

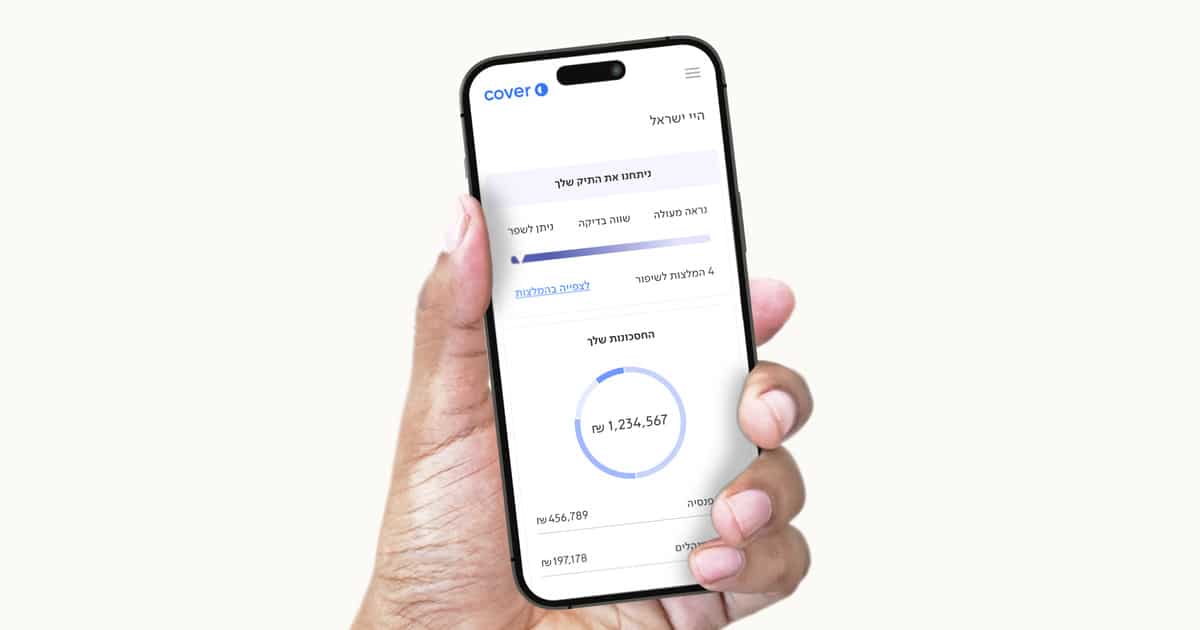

הטכנולוגיה מחוללת מהפכה בהיבטים שונים של חיינו, וניהול הפנסיה אינו יוצא מן הכלל. ממשק דיגיטלי חדש מציע כעת דרך נגישה וקלה לנהל את נתוני הפנסיה האישיים שלנו. באמצעות פלטפורמה ידידותית למשתמש, אנחנו יכולים להזין בקלות פרטים בסיסיים כדי לקבל תובנות חשובות לגבי מצב הפנסיה שלנו.

הממשק הדיגיטלי מספק סקירה מקיפה של דמי ניהול, סכומי צבירה ותחזית של קצבה חודשית בגיל הפרישה. השקפה הוליסטית זו עשויה להעצים את הידע שיש ברשותנו ולהוביל לקבלת החלטות מושכלות לגבי התכנון הפנסיוני שלנו, כאשר היא מאפשרת לנו לנקוט בצעדים יזומים אל עבר השגת יעדי הפרישה שלנו.

הפלטפורמה הדיגיטלית החדשה מאפשרת לכל אחד ואחת לקחת אחריות על עתידם הפיננסי, לקבל החלטות מושכלות ולמקסם את החיסכון הפנסיוני שלנו. אימוץ הקידמה הטכנולוגית הזו עשוי להוביל לעתיד פיננסי נטול דאגות, אשר ביטחון כלכלי ושקט נפשי הם חלק בלתי נפרד ממנו.

ממשק דיגיטלי: פתרון מודרני לניהול פנסיה

חלפו הימים של ניירת מסורבלת ותהליכים מייגעים הגוזלים מאיתנו זמן יקר. הממשק הדיגיטלי של קאבר מציע כעת דרך נוחה ויעילה לגשת לנתוני הפנסיה האישיים שלנו. על ידי הצטרפות לאזור האישי והזנת מספר פרטים אישיים, ניתן להשיג תוך רגעים ספורים את כל הנתונים החשובים על הפנסיה שלנו, כולל הפקדות אחרונות לקרן, מהו סכום הכסף שצברנו ומצבה הכללי של קרן הפנסיה.

הממשק הדיגיטלי של קאבר מספק גם תובנות חשובות כיצד לשפר את מצבנו הפנסיוני. באמצעות היכולת לנתח נתונים ותחזיות, אנחנו יכולים לקבל החלטות מושכלות לגבי הגדלת הפרשות, לעשות אופטימיזציה לאסטרטגיות ההשקעה או לבחון תוכניות פנסיה משלימות כדי לשפר את החיסכון הפנסיוני שלנו.

לסיכום, הכרת הסכומים אותם מפריש המעסיק לפנסיה שלנו, הבנת מצב הפנסיה ונקיטת צעדים יזומים למיקסום החיסכון שלנו, חיוניים כדי להבטיח את עתידנו הפיננסי. הפרישה אולי נראית רחוקה, אבל לזמן יש נטייה לחלוף מהר, וככל שנקדים לקחת אחריות על התכנון הפנסיוני שלנו, כך יגברו הסיכויים להשגת יעדי הפרישה.

חשוב לזכור שהמסע לפרישה בטוחה ומספקת בישראל מתחיל ביצירת בסיס איתן – הפרשת המעסיק לקרן הפנסיה. הידע על המצב הפנסיוני והפקת המירב מהמשאבים הזמינים, הם תנאי להגשמת חלומות הפרישה שלכם.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.