כל מה שחשוב לדעת על משיכת כספים מקרן ההשתלמות שלכם.

קרן ההשתלמות מגיעה אמנם עם מספר הטבות אטרקטיביות לשכירים ועצמאיים כאחד, אך לצד ההטבות יש גם כמה תנאים שחשוב להכיר, אחד מהם הוא מועד הפירעון של הקרן בו ניתן למשוך סוף סוף את כספי החיסכון ללא תשלום מס. בזכות הפיצ’ר החדש של cover תוכלו לגלות בקלות מהו מועד הפירעון של קרן ההשתלמות שלכם כך שתוכלו למשוך את הכספים בדיוק בזמן ובראש שקט.

קרן השתלמות היא מוצר חיסכון ייחודי המועדף מאוד הן על שכירים והן על עצמאיים. היתרון הבולט ביותר של קרן השתלמות היא האפשרות לצבירת הון בפטור ממס לאחר תקופת חיסכון של שש שנים. היתרון הזה, יחד עם מאפיינים ויתרונות נוספים, הופכים את קרן ההשתלמות לכלי חיוני בארגז הכלים להשקעות של כל אדם.

למכשיר החיסכון המעולה הזה יש חיסרון אחד שאי אפשר להתעלם ממנו – הבלבול של חוסכים רבים בנוגע למועד המשיכה האפשרי של כספי החיסכון. עם השירות המהפכני של cover תוכלו לשים סוף לבלבול ולדעת בדיוק מתי הכספים שלך מוכנים ומזומנים למשיכה ללא תשלום מס.

אך לפני שקופצים לנושא משיכת הכספים, בואו נחזור קצת אחורה כדי להבין מהי בכלל קרן השתלמות, מהם המאפיינים הייחודיים שלה, למי היא מתאימה, ומתי ניתן למשוך את כספי החיסכון.

הייחודיות של קרן ההשתלמות

קרן השתלמות פועלת כמכשיר חיסכון והשקעה לטווח בינוני. בניגוד לצורות אחרות מכשירי חיסכון פנסיוניים, קרן ההשתלמות מאפשרת משיכת הון מלאה לאחר שש שנים ופטורה ממס (עד מגבלת הפטור) – כל זה, מבלי לחכות לגיל הפרישה.

קרן השתלמות כמה מפרישים ומה ההבדלים בין שכירים ועצמאיים?

גם שכירים וגם עצמאים יכולים לפתוח קרן השתלמות, עם פונקציות משתנות מעט לכל קבוצה.

עבור עובדים שכירים, המעסיקים הם אלו שמקימים עבורם את קרן ההשתלמות. מדי חודש מופקדים לקרן 10% משכרו של העובד, כאשר 7.5% מופרשים מהמעסיק ו-2.5% מהעובד.

לעומתם, עצמאים חייבים להציג הוכחה למעמדם התעסוקתי כדי לפתוח קרן השתלמות ויש להם את הגמישות להחליט כמה להפקיד, מבלי שההפקדה תהיה צמודה למשכורת חודשית.

מהם היתרונות של קרן השתלמות לעומת מכשירי חיסכון אחרים?

קרן השתלמות היא מוצר החיסכון הפנסיוני היחידי שמאפשר לבצע משיכות (באופן מלא או חלקי) לפני גיל הפרישה הקבוע בחוק וללא תשלום קנסות או מיסים. תקופת החיסכון המינימלית בקרן השתלמות היא שש שנים בלבד, מה שמאפשר צבירת הון משמעותית מבלי להמתין שנים רבות כדי לגשת אליו. נוסף על כך, אם ברצונכם להגדיל את החיסכון לפנסיה שלכם ואת הקצבה החודשית הצפויה לאחר הפרישה, תוכלו להעביר את יתרת קרן ההשתלמות שלכם לקרן הפנסיה.

(כאן תוכלו ללמוד יותר מה ההבדל בין קרן השתלמות לקרן פנסיה)

מתי ניתן למשוך כספים מקרן השתלמות בפטור ממס?

הגענו לשאלת השאלות שמעסיקה אנשים רבים שמחזיקים בקרנות השתלמות, אך מלבד השאלה מתי ניתן למשוך את הכסף מבלי לשלם מס, חשוב להבין מהי העלות הכרוכה במשיכה מוקדמת, ומהן האפשרויות העומדות לרשותכם במידה ואתם זקוקים לכסף באופן מיידי.

בדרך כלל, ניתן למשוך כספים מקרן השתלמות לאחר שש שנים, כאשר השעון מתחיל לתקתק מסוף החודש של ההפקדה הראשונה. לדוגמה, עובד שהחל להפריש כספים לקרן השתלמות ב-10 ביולי 2020, יכול להתחיל למשוך כספים מהקרן החל מה-1 באוגוסט 2026 ללא תשלום מס.

כשמדובר בעצמאים, החישוב קצת אחר ונעשה באופן שנתי, כאשר התאריך הקובע הוא 31 בינואר. כלומר, אם אתם עצמאיים וביצעתם את ההפקדה הראשונה שלכם בכל נקודת זמן ב-2020, תוכלו למשוך את הכספים שלכם החל מה-31 בינואר 2026.

אבל יש גם חריגים

ישנן שלוש נסיבות שבהן ניתן למשוך את כספי החיסכון בפטור ממס לפני שחלו 6 שנים:

- כאשר הכספים משמשים להכשרה מקצועית (זהו הרי הייעוד המקורי של קרן ההשתלמות), ניתן למשוך את אותם לאחר תקופה של 3 שנים.

- בהגיע החוסך לגיל הפרישה הקבוע בחוק.

- החלת ותק – מושג המתייחס למספר קרנות השתלמות שנפתחו במרוצת השנים עבור אותו חוסך. במקרה זה, החוסך יכול לנצל את הוותק שצבר בקרן הוותיקה ביותר כדי להחיל אותו על קרן השתלמות חדשה יותר, כל עוד היא בת 3 שנים לפחות. עם זאת, חשוב לציין שניתן לבצע החלת ותק טרם הבקשה למשיכת כספים ורק על קרן השתלמות אחת נוספת.

מה קורה כאשר בכל זאת מבצעים משיכה מוקדמת?

קרן השתלמות היא לא חתונה קתולית וניתן למשוך את הכספים בכל עת. עם זאת, למשיכה מוקדמת ישנן השלכות משמעותיות שחשוב לקחת בחשבון.

כאשר נעשית משיכה מהקרן לפני מועד הפרעון היא תגרור חיוב בגובה 47% מס במקור וללא התחשבות במדרגת המס השולי שלכם. אם אתם שכירים, החיוב יגבה מהפרשות המעסיק. אם אתם עצמאיים, המיסוי יחול על סך ההפקדות בקרן – כך או כך, תצטרכו לשלם בגדול עבור משיכה מוקדמת.

במקרה שאתם בכל זאת צריכים את הכסף ולא יכולים לחכות למועד הפירעון, ניתן לשקול לקיחת הלוואה כנגד קרן ההשתלמות שלכם בתנאים נוחים יחסית להלוואות מסחריות.

בכל החלטה הנוגעת לקרן ההשתלמות שלכם, מומלץ להתייעץ עם מומחה פנסיוני שיוכל לסייע לכם בקבלת ההחלטה המושכלת והטובה ביותר עבורכם.

הסוף לניחושים: דעו את מועד הפירעון שלכם באמצעות השירות של cover

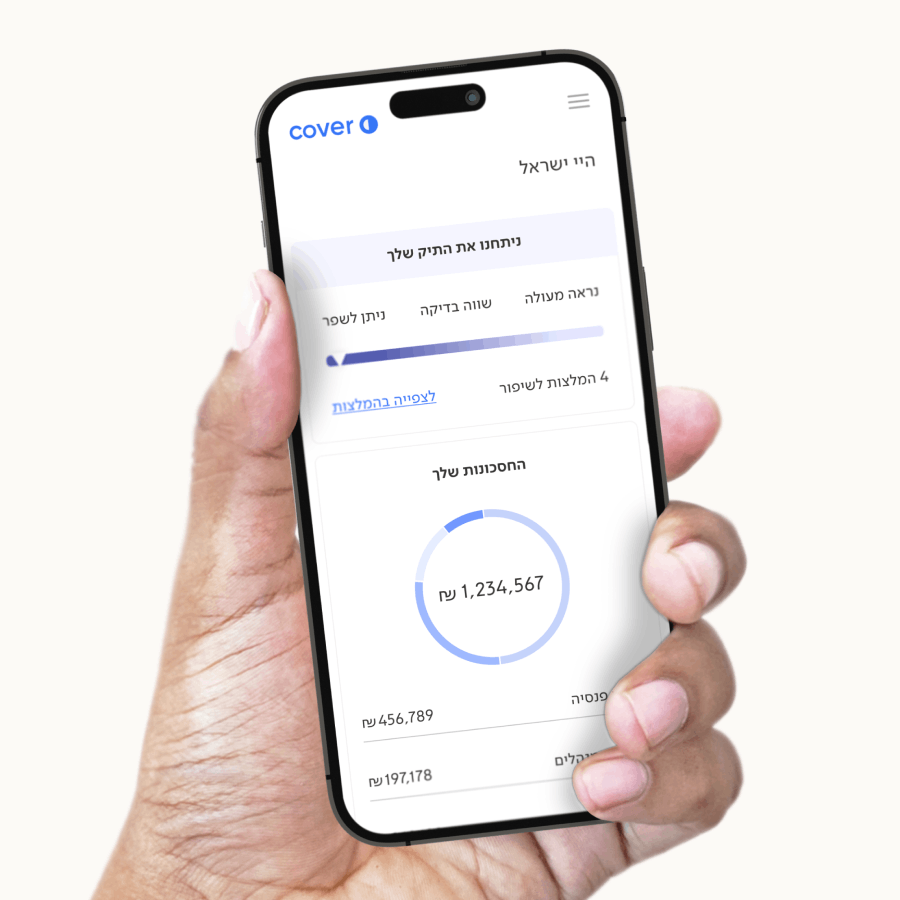

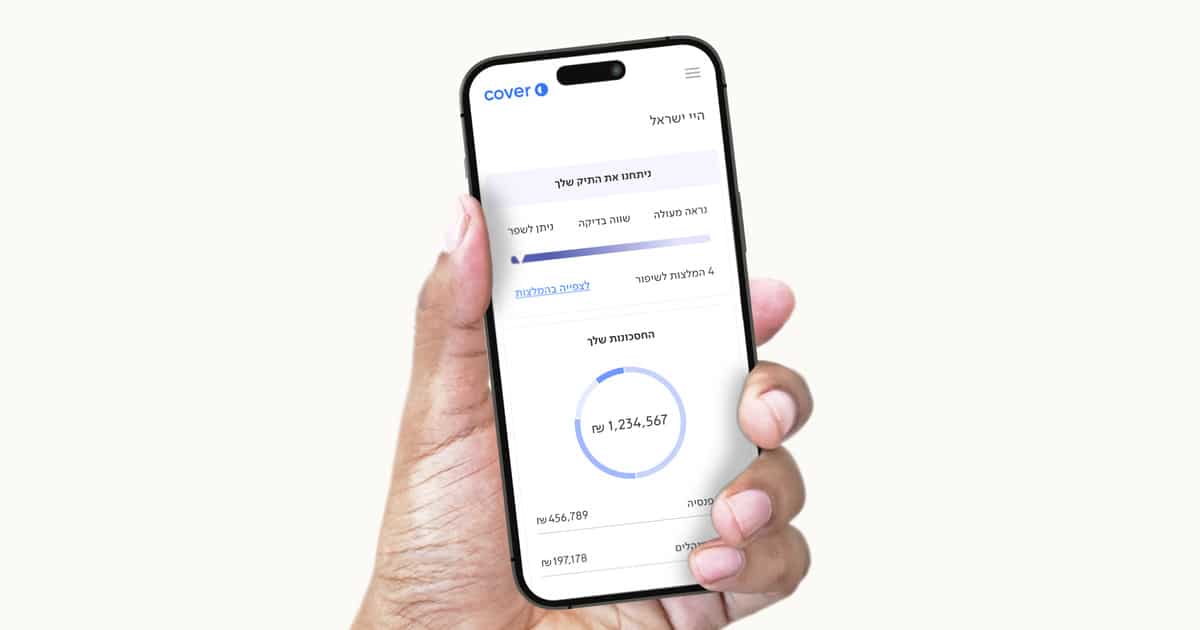

חוסכים רבים אינם מודעים למועד הפירעון של קרן ההשתלמות שלהם ובכך מסתכנים במשיכה מוקדמת. חברת cover פיתחה פיצ’ר חדש שמציג עבור המשתמשים את מועד הפירעון של קרן ההשתלמות של כל חוסך.

באמצעות המערכת החכמה של קאבר תוכלו לקבל תמונת מצב מקיפה של החסכונות והביטוחים הפנסיוניים שלכם ולנהל את התיק הפנסיוני שלכם באופן מיטבי ושקוף.

הרשמו למערכת וקבלו שיחת מעבר תיק פנסיוני עם אחד המומחים הפנסיוניים שלנו ללא תשלום.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.