עצמאיים ושכירים זכאים להטבות מס עבור הפקדות לביטוחים הפנסיוניים. הכירו את ההטבות שמגיעות לכם.

סוף שנה הוא לא רק הזדמנות לבחון את השנה החולפת וליצור תוכניות לשנה החדשה, אלא גם לבחון את מצבכם הפנסיוני ולנצל את הטבות המס שמגיעות לכם. בין אם אתם עצמאיים ובין אם אתם שכירים, אתם זכאים להטבות מס בגין הפקדות שלכם לביטוחים הפנסיוניים. מי זכאי, מהן ההטבות וכיצד ניתן לקבל אותן? הכנו לכם מדריך מקיף שיאפשר לכם לנצל באופן מקסימלי את הטבות המס שמגיעות לכם כדי שתגיעו לשנת 2023 עם יותר כסף בעו”ש.

סוף השנה הוא הזמן בו עצמאיים בוחנים את הכנסותיהם, הוצאותיהם ואת המיסים שהם נדרשים לשלם בהתאם. ישנם גורמים רבים המאפשרים לעצמאיים לקבל הטבות מס וחשוב להכיר אותן היטב.

אך לא רק עצמאיים זכאים להטבות מס. גם עובדים שכירים זכאים להטבות מס על הפקדות לפנסיה שאינן במסגרת ההפרשות הנגזרות משכרם. שתי הטבות המס הייחודיות נקראות הטבת ניכוי, המוכרת גם כ”הוצאה מוכרת” והטבת זיכוי, המוכרת בשם “החזר מס”.

מהי שנת מס ואיך תקבלו את הטבות המס המירביות על הפקדות לביטוחים פנסיוניים? המדריך הבא יעשה לכם סדר.

מהי שנת מס?

שנת מס ישראלית הינה תקופה של 12 חודשים המתחילה ב- 1 בינואר ומסתיימת ב- 31/12. כלומר, שנת המס בישראל זהה לשנה הקלנדרית. שנת מס היא פרק זמן לפי מחושב המיסוי עבור שכירים, עצמאיים, עסקים וחברות ובמדינות שונות היא אינה תואמת ללוח השנה הקלנדרי. במקרים מסוימים ניתנים אישורים לתקופת שומה מיוחדת, בכפוף לתנאים הרשומים בסעיף 7 לפקודת מס הכנסה.

חישוב מס על בסיס שנתי רלוונטי במיוחד מבחינת מיסוי ישיר, במיוחד בעת גביית מס הכנסה מאוכלוסייה.

כיצד שנת מס משפיעה על עצמאיים ובעלי עסקים?

עבור עסקים, שנת המס אמורה לשמש לביצוע דיווח כספי. משמעות הדבר היא פריסת הדוחות הכספיים השנתיים של העסק כדי לקבוע את ההכנסות וההוצאות של העסק במהלך השנה, לצורכי מס, חישוב הון ועוד.

בנוסף, עצמאיים ובעלי עסקים זכאים להטבות מס בגין חסכונות פנסיוניים.

מהן הטבות המס על חסכונות פנסיוניים עבור עצמאיים ושכירים?

ישנן הטבות מס הניתנות לעצמאיים ולעובדים שכירים שלא מפרישים כספים לביטוחים הפנסיונים מהמשכורת. רשויות המס מעניקות הטבות מס בשיטת ניכוי. כלומר, על ידי הפחתה של ההכנסה החייבת בתשלום מס, המעניקה הטבה על-פי שיעור המס השולי. בנוסף רשויות המס מעניקות הטבת מס בשיטת זיכוי, על ידי הקטנת המס לתשלום.

הטבות מס לעצמאיים בגין הפקדות לביטוח פנסיוני

עובד שהוא עצמאי בלבד ואינו עובד כשכיר, יכול להפקיד עד 16% מהכנסתו, עד לגובה התקרה הקבועה בחוק. עובד עצמאי זכאי להטבות מס לבחירתו, בהתאם לתנאים הבאים:

- ניכוי סכום ההפקדה לביטוח הפנסיוני מתוך ההכנסה החייבת במס.

- זיכוי ממס בגין הפקדות עד 5% מההכנסה ולא יותר מהסכום המקסימלי המוגדר עבור עמית מוטב ועבור מי שאינו עמית מוטב.

- עובד עצמאי רשאי להפקיד 0.5% נוספים מהכנסתו עד תקרה של 1,068 ש”ח בשנה בזכאות של 35% מס.

- ניתן לשלב בין שתיים מההטבות הנ”ל, כל עוד הסכום שהפקיד העצמאי ושעבורו יקבל זיכוי, אינו עולה על 5.5% מהכנסות העסק ובתנאי שהסכום שהופקד ובגינו קיבל הטבת ניכוי, לא עולה על 11% מההכנסות.

הטבות מס לעובד שכיר בגין הפקדות עצמאיות לביטוח פנסיוני

מכיוון שההפרשות לקרן הפנסיה מחושבות מהשכר הפנסיוני של העובד, ישם רכיבי שכר שאינם נכללים בחישוב ההפקדות לפנסיה. כל עובד שכיר יכול להגדיל את ההפקדות שלו לפנסיה באופן עצמאי (כלומר, בתשלום עצמאי שאינו יורד ממשכורתו של העובד) וזכאי לקבל בגינן הטבות שכר על רכיבי השכר שאינם נחשבים כחלק מהשכר הפנסיוני, למשל דמי הבראה, גמול שעות נוספות, הוצאות על נסיעות ותוספות נוספות.

הטבת המס מגיעה בצורת זיכוי של 35% מגובה ההפקדה לביטוח הפנסיוני או בצורת ניכוי. ניתן גם לשלב בין שתי הצורות הללו על ידי ניצול של חלק מסכום ההפקדה לצורך קבלת זיכוי ואת החלק השני לצורך ניכוי.

בדומה לעובד עצמאי, גם עובד שכיר רשאי להפקיד באופן עצמאי עד 16% מרכיבי השכר בגינן הוא יכול לקבל הטבת מס.

הטבות מס בגין הפקדות לביטוחים פנסיוניים לעובד שכיר שהוא גם עצמאי

אדם שהוא גם עובד שכיר וגם עצמאי יקבל את הטבת המס בגין הפקדות לביטוח פנסיוני בשלושה אופנים: כשכיר הוא יקבל את הזיכוי על ההפקדות שנוכו ממשכורתו וכעצמאי הטבת המס תתקבל גם כנגד הכנסותיו כעצמאי וגם עבור רכיבי השכר שהוא מקבל כשכיר ושאינם נכללים בשכרו הפנסיוני.

ומה עם קרן השתלמות?

גם בהפקדות לקרן השתלמות, עצמאיים ושכירים זכאים להטבות מס.

עצמאיים המפקידים כספים לקרן השתלמות יכולים ליהנות משתי הטבות משמעותית. הראשונה היא בכך שחלק מההפקדות לקרן השתלמות נחשבות כהוצאה מוכרת וההטבה השניה היא בעת משיכת כספי החיסכון. קרן השתלמות של עצמאיים מעניקה פטור ממס רווחי הון על הפקדות בגובה של עד 18,480 ש”ח לשנה (נכון לשנת 2022).

עבור שכירים קיימת הטבת מס דומה במהותה להטבות המס של עצמאי המפקיד כספים לקרן השתלמות, אך תקרות ההפקדות שונות. כאשר המעסיק מפקיד כספים לקרן השתלמות של העובד, לא מנוכה מס הכנסה והסכום כולו מועבר לקרן ההשתלמות. ישנו פטור ממס רווחי הון על רווחים שנוצרו מההפקדות עד לתקרת שכר חודשי בגובה 15,712 ש”ח.

ההפקדה המרבית המזכה בהטבות במס הכנסה ופטור ממס רווח הון היא 10% מן השכר הנחלקות ביחס של 1:3 כלומר המעסיק מפקיד 7.5% והעובד מפריש משכרו 2.5% לטובת ההפקדות החודשיות לקרן ההשתלמות.

לסיכום – הן שכירים והן עצמאיים זכאים להטבות מס עבור הפקדות לביטוחים פנסיוניים כגון קרן פנסיה, קופת גמל וקרן השתלמות.

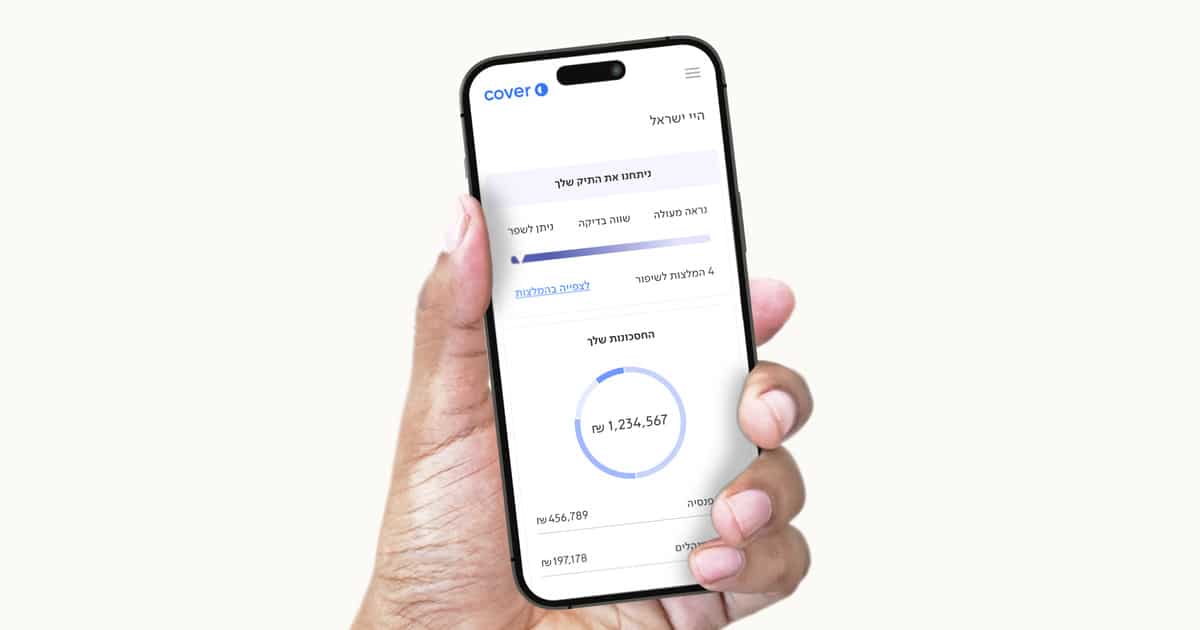

חברת קאבר מעניקה פתרונות פנסיוניים למעסיקים אשר רוצים לקבל ניהול נכון ומיטבי של הביטוחים הפנסיוניים של העובדים שלהם. בחברה פועלים מגוון יועצים וסוכני ביטוח פנסיוני מקצועיים אשר מנהלים את ההסדרים הפנסיוניים של מחברות ועסקים רבים.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.