החל מהיתרונות ועד למאפייניים הייחודיים – המדריך הזה יעשה לכם סדר בכל מה שכדאי לדעת על קרן השתלמות

קרן השתלמות היא אחד ממכשירי החיסכון הפיננסיים החשובים והפופולריים ביותר בישראל. היא כוללת שילוב של הטבות מס וחיסכון לטווח בינוני, ומאפשרת לעובדים לצבור כספים לשימושים מגוונים – החל מהשתלמויות מקצועיות ועד לצרכים אישיים. במאמר זה נסביר את כל מה שצריך לדעת על קרן השתלמות, לרבות היתרונות, החסרונות וההיבטים השונים של המוצר הפופולרי הזה

קרן השתלמות היא תוכנית חיסכון לטווח בינוני (ולעיתים לטווח הארוך), שהוקמה במקור למטרת מימון השתלמויות מקצועיות לעובדים. עם השנים, קרנות ההשתלמות הפכו לכלי חיסכון מבוקש, המציע הטבות מס משמעותיות. הכספים המופקדים בקרן ניתנים למשיכה לאחר תקופה של שש שנים, ללא כל צורך במיסוי, והם יכולים לשמש לכל מטרה.

היתרונות בקרן השתלמות

מה הופך את קרן ההשתלמות למוצר פנסיוני מבוקש כל כך בקרב שכירים ועצמאיים כאחד? יש לך כמה סיבות מרכזיות:

1.הטבות מס

אחד היתרונות הגדולים ביותר של קרן השתלמות הוא ההטבות המס שהיא מציעה. ההפקדות לקרן, הן מצד העובד והן מצד המעסיק, נחשבות כהוצאה מוכרת לצורכי מס ולכן פטורות ממס הכנסה. בנוסף, הרווחים הצבורים בקרן פטורים ממס רווח הון, בעת המשיכה, לאחר שש שנים.

2.נזילות גבוהה

קרן השתלמות היא אחד מאמצעי החיסכון הנזילים ביותר לטווח בינוני. לאחר תקופת החיסכון, הנמשכת שש שנים, הכספים ניתנים למשיכה ללא כל קנס או תשלום מס, מה שמאפשר גמישות גבוהה בשימוש בכסף שנצבר.

3.שימושים מגוונים

בעוד שהקרן הוקמה במקור למטרת מימון השתלמויות מקצועיות, כיום ניתן להשתמש בכספים שנצברו למגוון מטרות אישיות כמו רכישת דירה, חופשות, שיפוץ הבית ואפילו עבור תקופת הפרישה.

4.הלוואה על חשבון קרן השתלמות

ניתן לקחת הלוואה מקרן השתלמות לכל מטרה ובתנאים אטרקטיבים ביחס להלוואות בנקאיות או מסחריות. מרבית החברות המנהלות קרנות השתלמות מציעות אפשרות לקבלת הלוואה כנגד קרן השתלמות שאינה נזילה, עד לגובה של 50% מהחיסכון הצבור בנקודת הזמן בה נלקחת ההלוואה. עבור קרנות השתלמות נזילות, ניתן לקבל הלוואה בשיעור של עד 80% מהחיסכון הצבור. לעיתים, על מנת לקבל הלוואה, יידרש החוסך לצבור סכום חיסכון מינימלי בקרן. מרבית ההלוואות מסוג זה ניתנות לתקופת החזר של עד שבע שנים.

המאפיינים הייחודיים של קרן ההשתלמות

מה ההבדל בין קרן השתלמות לקופת גמל להשקעה?

אלה הם שלושת המאפיינים הייחודיים של הקרן:

1.תקופת חיסכון

כאמור, תקופת החיסכון בקרן ההשתלמות היא שש שנים. לאחר מכן ניתן למשוך את הכספים ללא מס. עם זאת, קיימת אפשרות למשוך את הכספים לאחר שלוש שנים בלבד, במקרה של שימוש לכיסוי השתלמויות מקצועיות או אם החוסך הגיע לגיל הפרישה שנקבע בחוק.

2.תקרת הפקדות

ההפקדות לקרן ההשתלמות מוגבלות בתקרות הנקבעות על ידי המדינה. נכון להיום, התקרה להפקדות שנתיות פטורות ממס רווחי הון, עומדת על 20,520 ש”ח לעצמאים.

עבור שכירים, התקרה להפקדה לקרן השתלמות הינה קבועה ואינה מתעדכנת מידי שנה. שכירים יכולים להפקיד לקרן השתלמות עד לשכר של 15,712 ש”ח מבלי שההפקדה תחייב אותם בזקיפת הכנסה.

איך פותחים קרן השתלמות?

לשכירים

פתיחת קרן השתלמות לשכירים נעשית דרך המעסיק. על העובד לבחור את קרן ההשתלמות הרצויה לו מתוך הקרנות המוצעות על ידי המעסיק, ולמלא טפסי הצטרפות. המעסיק ידאג להעביר את ההפקדות החודשיות לקרן שבחר העובד.

לעצמאים

עצמאים יכולים לפתוח קרן השתלמות באופן עצמאי דרך חברות הביטוח או בתי ההשקעות. על העצמאי לבחור את הקרן המתאימה לו, למלא טפסי הצטרפות ולהתחיל להפקיד כספים, בהתאם לתקרות הקבועות בחוק.

מדוע חשוב כל כך לבחור נכון קרן השתלמות?

בחירה נכונה של קרן השתלמות היא החלטה חשובה, שיש לה השפעה רבה על רווחתכם הכלכלית בעתיד. ההחלטה הזו משפיעה על גובה החיסכון, התשואות שתשיגו לאורך זמן, וגמישות השימוש בכספים שנצברו. הנה כמה סיבות מרכזיות המדגישות את החשיבות בבחירה מושכלת של קרן השתלמות:

1.השפעה על התשואות

קרנות ההשתלמות מציעות מגוון רחב של מסלולי השקעה, שכל אחד מהם מתאפיין ברמות סיכון שונות ותשואות פוטנציאליות שונות. בחירה במסלול השקעה המתאים לפרופיל הסיכון שלכם, יכולה להשפיע בצורה משמעותית על התשואות שתקבלו. למשל, מסלול מנייתי יכול להניב תשואות גבוהות יותר בטווח הארוך, אך הוא גם נושא עמו סיכון גבוה יותר. לעומת זאת, מסלול אג”חי הוא סולידי יותר אך מספק תשואות נמוכות יותר.

2.דמי ניהול

דמי הניהול שמשלמים לקרן ההשתלמות הם פרמטר חשוב שיכול להשפיע על גובה החיסכון הסופי. דמי ניהול נמוכים יותר משאירים יותר כסף בחיסכון שלכם, בעוד שדמי ניהול גבוהים עלולים לשחוק חלק משמעותי מהתשואות. חשוב להשוות בין קרנות שונות ולבחור קרן עם דמי ניהול תחרותיים.

3.גמישות ושקיפות

קרנות ההשתלמות נבדלות זו מזו במידת הגמישות והשקיפות שהן מציעות. חשוב לבחור קרן המספקת מידע ברור ושקוף לגבי ההשקעות, התשואות ודמי הניהול. גמישות במעבר בין מסלולי השקעה ושירות לקוחות איכותי, גם הם פרמטרים חשובים בבחירת הקרן המתאימה.

4.התאמה אישית

כל אדם נמצא במצב כלכלי שונה, עם צרכים פיננסיים והעדפות השקעה ייחודיים. קרן השתלמות המתאימה לאדם אחד, לא בהכרח תתאים לאדם אחר. בחירה נכונה של קרן השתלמות, כוללת התאמה אישית של מסלול ההשקעה, מידת הסיכון, ודמי הניהול, לצרכים האישיים שלכם.

לסיכום, קרן השתלמות היא כלי חיסכון יעיל וגמיש המציע יתרונות רבים לעובדים שכירים ועצמאים כאחד. היא משלבת הטבות מס, נזילות גבוהה ואפשרויות השקעה מגוונות, מה שהופך אותה לאחד מאמצעי החיסכון המועדפים בישראל. הבנה מעמיקה של היתרונות, החסרונות והמאפיינים השונים של קרן ההשתלמות תעזור לכם לקבל החלטות מושכלות לגבי החיסכון שלכם ולנצל את ההטבות המקסימליות שהקרן מציעה.

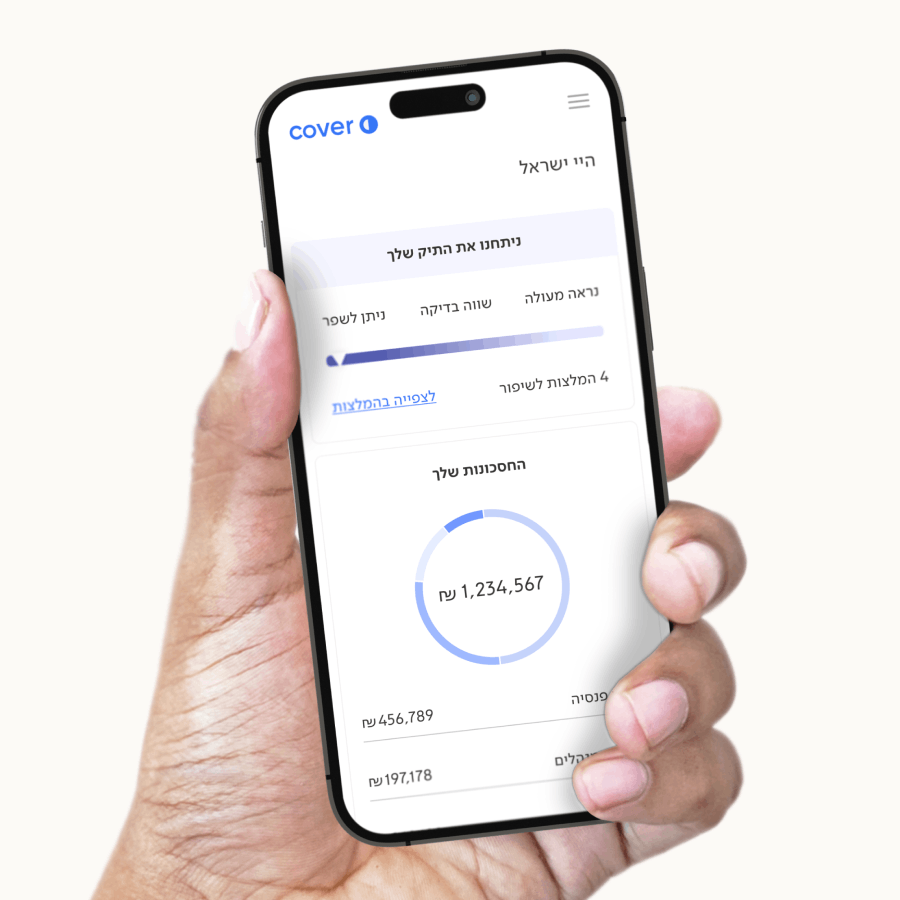

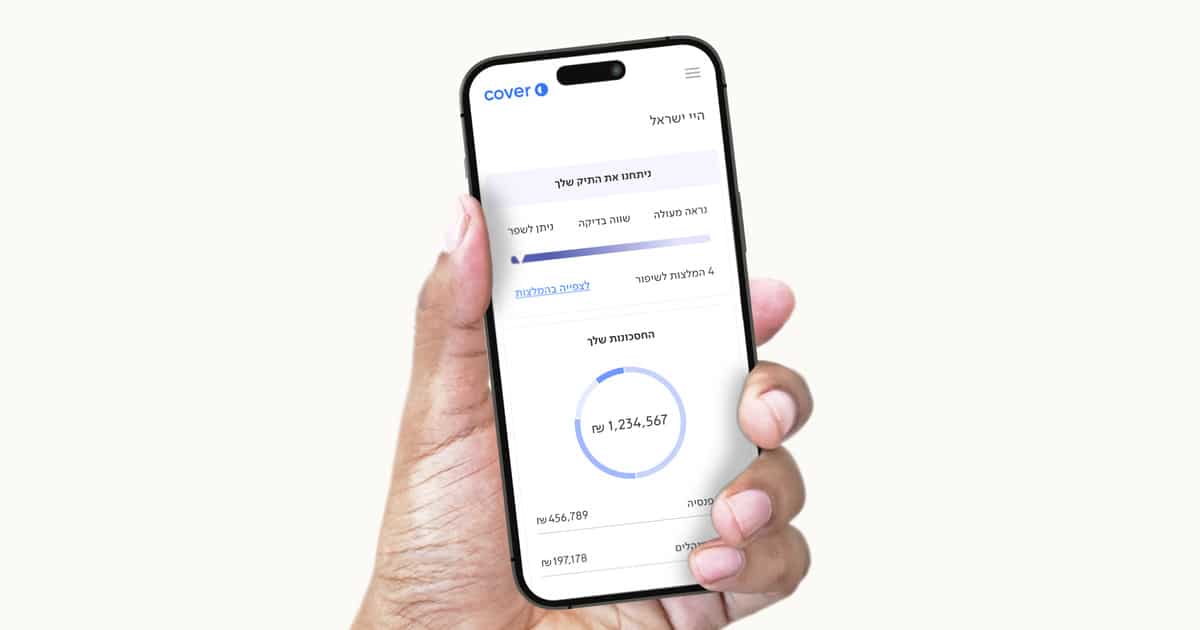

במערכת החכמה של קאבר תוכלו לצפות בכל במוצרים הפנסיוניים שברשותכם, בהם גם קרנות ההשתלמות שלכם. המערכת מציגה מידע מקיף וברור שיעזור לכם להבין ממה מורכב התיק הפנסיוני שלכם, כמה כסף צברתם עד היום, מה גובה דמי הניהול שאתם משלמים ועוד.

להרשמה לאזור האישי במערכת, לחצו כאן. ההרשמה מהירה, מאובטחת וללא תשלום!

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.