מדריך מקיף לבחירת מוצר פנסיוני עבור עובדים בעלי הכנסה גבוהה.

ניווט בנוף הפנסיוני הוא מבוך של מורכבויות שאנשים רבים מעדיפים להתעלם ממנו עד שלעיתים נהיה מאוחר מדי. עבור אנשי מקצוע שמרוויחים שכר גבוה, כמו אלה שעובדים במגזר ההייטק, כללי המשחק מורכבים אפילו יותר ומחייבים התאמה מדויקת של המוצרים הפנסיוניים שלהם כי ליצור תשתית פנסיונית מיטבית ואיתנה.

לאור מדרגות השכר ותנאי העבודה בענף ההייטק, המסלולים המסורתיים לחיסכון פנסיוני לא תמיד מציעים את הפתרונות הטובים ביותר. במדריך מעמיק זה נאיר כמה נקודות שחשוב לקחת בחשבון בבחירת מוצר פנסיוני ואיך תוכלו לעשות את זה נכון.

דילמת תקרת ההפקדות

מסגרת החוק הנוכחית מכתיבה את תקרת ההפקדות החודשיות שתוכלו לבצע לקרן הפנסיה המקיפה שלכם. התקרה לשנת 2023 עומדת על 4,866 ש”ח, בהתבסס על 20.5% כפול השכר הממוצע במשק. לכל מי שמשתכר פחות מ-20,000 שקל בחודש, נתון זה אינה מהווה משמעות מיוחדת. אך אתם אתם מרוויחים משכורת גבוהה יותר, מה שנפוץ בקרב הייטקיסטים, התקרה הזו יכולה להשפיע באופן משמעותי על היציבות הפיננסית שלכם במועד הפרישה.

ההשלכות: לא רק מספרים

אתם אולי עשויים לחשוב שמיקסום ההפקדות לפנסיה שלכם היא לא עניין משמעותי, אבל האמת היא שההשפעה של תקרה זו משתרעת הרבה מעבר למספרים בלבד. הפקדות מופחתות משמעותן שהרווחים הפוטנציאליים שלכם מהפנסיה יהיו מבוססים על חלק מהשכר שלכם בפועל. מצב זה מוביל להשפעה שלילית על הביטחון הפיננסי העתידי שלכם, על שמירה על רמת החיים שלכם, ואפילו על שיקולי בריאות במהלך תקופת הפרישה.

שדרות החיסכון הפנסיוני: האלטרנטיבות

למרבה המזל, התקרה הזו היא לא גזרת גורל. זוהי רק קריאת השכמה לחקור את מוצרי החיסכון האלטרנטיביים המגוונים הזמינים לבעלי הכנסה גבוהה ויכולים להוות עבורכם פתרון איכותי.

גיוון עם קרן פנסיה כללית

כאשר ההפקדות החודשיות שלכם לפנסיה חורגות מתקרת 4,866 ₪, הכספים הללו בדרך כלל מועברים למוצר פנסיוני המוכר בשם “קרן פנסיה כללית”. כספים אלו הם בעצם מקום חניה לחסכונות “עודפים”. הם אמנם לא מציעים תשואות מובטחות כמו קרנות פנסיה מקיפות, אבל הם אפשרות ברירת מחדל אמינה עבור ההפקדות הנוספות.

מאפיינים נוספים של קרן פנסיה כללית:

- הזדמנות לבחור באופן יזום את מסלול החיסכון שלכם.

- דמי ניהול דומים לקרנות פנסיה מקיפות במידה וההעברה נעשית באופן אוטומטי.

היתרונות והחסרונות של תוכניות ביטוח מנהלים

הפקדה לביטוח מנהלים היא אלטרנטיבה המאפשרת לעקוף את המגבלות של קרנות הפנסיה המקיפות. מוצר חיסכון פנסיוני זה מאפשר לבצע הפקדות הרבה מעל השכר הממוצע. בנוסף, ביטוח מנהלים מספק לכם את הגמישות להוסיף כיסויים ביטוחיים למקרה של נכות או פטירה.

אבל יש כמה דברים שחשוב לקחת בחשבון:

- העלויות עבור כיסויים נוספים הן בדרך כלל גבוהות.

- אם הצטרפתם לפני 2013, ייתכן שתרוויחו בטווח הארוך בזכות מקדם המרה קבוע, המציע שכבה נוספת של ביטחון פיננסי. בהצטרפות לביטוח המנהלים אחרי שנה זו, מקדם ההמרה משתנה עם הזמן כך שאינם נהנים מיתרון זה.

קופות גמל: חיסכון אפקטיבי ללא ביטוח

כשמחפשים מוצר חיסכון פשוט ולא מסובך, האופציה של קופת גמל עולה על השולחן. קופות גמל מאפשרות לכם להפקיד את מלוא סכום החיסכון הפנסיוני, מה שנותן לכם דרך נוספת לעקוף את מגבלת ההפקדות של קרנות הפנסיה המקיפות. עם זאת, חשוב לקחת בחשבון שמוצרי חיסכון אלה לא מציעים שום מרכיב ביטוחי.

מה כדאי לדעת על חיסכון בקופת גמל?

- אין תגמולי ביטוח במקרים של נכות, אובדן כושר עבודה או מוות.

- מתאים למי שמעדיף חיסכון טהור ללא מרכיב ביטוח.

מדוע לא כדאי לבחור מוצר פנסיוני לבד: חשיבותה של התייעצות עם מומחה פנסיוני

אם אתם תוהים איך לבחור פנסיה שמתאימה לכם, דעו שניווט בעולם הפנסיוני עשוי להיות דומה לשדה מוקשים – מורכב ועתיר סכנות פוטנציאליות שעלולות לפגוע בביטחון הפיננסי שלכם לטווח ארוך. אמנם תמיד כדאי ללמוד ולהכיר את מצבכם הפנסיוני, אך הסתייעות בסוכן פנסיוני מקצועי ומיומן יכולה להבטיח לכם התנהלות מיטבית אשר יש לה משמעויות כלכליות משמעותיות לאורך זמן.

כך תבחרו את הסוכן המתאים ביותר עבורכם:

- בדקו כישורים והסמכות: סוכנים פנסיוניים חייבים להחזיק ברישיון לעסוק בתחום. ודאו שהם אכן בעלי ההסמכה הרצויה ושיש להם את הידע, הניסיון והכישורים להעניק לכם מידע באופן מיטבי ואמין.

- חפשו מומחים שמתמחים בתכנון פנסיוני לבעלי שכר גבוה: לסוכנים פנסיוניים רבים יש תחומי התמחות שונים. חפשו סוכן פנסיוני המתמחה בעבודה עם מבוטחים בעלי שכר גבוה, כך שהוא ידע לכוון אתכם לפתרון מיטבי בכל הנוגע להפקדות לפנסיה.

- העדיפו סוכן שעובד עם חברה פרטית מקצועית ואמינה: ישנם סוכנים רבים בשוק. חלקם עובדים עם חברות הביטוח השונות וחלקם בלתי תלויים. העדיפו סוכן פנסיוני עצמי ובלתי תלוי באף חברת ביטוח ובית השקעות, זה יבטיח שתקבלו סקירה אובייקטיבית ומידע מהימן יותר.

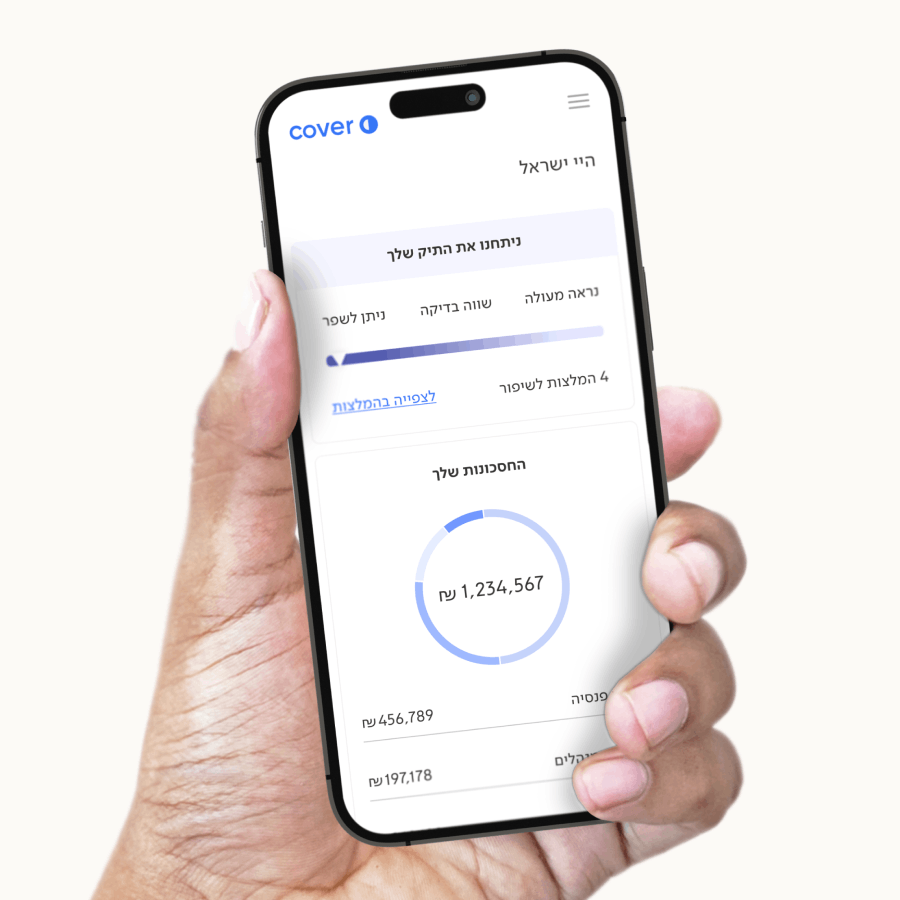

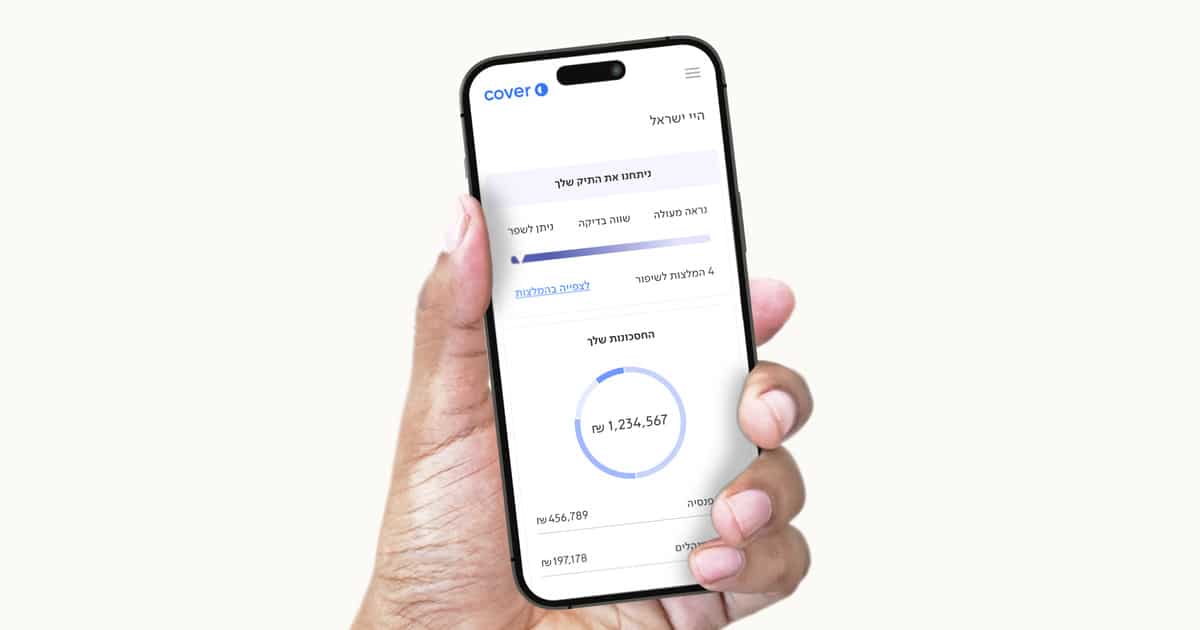

הסוכנים הפנסיוניים של cover מציעים שירותי סקירה וניהול פנסיוניים איכותיים, אמינים, מקצועיים ומשתלמים. חברת cover היא חברה עצמאית שאינה תלויה באף גוף מבטח ומציעה ללקוחותיה את המוצרים הטובים ביותר בעלויות המשתלמות ביותר.

אם אתם הייטקיסטים שרוצים לנצל טוב יותר את גובה השכר שלהם ולשפר את החיסכון הפנסיוני, צרו איתנו קשר ואחד המומחים הפנסיוניים שלנו יעניק לכם שיחה פנסיונית מקיפה ללא תשלום.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.