מדוע משיכת כספי הפיצויים פוגעת בפנסיה שלכם וכיצד תוכלו להבטיח הגדלה יציבה ומשמעותית של חיסכון הפנסיוני שלכם לאורך זמן.

על פניו הפיצויים המופרשים על ידי המעסיק בכל חודש, שייכים לעובד ואמורים לשמש אותו במידה ויפוטר על מנת לאפשר לו להתפרנס בתקופה בה הוא מחפש עבודה אחרת. אך לרכיב הפיצויים יש תפקיד חשוב הרבה יותר ולכן רצוי מאוד שלא למשוך אותו בעת פיטורים.

מרבית החוסכים לפנסיה אינם מבינים את מרכיבי החיסכון שלהם ואינם מודעים לגובה ההפרשות החודשיות לפנסיה או לקצבה הצפוייה להם בגיל הפרישה אך במקרה הזה לחוסר ידע יכולה להיות השפעה גדולה על איכות החיים שלכם לאחר הפרישה.

משום כך הכלל החשוב ביותר שעליכם לדעת על הפיצויים שמגיעים לכם הוא פשוט לא לגעת בהם אלא אם אין לכם ברירה אחרת.

כדי להבין את הסיבה לכך, חשוב לדעת קודם מהם בכלל מרכיבי הפנסיה שלכם.

3 סוגי הפרשות שמרכיבים את החיסכון הפנסיוני שלכם

כל עובד שכיר במדינת ישראל העונה על מספר קריטריוניים בסיסיים, זכאי על פי חוק להפרשות פנסיה על ידי המעסיק שלו. עבור החיסכון הפנסיוני העובד מפריש 6 אחוזים מהשכר הקובע ובנוסף המעסיק מפריש עבורו 6.5 אחוזים נוספים עבור החיסכון הפנסיוני ו-6 עד 8.3 אחוזים עבור פיצויים (במקרים מסוימים ניתן להפריש סכומים גבוהים יותר עד לתקרה כוללת של 21 אחוזים מהשכר הפנסיוני של העובד).

סך הכל מידי חודש מופקדים לחיסכון הפנסיוני של העובד בין 18.5 ל- 21 אחוזים משכרו הפנסיוני לקרן הפנסיה.

למעשה רכיב הפיצויים מהווה כשליש מהחיסכון הפנסיוני של העובד וכאשר העובד מושך את כספי הפיצויים הוא פוגע בחיסכון שנצבר ושימשיך להיצבר לאורך תקופת החיסכון. ובמילים אחרות – משיכת פיצויים לאחר פיטורין תקטין באופן משמעותי את קצבת הפנסיה שלכם.

תמונת מצב: מושכים יותר ומקבלים פחות בגיל הפרישה

החברות המנהלות את קרנות הפנסיה מדווחות על תמונת מצב מדאיגה. כמחצית מהחוסכים בקרן הפנסיה, מושכים את כספי הפיצויים שלהם לפחות פעם אחת במשך תקופת החיסכון. המשמעות של המהלך הזה היא פגיעה גדולה בגובה קצבת הפנסיה החודשית.

משום כך, הגופים הפנסיונים, משרד האוצר ויועצים פנסיוניים ממליצים שלא למשוך את כספי הפיצויים אלא אם אין ברירה אחרת.

ישנם אנשים שמושכים את כספי הפיצויים למטרות שונות כמו סגירת המשכנתא, רכישת רכב חדש, הקמת עסק או למטרות השקעה אבל הצעד הזה עשוי לעלות להם בגובה החסכון הנצבר ובגובה הקצבה החודשית שיקבלו בגיל הפרישה. חשוב לזכור כי מטרת החיסכון הפנסיוני הוא לאפשר קבלת קצבת פנסיה בגיל הפרישה כאשר החוסך אינו עובד ולא יכול להתפרנס מיגיעה אישית. ככל שהחיסכון גדל, כך הקצבה שתשולם לחוסך מדי חודש תהיה גבוהה יותר ותאפשר רמת חיים טובה יותר.

לכן מומלץ להתייחס לכספי הפיצויים כחלק אינטגרלי מהחיסכון הפנסיוני ופשוט לשכוח מקיומם כדי לא לפגוע בפנסיה העתידית.

מה לעשות אם ממש חייבים את הכסף עבור מחיה?

בהעדר כל אלטרנטיבה אחרת, ניתן למשוך את כספי הפיצויים עבור מחיה אך גם במקרה כזה מומלץ למשוך את הכספים כקצבה חודשית ולא כסכום גדול וחד פעמי. הכסף הזה אמור לשמש אתכם עד שתמצאו עבודה חדשה ותוכלו להתפרנס ולכן אם אתם זקוקים לכסף, רצוי שלא למשוך את כולו אלא את הסכום החודשי המינימלי הדרוש לכם למחיה.

ומה עם המס?

מלבד פגיעה משמעותית בחיסכון, משיכת כספי הפיצויים עשויה לגרום לפגיעה משמעותית בהטבות המס של החוסכים. אחד היתרונות של חיסכון לפנסיה הוא הטבות מס משמעותיות ולכן כאשר מושכים כספים מהחיסכון, גם הטבות המס נפגעות.

מהו אפקט הריבית דריבית ואיך הוא מגדיל את הפנסיה?

כמעט עבור כל חיסכון אנחנו יכולים לקבל ריבית. לעיתים היא נמוכה כל כך ונושקת לאפס ולפעמים היא גבוהה ולאורך זמן מייצרת לנו עוד כסף על הכסף שלנו. כאשר החיסכון מצטבר לאורך שנים רבות ללא משיכות, הריבית שמתקבלת על החיסכון, פעם בחודש, אחת לשנה ולעיתים אף בתדירות גבוהה יותר, מתווספת לחיסכון שלנו ובהמשך גם היא צוברת ריבית. זו בדיוק המשמעות של אפקט ריבית דריבית – קבלת ריבית על הריבית.

איך כל זה משפיע על הפנסיה שלנו? בקרן הפנסיה פועל אפקט ריבית דריבית באופן בולט במיוחד משום שהחיסכון הפנסיוני נצבר לאורך שנים רבות. מדי יום מחושבת התשואה שצבר החיסכון בקרן הפנסיה בהתאם למסלול ההשקעה ולסכום ההפקדות שנצבר. כך החיסכון הפנסיוני גדל באופן משמעותי לאורך השנים באמצעות ריבית דריבית.

תשלום מס על משיכת כספים מהפנסיה

אחד הגורמים המשמעותיים שיכולים לפגוע בחיסכון הפנסיוני הוא תשלום המס הגבוה על משיכת כספים מקרן הפנסיה.

על פי חוק, במקרים מסוימים של משיכת כספים מהפנסיה, המשיכה תהיה כרוכה בתשלום מס. החוק מתייחס באופן נפרד למס המשולם על משיכת כספי התמלוגים ועל כספי הפיצויים. בעוד שהמס המירבי המוטל על משיכת כספי התמלוגים עומד על 35 אחוזים, משיכת כספי הפיצויים עשוייה להיות כרוכה בתשלום מס של עד 47 אחוזים.

מרכיבי החיסכון הם לא הגורם היחידי שמשפיע על גובה מס. ישנם פרמטרים נוספים הקובעים את גובה המס שישולם על המשיכה (אם בכלל). אחד הגורמים המשמעותיים הוא סוג קרן הפנסיה של החוסך – עבור כספים שהופקדו לקרן הפנסיה עד לסוף שנת 1999, החוסך יוכל לקבל פטור מתשלום מס אם הוא עומד באחד מהקריטריוניים הבאים:

- הוא לא עבד כשכיר במשך 6 חודשים רצופים מיום עזיבת מקום העבודה האחרון שהפקיד עבורו כספים בקרן.

- הוא עבר את גיל 60.

במשיכת כספים שהופקדו לקרן הפנסיה החל משנת 2000, המשיכה כרוכה בניכוי מס של 35 אחוזים או במס השולי של החוסך, על פי הסכום הגבוה מבין השניים.

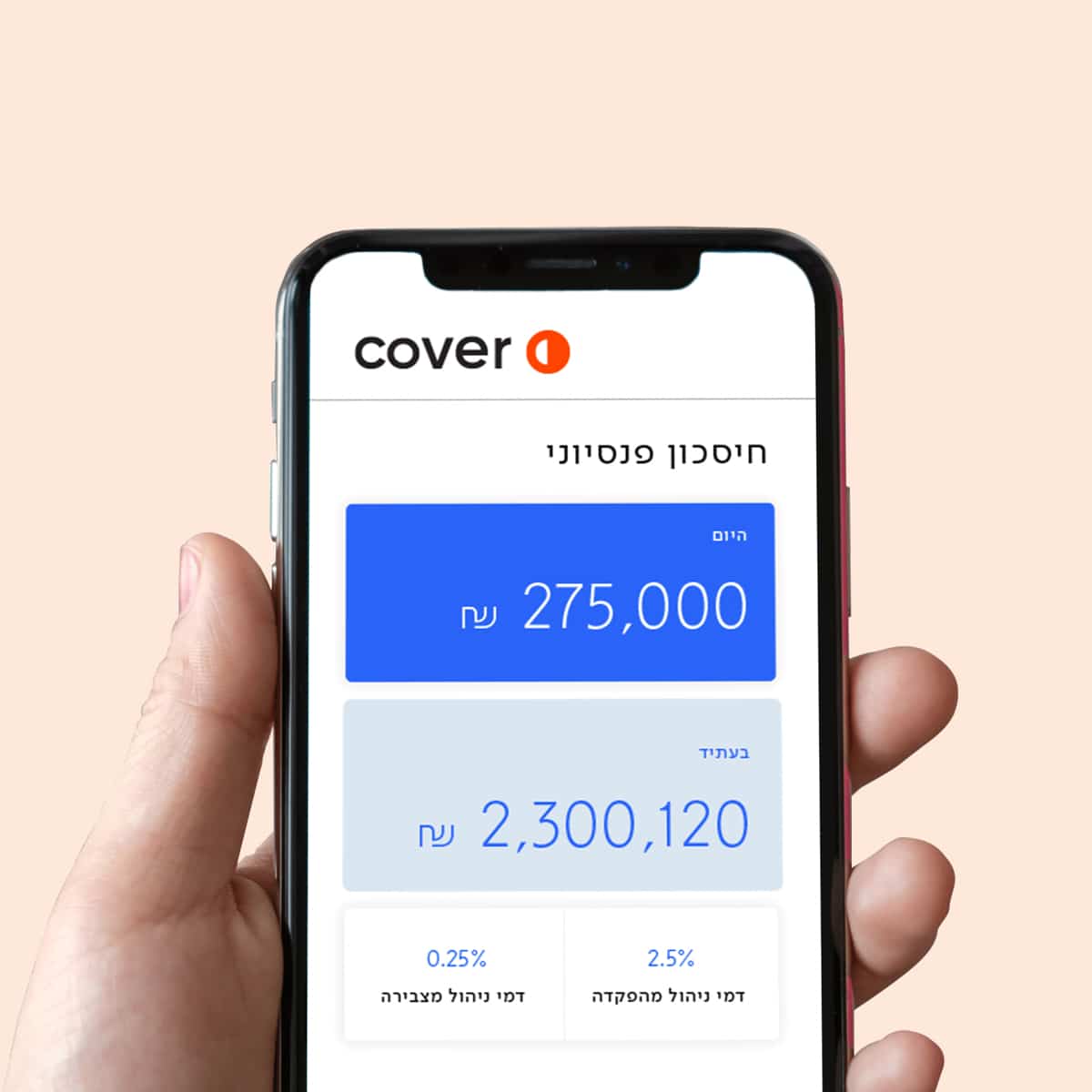

היכרות עם החיסכון הפנסיוני שלכם תאפשר לכם להיערך באופן מיטבי לגיל הפרישה. לקבלת תמונת מצב מדויקת ומפורטת על התיק הפנסיוני שלכם, היכנסו עכשיו לאזור האישי ב- cover.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.