קרנות הפנסיה השונות מורכבות ממספר אלמנטים, ביניהם אפשר לבחור לאלו אתם באמת זקוקים ואלו יבזבזו את הכסף שלכם במקום הלא נכון. ניתן לתת משקל שונה לאלמנטים הביטוחיים, לרבות ביטוח חיים וביטוח אובדן כושר עבודה, בהתאם לצרכים האישיים שלכם, ובכך לנהל נכון את החסכונות שלכם. למה חשוב לשים לב?

במדינת ישראל, כל עובד שמלאו לו 21 ועובדת שמלאו לה 20 זכאים להפרשות לביטוח פנסיוני על ידי המעסיקים, בין שמדובר בקרן פנסיה, קופת גמל או ביטוח מנהלים.

מטרת חיסכון הפנסיה היא קודם כל ולפני הכל, לדאוג שתהיה לכם הכנסה חודשית לאחר הפרישה לגמלאות והפסקת העבודה, כאשר השאיפה הבסיסית היא לספק ביטחון כלכלי שיאפשר לכם להמשיך להתנהל ברמת חיים זהה לזו שניהלת עד הנקודה הזאת.

חובת המעסיק להפריש עבורכם לפנסיה – אחרת זו עבירה על החוק

החל משנת 2008, המעסיקים מחויבים לבטח כל עובד בביטוח פנסיוני, שנערך באמצעות הפרשות של 18.5% בכל חודש לביטוח הפנסיוני של העובד. 6% מסך ההפרשות יורדות מהעובד והיתר מהמעסיק. במידה והמעסיק הפר את חובתו ולא הפריש לביטוח הפנסיוני, זוהי עבירה על החוק וניתן להגיש תלונה ליחידת האכיפה של חוקי העבודה.

כמו כן, העובד רשאי לבחור במכשיר פנסיוני מסוים שהוא מעדיף ואילו למעסיק אסור לכפות עליו או לכוון אותו לבחירה בקרן אחת על פני אחרת.

למה חשוב שתהיה לכם קרן פנסיה וכיצד תוכלו להנות מחיסכון גדול יותר?

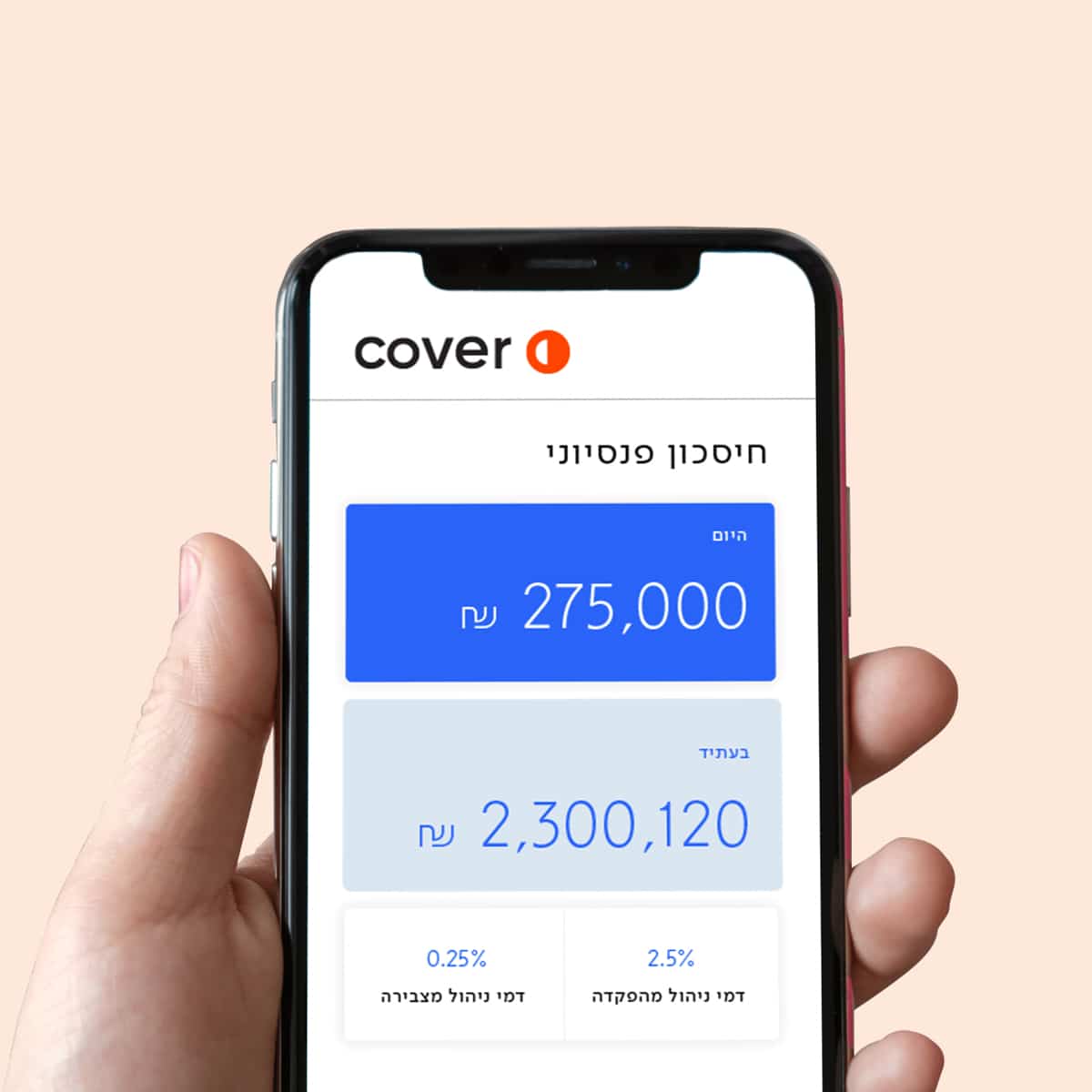

כאמור, המטרה הראשית והחשובה ביותר של חיסכון פנסיוני, היא קודם כל להבטיח הכנסה לאחר גיל הפרישה. הכנסה זו מתבטאת באמצעות קצבה חודשית, שהסכום שלה הוא תוצאה של סך כל הכסף שהצטבר בקופה, חלקי “מקדם קצבה” שהוא המספר של חודשי תוחלת החיים. עוד שני גורמים שמשפיעים באופן משמעותי על הסכום שנותר שם, הם דמי הניהול ששילמתם לאורך השנים לחברת הניהול של קרן הפנסיה, יחד עם התשואות שהכסף שהפקדתם בה עשה לאורך השנים, כתוצאה מההשקעות שביצעו עבורכם מנהלי הקרן. במילים אחרות, לא מדובר בחיסכון רגיל בו הפקדתם כסף והוא נשמר לכם בקופה, אלא שהכסף הזה הושקע באפיקים שונים, ובכך התממש הפוטנציאל שלו לגדול.

אם תשכילו לבחור נכון את קרן הפנסיה, ובעיקר את האופן בו היא מתנהלת, תוכלו להנות לא רק מחיסכון וביטחון כלכלי, אלא להפיק ממנו סכומים מרשימים שיוכלו לשמש אתכם בעתיד למטרות נוספות, מעבר להכנסה החודשית הבסיסית בגיל הפנסיה. מדובר בהשקעה לטווח ארוך שיכולה להניב לכם סכומים שיש בהם את הפוטנציאל אפילו להעלות את רמת החיים וגם להנות מכסף זמין למהלכים הדורשים הוצאה גדולה כמו רכישת דירה, מימון הלימודים האוניברסיטאים של הילדים, חופשה ארוכה בחו”ל ועוד.

בבחירת קרן הפנסיה, כדאי לתת את הדעת לעניין דמי הניהול שהקרנות השונות גובות מכן, מאחר ואלו עלולים להיראות כאחוזים נמוכים וזניחים, אך מאחר ומדובר בחיסכון לטווח ארוך, לאורך שנים הסכומים הללו מצטברים לאלפי ולעשרות אלפי שקלים שיקוזזו מהסכום שתקבלו בסופו של דבר.

כמו כן, גם עניין התשואות שכל קרן מניבה הוא משמעותי. ככל שהקרן גדולה יותר ואנשיה מיומנים ומנוסים יותר בתחום ההשקעות, כך היא תניב תשואות נאות יותר, ואתם תהנו מרווחים יותר גדולים, על אותם סכומי כסף שבאותה מידה יכולתם להפריש לקרן אחרת ולא להרוויח באופן משמעותי.

אם כן, הטיפ החשוב בהקשר זה, כשאתם ניגשים לבחור בן קרנות הפנסיה השונות, הוא לשים את הזרקור הן על דמי הניהול הנגבים בקרן והן על התשואות שהיא מסוגלת להניב.

אלמנטים נוספים שמכילה קרן הפנסיה – ביטוח חיים וביטוח אובדן כושר עבודה

בתוך קרן הפנסיה, מעבר לפונקציה הבסיסית של החיסכון שישמש אתכם בגיל הפרישה לגמלאות, יש גם אלמנטים ביטוחיים שחשוב להבחין בהם וביניהם, ולהבין אילו מהם רלוונטיים עבורכם, באיזו מידה ובאיזה אופן. מדובר בביטוח חיים ובביטוח אובדן כושר עבודה.

ביטוח חיים, המכונה גם “ביטוח שאירים” נועד להבטיח שבמקרה בו מפרנס המשפחה נפטר לפני שהגיע לגיל הפרישה מהעבודה, בני משפחתו, השאירים, יקבלו קצבה חודשית או סכום כסף גדול בתשלום חד פעמי. חשוב לדעת, שבמקרה שאין לכם בני זוג ו/או ילדים, אתם רשאים לוותר על ביטוח מסוג זה, ולהגדיל את החיסכון הפנסיוני שלכם, מה שיתבטא בקצבה גבוהה יותר שתקבלו לאחר גיל הפרישה. לכן, כאשר בוחרים את סוגי הביטוחים הפנסיוניים, יש לקחת בחשבון את הסטטוס המשפחתי שלכם ועוד נתונים שיסייעו לכם לעשות את הבחירה הנכונה, שמצד אחד לא “תבזבז” לכם כסף ומהצד השני תעניק לכם את הביטחון הכלכלי הנחוץ.

רכיב נוסף הנכלל בקרנות הפנסיה ובביטוחי מנהלים, הוא ביטוח אובדן סוג עבודה.

ביטוח זה נועד להבטיח לכם תשלום קצבה חודשית, במקרה שנוצר מצב בריאותי שאינו מאפשר לכם להמשיך לעבוד ולהתפרנס, למשל תאונה או מחלה.

גם מבחינה זו, הביטוח הזה למעשה מבטיח שאתם ובני המשפחה שאתם מפרנסים, תוכלו לשמור על רמת חיים זהה לזו שניהלתם בעבר, במקרה שאתם לא יכולים לעבוד.

קרנות הפנסיה מציעות מסלולים שונים, ביניהם תוכלו לבחור את המשקל שאתם רוצים להעניק לרכיב הזה, בהתאם לנתונים שלכם, לצרכים האישיים שלכם ולהעדפות שלכם.

בדרך כלל מדובר בביטוח שיעניק לכם פיצוי חודשי בסיסי שסכומו יהיה על 75% מהשכר החודשי שלכם. זאת בתנאי שמצבכם מוגדר כאובדן כושר עבודה מוחלט, ושנשללה מכם האפשרות לעבוד בעבודה שלכם או בכל עבודה אחרת שהולמת את השכלתכם, ניסיונכם והכשרתכם.

תנאים נוספים לקבלת כספי הפיצויים של ביטוחי אובדן חיים, הם ההוכחה שעבדתם עד למקרה שאירע (תאונה, מחלה וכו’), או במשך השנה שקדמה לו.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.