מחזיקים את הכסף בחשבון הבנק שלכם? ייתכן ואתם מפסידים כסף. השקעת הכספים שלכם תאפשר לכם להרוויח יותר ולבנות לעצמכם עתיד כלכלי טוב יותר.

כשזה מגיע לחיסכון פיננסי ולתכנון הכספים שלכם, חיסכון והשקעות חשובים ולכל אחד מהם יש תפקיד חשוב.

חיסכון אידיאלי להוצאות קצרות טווח או בלתי צפויות כמו טיפולים לרכב או רכישת ארון חדש למשל. אך אם אתם מעוניינים לבנות את העתיד הפיננסי שלכם, כדאי לכם לשקול להשקיע את כספכם מכיוון ששווקי המניות, אג”ח ונכסים לא סחירים, נוטים להניב תשואות טובות יותר מחיסכון בבנק בטווח הארוך יותר.

השקעה במכשירים פנסיוניים היא השקעה מניבה. עם זאת, חשוב לדעת שלא ניתן להבטיח תשואה תמידית מכיוון ששווקי המניות יורדים ועולים באופן שלא ניתן לצפות מראש. לכן שילוב של מספר אפשרויות השקעה, פיזור של הסיכון ושל אפשרויות הרווח ומעניק ביטחון כלכלי רב יותר. ובקיצור – כשמדובר בהשקעת הכספים שלכם, אל תשימו את כל הביצים בסל אחד.

מתי כן מומלץ להחזיק בתוכנית חיסכון? זה תלוי בצרכים שלכם. אלה היתרונות והחסרונות של חסכונות והשקעות.

חיסכון בחשבון הבנק

בדרך כלל, חיסכון כספי בחשבון הבנק מתאים ליעדים שנמצאים במרחק של פחות מחמש שנים – למשל עבור אירוע גדול כמו חתונה או בר מצווה או עבור רכישה של ריהוט לבית. במקרים כאלה נדרשת נזילות גבוהה בטווח הקרוב וחיסכון סולידי ונזיל יבטיח לכם שתוכלו למשוך את כספכם, כשתצטרכו אותו מבלי להסתכן בירידות שווקים או בקנסות יציאה.

בנוסף ליעדים מתוכננים וקרובים, כדאי גם לחסוך סכום מסוים ליום גשום – כלומר, חסכו כסף למקרים בהם כשהחיים דורשים לפתע הוצאה בלתי צפויה או שהנסיבות שלכם משתנות ואתם צריכים למשוך כסף במהירות. הסכום שתזדקקו לו יהיה תלוי בכם ובאורח החיים שלכם – חשוב לשקול גורמים כמו הוצאות המחיה החודשיות שלכם, האם אתם מסתמכים על משכורת אחת ואיזה סכום תצטרכו למחיה השוטפת שלכם עד מציאת עבודה חדשה. לרוב, מומלץ לחסוך סכום כסף בגובה של לפחות 3 משכורות שלכם באופן שיהיה נגיש וזמין עבורכם במקרה הצורך.

תוכניות חיסכון ופיקדונות בנקאיים מציעים שלל אפשרויות חסכון שחלקם נזילות באופן יומיומי וחלקן עם תחנות יציאה תקופתיות. תשואות על פיקדון משתנות בין הבנקים ובין תוכניות החיסכון השונות. התאימו את מסלול החיסכון לצרכים שלכם.

מדוע כדאי להשקיע את מרבית כספכם ולא להשאיר אותו בעו”ש?

השארת ההון שלכם בעו”ש או בפיקדון בנקאי עם ריבית נמוכה מאוד, לא רק שלא יאפשר לכם להיהנות מתשואות שניתן לקבל על ידי השקעת כספכם במכשירי השקעה מניבים, אלא גם עשויה לגרום להפסדים.

איך? לאורך זמן עשויה להיות ירידת ערך של המטבע ובמקרה כזה, הערך של הכסף שלכם נשחק והכסף מאבד מערכו. כלומר, כשהכסף שלכם לא צומח, עם הזמן הוא שווה פחות.

מה הפתרון? השקעה במכשירי חיסכון מניבים

לאחר שיצרתם רשת ביטחון כלכלית באמצעות חיסכון שנגיש עבורכם בטווח הקצר, כדאי להשקיע את יתרת הכסף שלכם באפשרויות השקעה שיניבו לכם תשואה גבוהה יותר בטווח הרחוק.

השקעות חכמות מאפשרות לכסף שלכם לעבוד עבורכם ולהשיג תשואות טובות לאורך זמן. ניתן להשקיע בתוכניות חיסכון בנקאיות וסולידיות, בשלל מוצרים פנסיוניים כגון גמל להשקעה, קרן השתלמות, פוליסת חיסכון או בניהול תיק השקעות. כל מוצרי ההשקעה מאפשרים בחירה בין מסלולי השקעה וחיסכון בתנאים שונים ועם תשואות משתנות. תשואות על תוכנית חיסכון עשויות להיות נמוכות מאוד ביחס למוצרי חיסכון והשקעה אחרים אך תוכניות חיסכון נחשבות לבטוחות במיוחד.

באמצעות מכשירי ההשקעה השונים ניתן להשקיע בשוק ההון, באג”ח ובנכסים לא סחירים – הבחירה היא שלכם ונעשית בהתאם לסיכונים שאתם מוכנים לקחת, מצבכם האישי והמשפחתי והתשואות שאתם מקווים להשיג.

נכון, יהיו תקופות שבהן שווקי המניות יורדים, אך יהיו גם תקופות שבהן הם יעלו וככל שתשאירו את הכסף שלכם מושקע יותר זמן, כך יהיה לו יותר זמן לצמוח, מה שמפחית את הסיכון שההשקעה שלכם תפחית מערכה.

לכן כדאי לשקול יעדים פיננסיים רחוקים, כמו פרישה או חסכונות עבור ילדים. גם אם אין לכם מטרה ספציפית, השקעה נכונה יכולה לעזור במונחים של בניית העושר שלכם כדי לספק לכם ביטחון כלכלי גדול יותר.

אם כך, מהם הכללים להשקעה נכונה של כספכם?

הגדירו יעדים ובחרו מכשיר חיסכון שמתאים לטווח זמן שמתאים לכם – מוצרי חיסכון והשקעה שמיועדים לגיל הפרישה הם קרן פנסיה, ביטוח מנהלים וקופת גמל. מכשירי חיסכון שמתאימים לטווח בינוני הם גמל להשקעה וקרן השתלמות. מכשירי חיסכון שמתאימים לטווח קצר הם פוליסת חיסכון או תוכניות חיסכון בנקאיות.

שימו לב לריביות – ככל שהריבית הניתנת על הקרן תהיה גבוהה יותר, כך אתם תרוויחו יותר לאורך זמן. לריבית על הקרן מצטרפת ריבית דריבית שמעניקה לכם יתרון נוסף – קבלת ריבית על התשואה שהתווספה לקרן.

התאימו את ההשקעה לצרכים ולהעדפות שלכם – לא כל השקעה שטובה לאדם אחד, תהיה טובה לאחר. התאימו את ההשקעות שלכם למה שמתאים לכם ולמשפחתכם. אם אתם לא חוששים מסיכונים ומעוניינים להגדיל את אפשרויות התשואה שלכם לאורך זמן, השקעה במסלולים מנייתיים עשויה להתאים לכם. לעומת זאת, אתם אתם מעדיפים את השקט הנפשי שכרוך בהשקעה בטוחה יותר, מסלולים מבוססי אג”ח או על נכסים לא סחירים עשויים לענות על הצרכים שלכם.

הבינו את האפשרויות העומדות בפניכם – חלק ממכשירי החיסכון וההשקעה מוכרים יותר מאחרים אבל אין זה אומר שהם יתאימו לכם באופן הטוב ביותר. למדו והכירו את מגוון האפשרויות ובחרו את מכשירי החיסכון שלכם באופן מושכל.

בדקו את התשואות של החברות המנהלות – בחירה במכשירי חיסכון של חברת ביטוח או בית השקעות שיודעים להשיג תשואות גבוהות לאורך מספר שנים, מגדילה את הסיכוי שלכם להרוויח יותר על ההשקעות שלכם.

התמקחו על דמי הניהול – מרבית מכשירי החיסכון כרוכים בתשלום דמי ניהול. לדמי הניהול שתשלמו ישנה השפעה מצטברת גדולה על כספי החיסכון שלכם. אל תחששו להתמקח על גובה דמי הניהול ובחרו במכשירי חיסכון איכותיים עם דמי ניהול נמוכים.

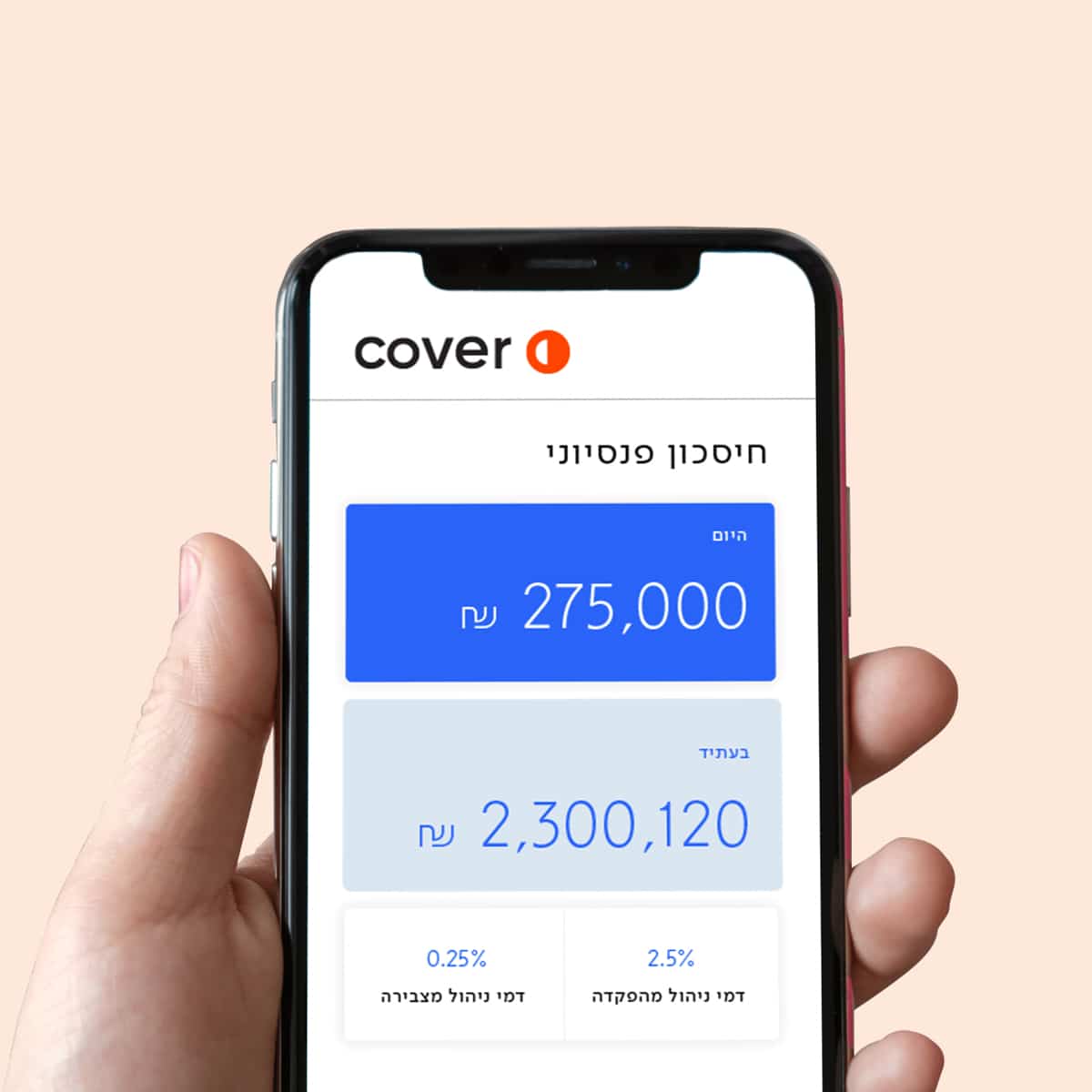

בדקו את התיק הפנסיוני שלכם והעזרו בסוכן פנסיוני מקצועי – השקעת הכספים שלכם היא לא עניין של מה בכך וחשוב שהיא תתייחס למגוון רחב של פרמטרים. לכן, חשוב לבנות את התיק הפנסיוני שלכם בעזרת סוכן ביטוח פנסיוני מומחה ומקצועי. באיזור האישי ב-cover תוכלו לצפות בתיק הפנסיוני שלכם ולהבין כמה הון יש לכם וכיצד עליכם לפעול באופן מיטבי. לאחר הכרת מצבכם הפנסיוני, תוכלו לקבל ייעוץ וליווי של אחד מהיועצים הפנסיוניים המקצועיים שלנו.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.