הכירו את המאפיינים, היתרונות והחסרונות של ביטוחי הפנסיה הבולטים ואת המשמעויות שלהם על החיסכון לגיל הפרישה.

הם מככבים ברשימת החסכונות הפנסיוניים הבולטים, מצוידים בפטור ממס בגיל הפרישה ומעניקים כיסוי ביטוחי. קרן פנסיה וביטוח מנהלים אמנם בעלי מאפיינים דומים רבים, אך הם מגיעים גם עם סט של מאפיינים שחשוב להכיר לפני שאתם בוחרים את המוצר הפנסיוני שילווה אתכם עד גיל הפרישה.

כל עובד ועובדת במדינת ישראל (מגיל 20/21 בהתאמה) מחוייבים להפקיד חלק מהכנסתם לביטוח פנסיה. מטרת החוק היא לאפשר לאזרחים עובדים להתחיל לחסוך מוקדם בתקופת עבודתם עבור גיל הפנסיה, בו הם יזדקקו למקור הכנסה יציב שאינו מעבודה.

למשבצת הזאת של החסכונות הפנסיוניים המיועדים לגיל הפרישה, נכנסו 3 מוצרים: קרן פנסיה, ביטוח מנהלים וקופת גמל. על אף שכל אחת מהאלטרנטיבות מציעה חיסכון והשקעה לתקופת הפנסיה, היא כוללת מאפייניים ייחודיים שהופכים אותה לאטרקטיבית יותר או פחות עבור כל מבוטח.

כדי שתוכלו לבחור את ביטוח הפנסיה האידיאלי עבורכם, יצרנו עבורכם מדריך עם כל המאפיינים של האלטרנטיבות הבולטות: ביטוח מנהלים וקרן פנסיה. אך לפני ההשוואה בין המוצרים, הכירו את שיעורי ההפקדות לביטוח הפנסיה.

הפקדות לביטוח פנסיה – שכירים

עובדים שכירים חייבים להפקיד לקרן פנסיה אך עבור כל אחד מהסקטורים הללו ישנם כללים שונים. עובד שכיר מפריש חלק משכרו החודשי לביטוח הפנסיוני, בעוד שהמעסיק מחויב להפקיד גם הוא כספים לביטוח הפנסיה של העובד.

הסכום שמופקד מדי חודש לביטוח הפנסיה אינו שרירותי או נתון להחלטת המעסיק או העובד אלא מחושב באופן הזה: 6 אחוזים מהשכר הפנסיוני של העובד מופקדים לביטוח הפנסיה, בנוסף אליהם המעסיק מפקיד מכיסו 6.5% נוספים לביטוח הפנסיה של העובד ואליהם מצטרפים פיצויי הפיטורים של העובד בסך 6% מגובה השכר הפנסיוני.

סך הכל העובד נהנה מהפקדות חודשיות לביטוח הפנסיה בגובה של 18.5% משכרו הפנסיוני.

הפקדות לביטוח פנסיה – עצמאיים

בדומה לעובדים שכירים, גם עצמאיים חייבים בהפקדות לביטוח הפנסיה אך הם האחראים הבלעדיים על ההפקדות. אלו הם השיעורים המינימליים הפקדות לביטוח פנסיה עבור עצמאיים:

עבור חלק מההכנסה שעד חצי מהשכר הממוצע במשק על החוסך להפקיד 4.45% מההכנסה.

עבור יתרת ההכנסה ועד גובה השכר הממוצע במשק, עליו להפקיד 12.55%.

מעל לגובה הכנסה זה אין חובה להפקיד כספים נוספים לביטוח הפנסיה אך עצמאיים רבים בוחרים לעשות זאת על מנת להגדיל את החיסכון הפנסיוני שלהם לגיל הפרישה.

אם כך, מה עדיף – ביטוח מנהלים או קרן פנסיה?

אלה המאפיינים של כל אחת מהאלטרנטיבות

קרן פנסיה

קרן פנסיה היא מכשיר חסכון פנסיוני המיועד לגיל הפרישה ומבוסס על מודל של ערבות הדדית – כלומר, כל החוסכים בקרן ערבים זה לזה ומתוך כספי החיסכון משולמות הקצבאות והתביעות של המבוטחים. בנוסף, קרן פנסיה מציעה תקנון אחיד וזהה לכלל מבוטחיה וכוללת כיסויים ביטוחיים שנועדו לתת מענה למבוטח ולבני משפחתו במקרים של נכות או מוות.

גוף מנהל: חברות ביטוח ובתי השקעות, בכפוף לאישור משרד האוצר. קרן הפנסיה מנוהלת באמצעות תקנון אשר תנאיו ושינוייו חלים על כל עמיתי הקרן.

דמי ניהול מקסימליים: 6% מהפקדה ו – 0.5% מהצבירה.

כיסויים ביטוחיים: ביטוח נכות מעניק כיסוי עד לגובה של 75% משכר המבוטח בקרן, בהתאם למסלול הביטוח שנבחר ע”י העמית בקרן הפנסיה. ישנה תקופת אכשרה של 60 חודשים במקרה של מחלה קיימת במועד ההצטרפות לביטוח.

ביטוח שאירים הוא כיסוי המעניק קצבה חודשית לשאירים במקרה פטירה של המבוטח. השאירים הם מי שמוגדרים כך התקנון קרן הפנסיה אשר יהיו זכאים לקצבה של עד 60% מהשכר עבור בן / בת הזוג, ועד – 40% מהשכר לילדיו של המבוטח עד גיל 21.

השקעת הכספים: עד לאחרונה, המדינה הבטיחה תשואה קבועה בגובה 4.86% לכ-30% מגובה החיסכון על ידי השקעה באג”ח ממשלתיות אשר זמינות רק לקרנות הפנסיה. כיום המדינה שינתה את המודל הזה עבור כספים חדשים שמופקדים לקרנות הפנסיה ומעתה, אותם 30% מכספי החיסכון מושקעים על ידי החברות המנהלות בחשבון מיוחד בשוק ההון, בהתאם למדיניות במסלול ההשקעה הגדול ביותר שלהן ועם הבטחת תשואה בגובה 5.15%. יתרת כספי החיסכון מושקעים בהתאם למדיניות ההשקעות של קרן הפנסיה ובהתאם למסלול ההשקעות שנבחר ע”י המבוטח.

ביטוח מנהלים

ביטוח מנהלים הוא ביטוח המנוהל באמצעות חוזה אישי, שנחתם בין המבוטח לחברה המנהלת. החוזה קבוע ואיננו ניתן לשינויים על ידי המבוטח ועל ידי החברה המנהלת.

גוף מנהל: חברת ביטוח או בית השקעות במודל של חוזים אישיים. החברה המנהלת היא הגוף הנושא באופן בלעדי את הסיכון הביטוחי במסגרת החוזה.

דמי ניהול מקסימליים: 4% מהפקדה ו – 1.05% מהצבירה.

כיסויים ביטוחיים: כיסוי לאובדן כושר עבודה – עלות הביטוח נקבעת בהתאם להצהרת בריאות, גילו ומצבו הבריאותי והתעסוקתי של המבוטח במועד ההצטרפות, וללא תקופת אכשרה.

כיסוי למקרה מוות – זוהי פוליסת ביטוח חיים פרטית אשר בה המבוטח רשאי להגדיר מי יהיו מוטביו והם יקבלו את גובה הביטוח כסכום חד פעמי ופטור ממס במקרה פטירה של המבוטח.

מקדם המרה לקצבה: מקדם ההמרה נקבע בתנאי הפוליסה והוא אינו מושפע משינויים בתוחלת החיים. עבור מבוטחים שהצטרפו לביטוח מנהלים אחרי שנת 2013, מקדם ההמרה יקבע רק בהגיע המבוטח לגיל 60 ולאחר מכן לא ישתנה.

השקעת הכספים: כל כספי החיסכון מושקעים בהתאם למדיניות ההשקעות של החברה המנהלת ובהתאם למסלול ההשקעות שנבחר על ידי המבוטח.

לסיכום

שתי האלטרנטיבות מציעות יתרונות וחסרונות שונים, אך כיום נראה שקרנות הפנסיה מציעות תנאים אטרקטיביים יותר עבור מבוטחים, בהם דמי ניהול נמוכים במיוחד, עלות כיסויים ביטוחיים נמוכה ומודל השקעות הכולל תשואה מובטחת.

עם זאת, חשוב לבחון היטב את המאפיינים והצרכים הייחודיים של כל מבוטח, טרם ההצטרפות לביטוח מנהלים או קרן פנסיה, על מנת שיהיה ניתן לבחור את המכשיר הפנסיוני המתאים ביותר עבורו עד גיל הפרישה.

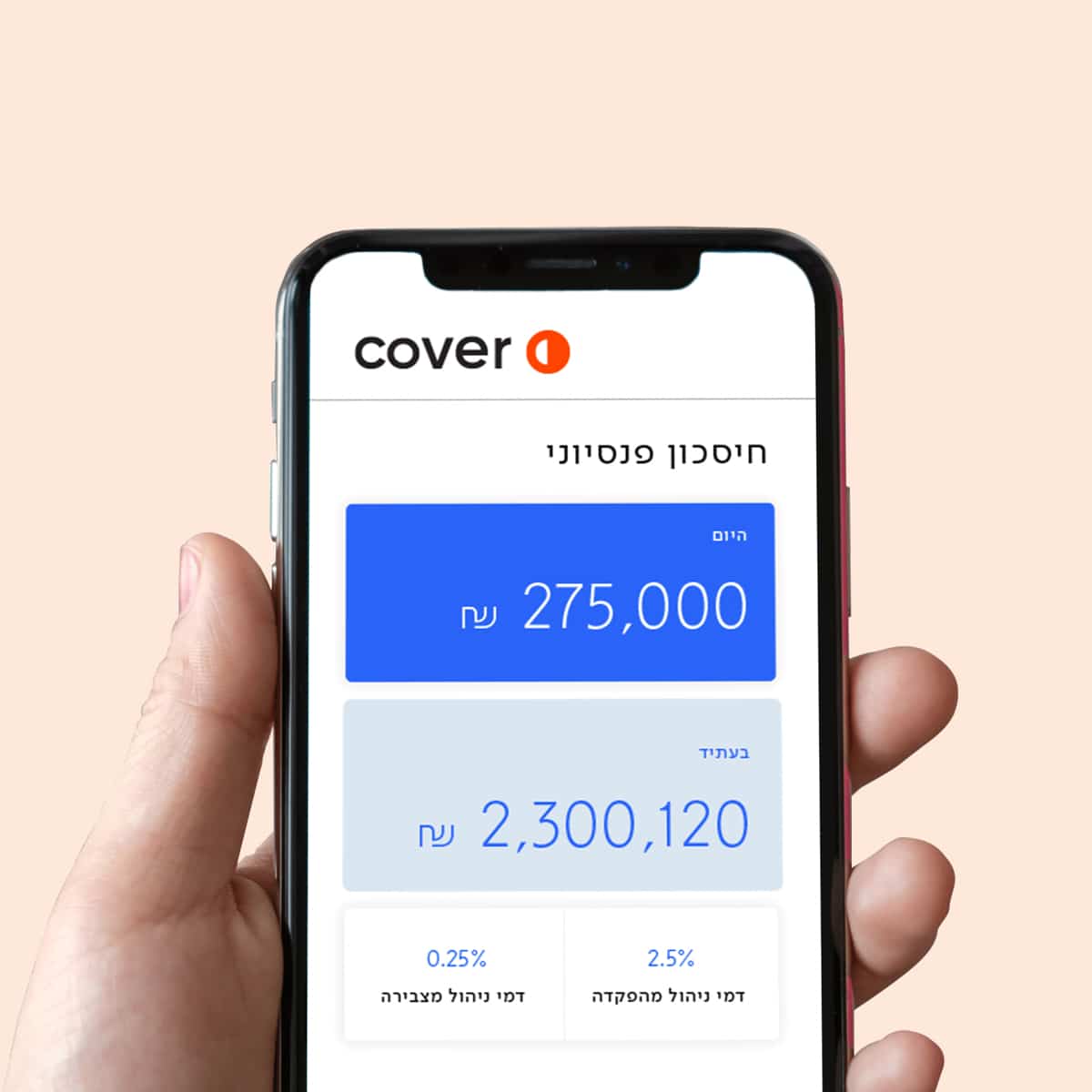

מתלבטים איך לבחור קרן פנסיה או מכשיר פנסיוני שמתאים עבורכם? בכל שאלה, היועצים והסוכנים הפנסיוניים של קאבר עומדים לשירותכם.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.