מדמי ניהול ועד כיסויים ביטוחיים: במיוחד כשזה נוגע לפנסיה שלכם, ידע שווה כסף. הרבה כסף.

כעובדי ההייטק, אנו בטוחים שאורח החיים שלכם עמוס ודינמי. אבל לצד העבודה ועיסוקי היומיום חשוב להבין את משמעותו של תכנון פנסיוני נכון שיבטיח לכם את איכות החיים הרצויה גם בשנות הפרישה.

תכנון פנסיוני מוקדם ויסודי הכרחי כדי לשמור על רמת חיים טובה לאחר פרישה לגמלאות ויש כמה פרמטרים שיסייעו לכם לעשות זאת.

גיל הפרישה מתקרב מהר מהצפוי, וכמעט כל אדם שיוצא לגמלאות נדרש להתמודד עם עשרות שנות חיים מבלי להיות מסוגל לעבוד ולהמשיך לצבור הכנסות. במסגרת התכנון הפנסיוני חשוב להבין כי אנו עלולים לפרוש לגמלאות לא רק בגיל 67 כפי שמקובל, אלא גם להידרש לצאת ממעגל התעסוקה בשלב מוקדם יותר בחיים בשל אירועים בלתי צפויים כמו בריאות לקויה, פיטורים פתאומיים וכדומה.

לכן התכנון הפנסיוני צריך להתחיל כבר בתחילת הקריירה, כדי לשמר ולפתח את החיסכון לאורך זמן. ההחלטות העיקריות שתצטרכו לקבל בנוגע לפנסיה שלכם הן: גובה החיסכון המתאים, מועד הפרישה המתוכנן, מיקום ההשקעה של כספי הפנסיה, סוג המוצרים הפנסיוניים המתאימים ביותר, מסלול ההשקעה הרצוי, רכיבים ביטוחיים נדרשים וניהול נכון של דמי הניהול והעמלות השונות.

אז איך עושים את זה נכון? באנו לעשות לכם סדר.

הבחירה הבסיסית: קרן פנסיה או ביטוח מנהלים?

אחת ההחלטות הראשונות והמשמעותיות שיש לקבל הוא בחירת מכשיר החיסכון לפנסיה, כאשר הבחירה נעשית בין שני מוצרים עיקריים: קרן פנסיה וביטוח מנהלים.

שני המוצרים הללו מציעים כיסויים ביטוחיים לאובדן כושר עבודה ולשאירים במקרה של פטירה, כאשר הכל תלוי במסלול הביטוח ובאחוזי הכיסוי שהוא מספק. מלבד הכיסוי הביטוחי, הם מאפשרים צבירת כספים לתקופת הפנסיה. עם זאת, יש ביניהם כמה הבדלים משמעותיים:

קרנות פנסיה – קיימות קרנות פנסיה מקיפות וקרנות כלליות (משלימות). הקרנות המקיפות מבוססות על מודל של ערבות הדדית בין העמיתים בקרן והן מחויבות להשקיע חלק מהכספים באג”ח ייעודיות המבטיחות תשואה של 4.86%. אך גם המשלימות מבוססות על מנגנון של ערבות הדדית – ניתן לומר שקרן פנסיה ברמת המוצר זה מוצר שמבוסס על מנגנון של ערבות הדדית. ההבדלים נובעים מכך שבקרנות מקיפות יש מנגנון של הבטחת תשואה ואילו בקרנות המשלימות אין מנגנון כזה. החל מאוקטובר 2022, במסגרת חוק ההסדרים, החל מנגנון חדש של הבטחת תשואה, ובמקום שהמדינה תנפיק לקרנות הפנסיה אג”ח מיועדות הנושאות תשואה של 4.86%, המדינה מציבה לקרנות הפנסיה יעד חדש, שנתי וגבוה יותר של 5.15% תשואה. זהו המכשיר הפנסיוני הפופולרי ביותר והוא כרוך גם בדמי ניהול נמוכים ביחס לאלטרנטיבות בשוק.

הקרנות הכלליות לרוב מהוות השלמה לחיסכון הפנסיוני בקרב אנשים בעלי שכר גבוה. מכיוון שישנה תקרת הפקדות לקרן הפנסיה המקיפה, אנשים שיכולים להפריש סכום גבוה מהתקרה בכל חודש, מפרישים לקרן הפנסיה המקיפה עד התקרה ואת היתרה לעיתים בוחרים להפריש לקרן פנסיה כללית.

ביטוחי מנהלים – בעבר, ביטוחי מנהלים היו אטרקטיביים יותר בשל מקדם המרה מובטח, אך עבור מצטרפים לביטוח מנהלים החל משנת 2013, מקדם הפרישה כבר אינו מובטח והוא נקבע במועד הפרישה בהתאם למסלול הפנסיה שבחר החוסך. בנוסף, דמי הניהול בביטוח מנהלים נוטים להיות גבוהים יותר מאלו של קרנות הפנסיה.

כיסויים ביטוחיים בקרנות פנסיה וביטוחי מנהלים

ישנו הבדל משמעותי באופן שבו כל מכשיר פנסיוני מתייחס לכיסויים הביטוחיים המשלימים, במיוחד כשמדובר בכיסוי למקרה של אובדן כושר עבודה. חשוב להבין שלא רק שיש הבדל בסוגי הכיסויים שניתן לרכוש בכל מוצר, אלא גם הבדל משמעותי בהיקף הכיסויים. למשל, ההגדרה של “אובדן כושר עבודה” בביטוח מנהלים נתונה לבחירת הלקוח. לכן הוא יכול לבחור ביטוח כנגד אובדן היכולת להמשיך לעבוד במקצוע הספציפי שלו בעת חתימת החוזה. מנגד, ברירת המחדל של קרן הפנסיה היא כיסוי כנגד אובדן כושר עבודה הוא רק “לעיסוק סביר”.

בנוסף, קיים מגוון רחב מאוד של מוצרים נוספים שהמבוטח יכול לרכוש במסגרת פוליסת ביטוח מנהלים תמורת פרמיה נוספת, שאינו יכול לרכוש במסגרת קרן הפנסיה כגון פיצוי במקרה של סיעוד, אשפוז, כיסוי למחלות קשות, ביטוח למקרה מוות כתוצאה מתאונה ועוד.

מוטבים ושאירים

פרמטר נוסף שממחיש את ההבדלים בין שני המוצרים הוא יכולת שינוי המוטבים. בביטוח מנהלים, המבוטח רשאי לשנות בכל רגע נתון את שמות המוטבים שיקבלו כספים לאחר פטירתו. השינוי יכול להיעשות לפי ראות עיניו, בכפוף להוראות החוק. לעומת זאת, בקרן פנסיה, לעמית אין שליטה על הנושא, ואופן התשלום לשאירים וזהותם נשארים קבועים בהתאם לתקנון קרן הפנסיה.

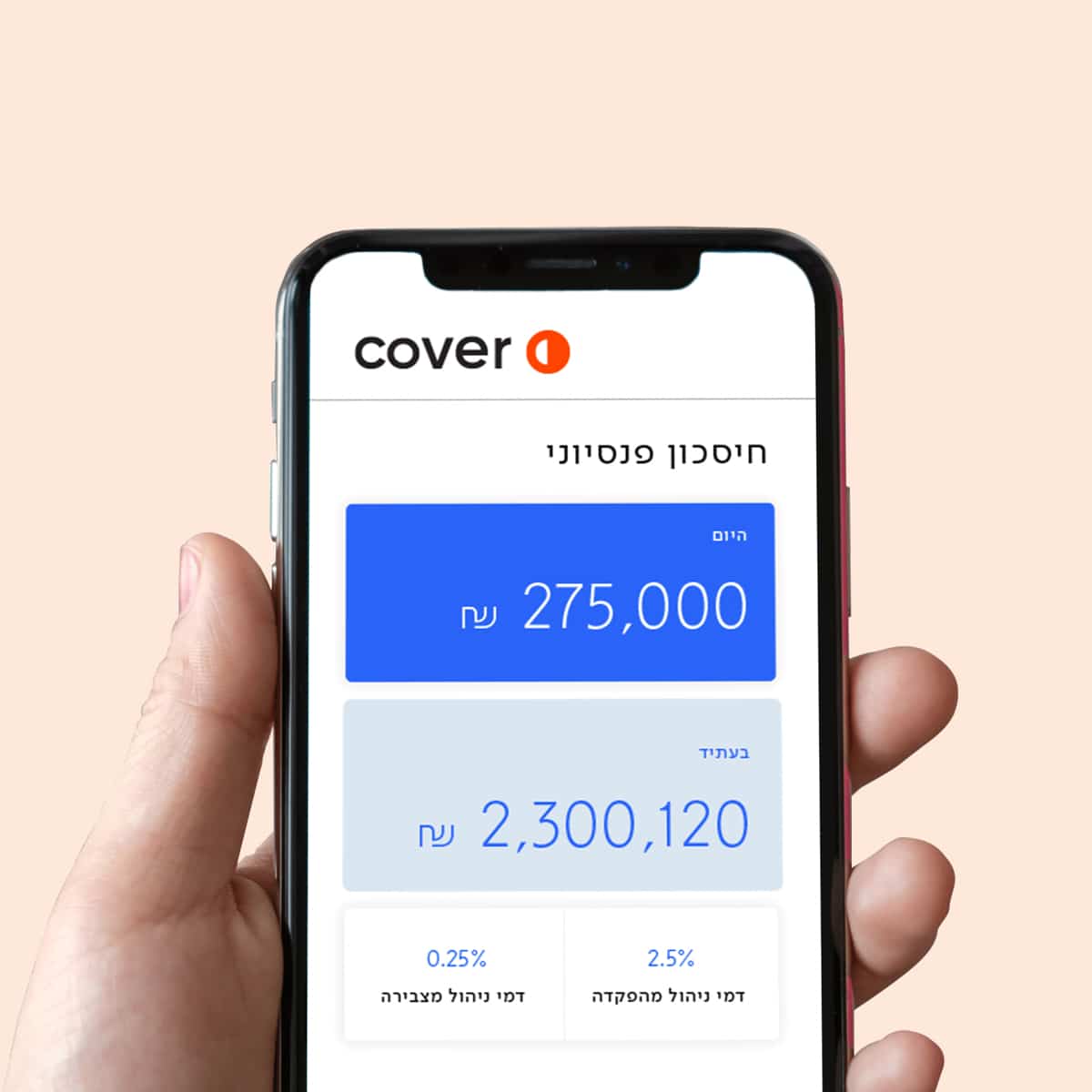

המשמעות של דמי הניהול על החיסכון שלכם

כפי שציינו, אחד הרכיבים המשפיעים ביותר על הפנסיה שלכם הוא דמי הניהול. זוהי העמלה שגובות החברות המנהלות עבור השקעת כספכם. דמי הניהול כוללים שני רכיבים: אחוז מההפקדות החודשיות ואחוז מהחיסכון שנצבר.

בקרנות הפנסיה מותר לגבות עד 6% מההפקדות ועד 0.5% מהצבירה. בביטוח מנהלים המקסימום הוא 4% ו-1.05% בהתאמה. זכרו שגם אם דמי הניהול האלו נראים חסרי חשיבות הם עשויים להסתכם במאות אלפי שקלים בגיל הפרישה. ניהול פנסיוני נכון צריך לכלול התמקחות לצמצום דמי הניהול ככל שניתן.

בחירת מסלול פנסיוני

איך בוחרים מסלול השקעה? כאשר ניגשים לבחור מכשיר פנסיוני חשוב לזכור שלא כל מוצרי הפנסיה זהים – יש להתאים את הבחירה לצרכים האישיים של כל אדם. לכן בטרם תבחרו מוצר פנסיוני, חשוב שתתמקדו במספר פרמטרים מרכזיים.

הסובלנות שלכם לסיכון היא פרמטר חשוב בבחירת מסלול פנסיוני. קרנות הפנסיה וביטוחי המנהלים משקיעים את כספי החוסכים בשלל מסלולי השקעה, חלקם בעלי סיכון גבוה יותר מאחרים עם אפשרות לקבל תשואה גבוהה יותר לאורך זמן. הבינו את היכולת שלכם לקחת סיכונים והתחשבו בגילכם, במצבכם האישי והמשפחתי ובקרבה שלכם לגיל הפרישה. כל אלה יעזרו לכם להבין את רמת הסיכון שאתם מוכנים לשאת ואת המסלול המתאים עבורכם.

גם מדד אקטואריות הקרן חשוב – קרן שמצליחה לשמור על איזון תקציבי תייצר לכם יציבות כלכלית בגיל הפרישה. בנוסף, חשוב לחפש קרן עם מוניטין של מתן שירות טוב ותביעות המאושרות במהירות.

לבסוף, בדקו את תשואות הקרן והשוו אותן לאלו של קרנות מתחרות. קרן טובה תדע להשקיע את כספכם בחכמה ותניב לכם תשואות גבוהות יותר לאורך זמן.

לסיכום

הבחירה של מוצר פנסיוני איכותי ומסלול השקעה מתאים לא תמיד קלה. זוהי החלטה שיש לשקול היטב מכיוון שיש לה השפעה גדולה וארוכת טווח על עתידכם הכלכלי. ייעוץ פנסיוני מקצועי ומעמיק יאפשר לכם לבחון היטב את האפשרויות העומדות לפניכם כדי שתוכלו לבחור את המוצר הפנסיוני המתאים ביותר לצרכיכם.

היכנסו לדשבורד האישי שלכם בקאבר והצטרפו להייטק של העולם הפנסיוני. המערכת תציג בפניכם את כל המידע הפנסיוני שלכם ותספק המלצות ותובנות מעולות בהתאמה אישית. וכדי לעשות את זה אפילו טוב יותר, מומחה פנסיוני של קאבר ייצור אתכם קשר ויעניק לכם ייעוץ פנסיוני מעולה ללא תשלום.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.