כיצד מעבר בין מקומות עבודה יכול להשפיע על הפנסיה שלכם ומה ניתן לעשות כדי לשמור על זכויותיכם.

נראה ששנת 2022 תיזכר בשל עליית הריבית במשק, תהפוכות ברחבי העולם ובגל הפיטורים ששטף את ההייטק הישראלי.

חברות נסגרו, אחרות הקפיאו הליכי גיוס, חלקן חוו צמיחה וגייסו עובדים שנדדו מחברות אחרות וסטארטאפים חוו משבר מימון. עובדים רבים מחברות גדולות וקטנות מצאו את עצמם עם הגב אל החברה בה עבדו עד לפני רגע ועם הפנים קדימה אל עבר המשרה הבאה.

הטלטלות שעברו עובדי הייטק רבים ברחבי הארץ, גרמו לחלקם לחפש את היעד הבא, בעוד שאחרים הפכו לעובדים מן המניין בחברות אחרות. אך מלבד ענייני פרנסה ותנאים תעסוקתיים, לתזוזות הללו ישנן השלכות מרחיקות לכת על הפנסיות של עובדים רבים.

אלו 5 השלכות אפשריות של פיטורים והתפטרויות על התיק הפנסיוני שלכם:

פיזור הפקדות

חוק פנסיה חובה קובע כי על מעסיק חלה החובה להפקיד כספים לביטוח הפנסיה של עובדיו. עם זאת, אין חובה להפקיד כספים דווקא לביטוח פנסיה קיים, אם העובד לא ביקש זאת מהמעסיק. לכן עובדים שהפקידו כספים לביטוח מנהלים או קרן פנסיה מסוימת, עשויים להפקיד כספים לביטוח פנסיה חדש כאשר הם מתחילים לעבוד במקום עבודה חדש.

כמו בפנסיה, גם בקרן השתלמות ובקופת גמל המצב עשוי להיות דומה מה שמוביל לפיזור הפקדות הפוגע בניהול איכותי של התיק הפנסיוני. ריבוי קרנות פנסיה בחברות שונות מקשה על מעקב אחר החסכונות הפנסיוניים שלכם ועל הכספים שהופקדו עבורכם.

בנוסף, חישוב תשלומי הפנסיה נעשה על ידי חלוקת סך הסכום שנחסך במקדם. ככל שסכום החיסכון שצברתם יהיה גבוה יותר, כך הפנסיה שתקבלו תהיה גדולה יותר. לכן פיזור הפקדות בחברות ביטוח ובתי השקעות שונים יניבו עבורכם חסכונות קטנים שכדאי לאגד תחת חברה אחת שתשלם לכם את הפנסיה בבוא העת.

משמעות נוספת של פיזור הפקדות היא שעבור כל ביטוח פנסיוני אתם תשלמו דמי ניהול אשר יגרעו מכספי החיסכון ויצריכו מכם לבצע תיאום מס מול מס הכנסה, לכן ניהול ביטוח פנסיה אחד יחסוך לכם כסף, זמן וטרחה.

אובדן רצף ביטוחי וזכויות ביטוחיות

בעת פיטורים או התפטרות ממקום העבודה, חלה הפסקה אוטומטית של הפרשות לביטוח הפנסיה של העובד. הפסקת הפקדות לביטוח הפנסיה עשויה לגרום לפגיעה בזכויות הביטוחיות שנצברו ואף לאובדן מוחלט של זכויות מסוימות כמו כיסויים למקרה של אובדן כושר עבודה או למקרה פטירה.

חשוב לדעת כי בתקופת אבטלה, הזכויות הפנסיוניות של מבוטחים בקרן פנסיה נשמרות למשך 5 חודשים לאחר הפסקת העבודה, ולמשך 3 חודשים כאשר מדובר בביטוח מנהלים.

לאחר תקופה זו, המבוטח יכול לשמור על זכויותיו באמצעות ביצוע הפקדות עצמאיות לקרן הפנסיה או לביטוח המנהלים. מבוטחים שלא יעשו זאת, יאבדו את הוותק הביטוחי ואת הזכויות הביטוחיות שלהם. כאשר הם יצטרפו לביטוח פנסיה חדש, הם יאלצו למלא הצהרת בריאות חדשה ותחל עליהם תקופת אכשרה חדשה עבור כיסויים ביטוחיים למחלות קיימות.

העלאת גיל הכניסה לקרן הפנסיה והגדלת תקופת האכשרה

מעבר בין מקומות עבודה יכול להוביל לפתיחת קרן פנסיה חדשה במקום העבודה החדש, ללא התחשבות בנתוני הוותק של המבוטח בקרן הפנסיה הקודמת. עובדים רבים אינם מודעים לחשיבותם של הוותק ותקופת האכשרה שנצברו בקרן הפנסיה ושבמעבר לקרן פנסיה חדשה, הנתונים הללו עשויים להימחק.

המשמעות של זה היא שגיל הכניסה לקרן יגדל ואיתו היקף הכיסוי הביטוחי, בנוסף להחלת תקופת אכשרה עבור מחלות קיימות.

משיכת פיצויים

אם שאלתם את עצמכם האם משיכת פיצויים פוגעת בפנסיה ומה הקשר בין כספי הפיצויים שמגיעים לכם לחיסכון שלכם, כדאי שתדעו שעל אף שניתן למשוך את כספי הפיצויים במקרה של פיטורים, הדבר עשוי לפגוע באופן משמעותי בחיסכון הפנסיוני שלכם.

הפקדות המעסיק לפנסיה של העובד מורכבות מתמלוגים ופיצויים. כאשר עובד מושך את כספי הפיצויים הוא למעשה מושך כספים מהחיסכון הפנסיוני שלו ובכך פוגע בחיסכון המיועד לגיל הפרישה. לכן זהו צעד שמומלץ להימנע ממנו ויש להסתכל על כספי הפיצויים כעל חלק אינטגרלי בחיסכון הפנסיוני שלכם שיעניק לכם קצבת פנסיה גדולה יותר בגיל הפרישה.

קושי לעקוב אחר הביטוחים הפנסיונים

הבעיה הרווחת מכולן במעבר בין מקומות עבודה היא הקושי של מבוטחים רבים לעקוב אחר כל החסכונות והביטוחים הפנסיוניים שלהם. כאמור, אחת ההשלכות האפשריות של מעבר בין מקומות עבודה היא פיזור הפקדות לקרנות פנסיה וביטוחי מנהלים שונים. כך נוצרים ריבוי מכשירים פנסיוניים שהמבוטח צריך לעקוב אחריהם על מנת שיוכל לקבל תמונה מלאה בנוגע למצב הפנסיוני שלו.

כאשר קרן הפנסיה אליה הפקיד המעסיק הקודם נמצאת בחברה מסוימת וכעת, מקום העבודה החדשה מפקיד כספים לקרן פנסיה בחברה אחרת, קל ללכת לאיבוד בין קרנות פנסיה והביטוחים הפנסיוניים השונים, מבלי לדעת כמה כסף נחסך, כמה דמי ניהול משולמים ומהם הכיסויים הביטוחיים הקיימים.

עם זאת, לכל אחת מההשלכות האפשריות שציינו ישנו פתרון פשוט המאפשר לכם ליהנות משקט נפשי בכל הנוגע לתחום הפנסיוני, גם בתקופה של חוסר וודאות.

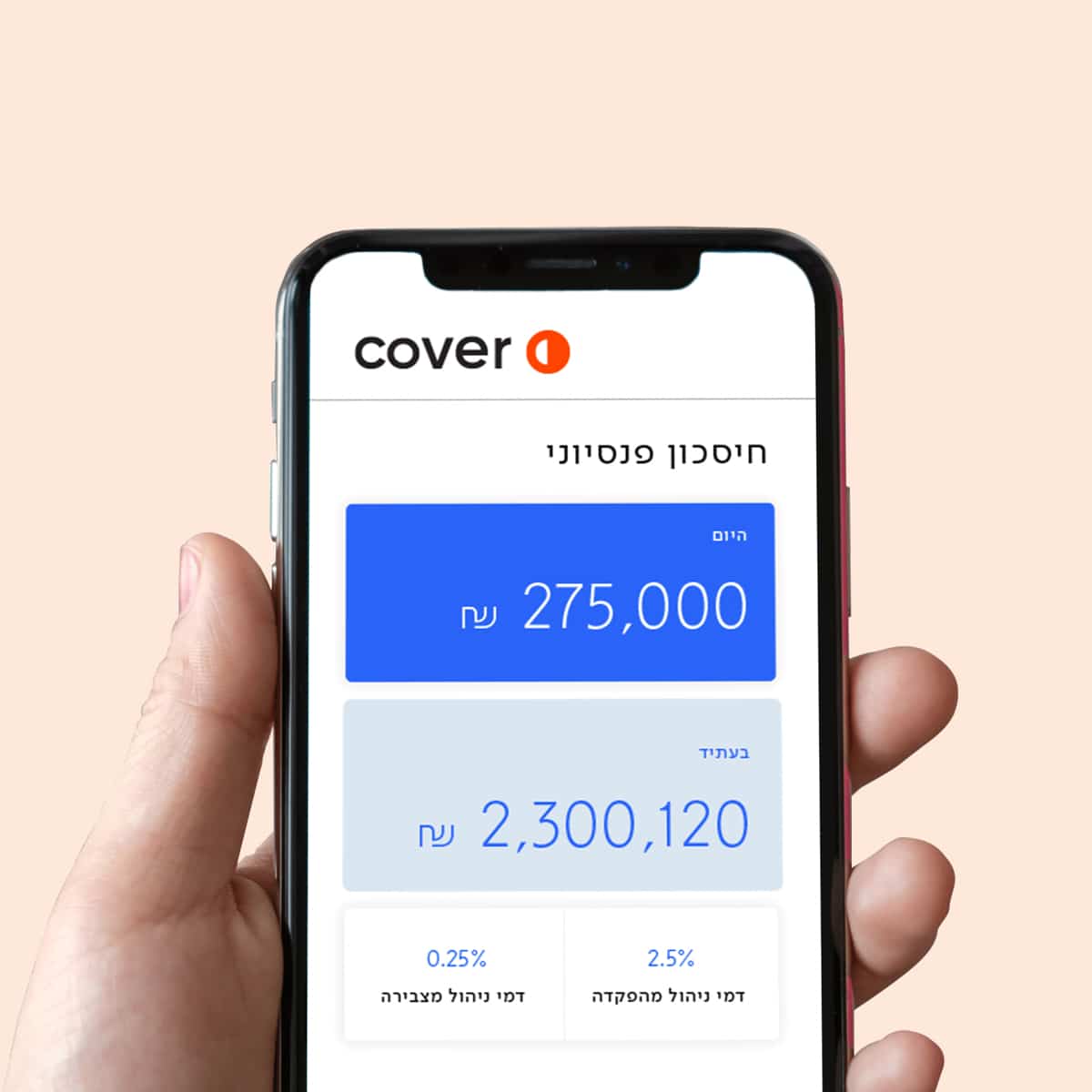

הכירו את השירות של cover

השירות המהפכני של cover מאפשר לכם לצפות בתיק הפנסיוני שלכם בכל זמן ומכל מקום ולדעת בדיוק היכן מנוהל כל חיסכון וכל ביטוח, אילו דמי ניהול אתם משלמים, אילו מוצרים פנסיוניים פעילים ואלו לא וכמה כסף חסכתם עד כה.

לפני פתיחת קרן פנסיה חדשה, משיכת פיצויים או הצטרפות למכשיר פנסיוני בדמי ניהול גבוהים, מומלץ להצטרף לשירות של קאבר ולקבל מידע מלא על התיק הפנסיוני שלכם שיאפשר לכם לקבל החלטות מושכלות.

כל המידע מוצג באזור האישי my cover, אליו ניתן להיכנס בהליך הרשמה קצר, פשוט וחינמי.

אנו נציג בפניכם את כל המידע באופן נוח, שקוף וברור, כך שתוכלו להבין בדיוק ממה מורכב התיק הפנסיוני שלכם. המערכת החכמה שלנו מעדכנת את הנתונים באופן שוטף כך שתוכלו לקבל את המידע העדכני ביותר מבלי לפנות לכל חברת ביטוח או בית השקעות וללא תלות בסוכן הביטוח שלכם.

בנוסף, המערכת החכמה שלנו תציג בפניכם עצות לשיפור התיק הפנסיוני שלכם בהתאם לנתונים האישיים והתעסוקתיים שלכם וביחס לקבוצת השווים שלכם.

לצד השירות הטכנולוגי שלנו, תוכלו לנהל את התיק הפנסיוני שלכם באופן מלא ומקצועי באמצעות אחד מסוכני הביטוח הפנסיוני שלנו. אנו פועלים מול כל חברות הביטוח ובתי ההשקעות ובזכות הכוח הצרכני שלנו, אנו משיגים ללקוחותינו את המוצרים הפנסיוניים האיכותיים ביותר בתנאים המשתלמים ביותר.

הצטרפות לשירות שלנו יבטיח שכל הביטוחים והחסכונות הפנסיוניים שלכם ינוהלו באופן מיטבי שמתאים בדיוק עבורכם, ללא פיזור הפקדות בשלל מכשירים פנסיונים ועם שמירה על הזכויות הפנסיוניות שלכם לאורך זמן, גם בתקופות של אבטלה או מעבר למקום עבודה חדש.

לפרטים נוספים והצטרפות לשירות שלנו, צרו איתנו קשר.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.