אלה כל הסיבות לעקוב אחר התיק הפנסיוני שלכם ולנהל אותו היטב באמצעות השירות המהפכני של cover.

התשובה לשאלה הגדולה “כיצד יראו חיינו בגיל הפרישה” הינה תוצר של ההחלטות והפעולות שנעשה כיום. אדם ממוצע יעבוד במשך יותר מארבעים שנים לפני שיפרוש לגמלאות. שנות העבודה הללו מספקות הזדמנות חשובה ליצירת חיסכון פנסיוני משמעותי שישמש כל אדם בגיל הפרישה.

בישראל כל אדם עובד חייב להפקיד לחיסכון פנסיוני כגון קרן פנסיה או ביטוח מנהלים. לרוב, ההפקדות הללו מנוהלות על ידי סוכן ביטוח פנסיוני המקשר בין המבוטח לחברה המבטחת.

אך כיצד ניתן לעקוב אחר כל ההפקדות שבוצעו ולדעת כמה כסף צפוי אדם לקבל בעוד עשרות שנים, כאשר יפרוש לפנסיה?

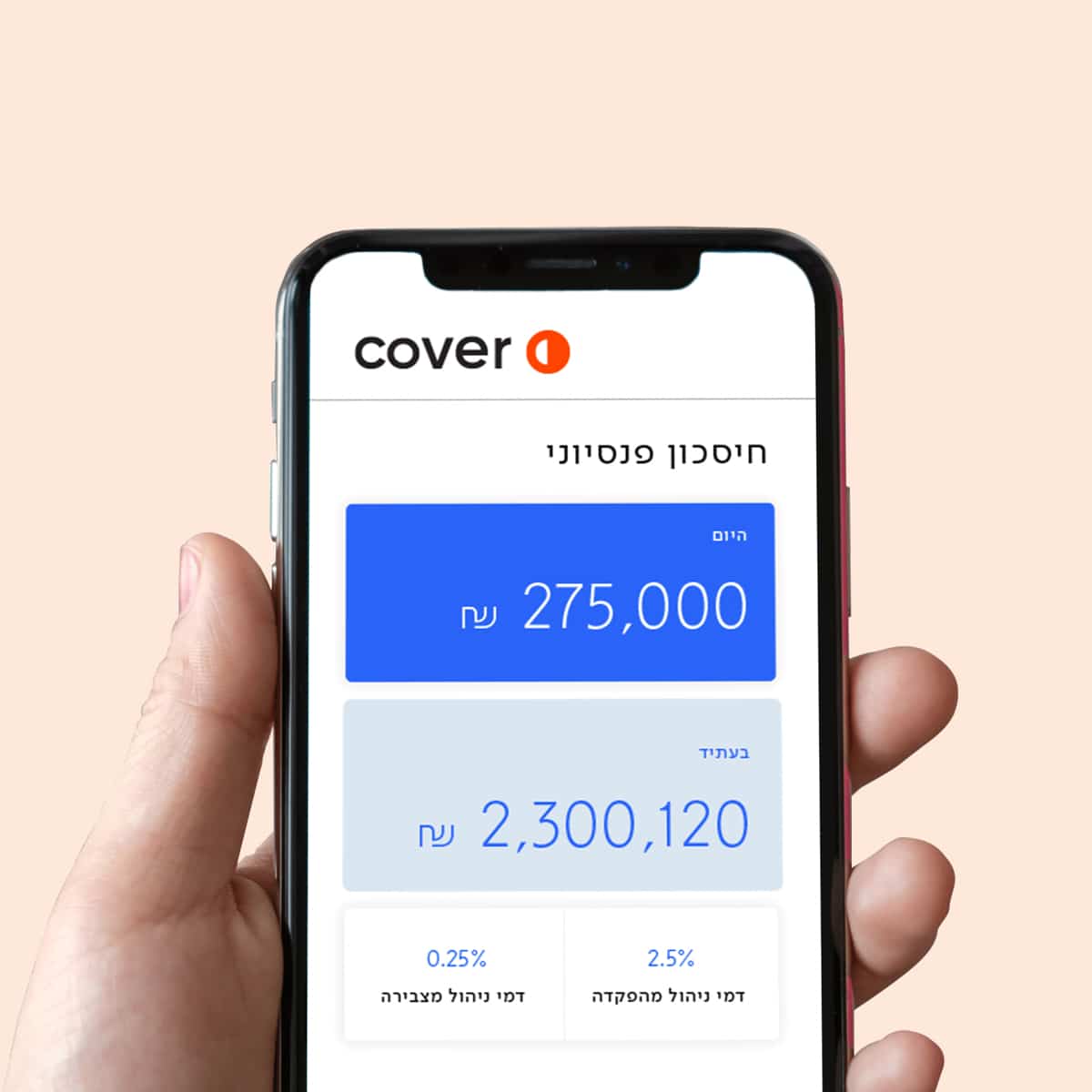

במקום לפנות לחברות שמנהלות את התוכניות הפנסיוניות שלכם או להסתמך על סוכן הביטוח, חברת cover מאפשרת לכם ליהנות משירות מהפכני שגם מנהל את התיק הפנסיוני שלכם במקצועיות וביעילות וגם מאפשר לכם לעקוב באופן שוטף אחר כל הנתונים הפנסיוניים שלכם, כך שתוכלו לדעת היכן אתם עומדים לקראת גיל הפרישה.

פרישה היא תקופה משמעותית בחייו של אדם שבו הוא אינו עובד יותר ומתקיים מחסכונותיו ומהשקעותיו. חשוב לתכנן ולחסוך לפנסיה מוקדם ככל האפשר על מנת להבטיח שיהיה לכם מספיק כסף לחיות חיים נוחים ובטוחים ברגע שתגיעו לשלב זה. אחת הדרכים העיקריות לעשות זאת, היא לעקוב אחר החיסכון הפנסיוני שלכם על בסיס קבוע. הנה כמה סיבות מרכזיות לכך שמעקב אחר החיסכון הפנסיוני שלכם חשוב כל כך:

כדי לקבוע אם אתם בדרך לעמוד ביעדי הפרישה שלכם

מעקב אחר החיסכון הפנסיוני שלכם עוזר לכם לקבוע אם אתם בדרך לעמידה ביעדי הפרישה שלכם. זה מאפשר לכם לראות כמה חסכתם, מה תהיה הקצבה הצפויה שלכם בפנסיה, והאם עליכם לבצע שינויים כלשהם באסטרטגיות החיסכון וההשקעה שלכם כדי להגיע ליעדים שלכם.

כדי לזהות בעיות או חסרונות פוטנציאליים

מעקב אחר התיק הפנסיוני מאפשר לכם גם לזהות בעיות או חוסרים פוטנציאליים שעלולים להתעורר. לדוגמה, אם אתם רואים שאתם לא חוסכים מספיק בכל חודש כדי להגיע ליעדי הפרישה שלכם, ייתכן שתצטרכו להגדיל את ההפרשות לפנסיה, להשקיע במסלולי השקעה אחרים או להשקיע באפיקי השקעה וחיסכון נוספים.

כדי לקבל החלטות מושכלות לגבי הפרישה שלכם

ניהול ומעקב אחר התיק הפנסיוני שלכם מספק לכם גם את המידע הדרוש כדי לקבל החלטות מושכלות לקראת הפרישה שלכם לפנסיה. לדוגמה, אם אתם רואים שאינכם חוסכים מספיק, ייתכן שתצטרכו להמשיך לחסוך ולהימנע מביצוע משיכת כספי פנסיה בגיל פרישה עד שתיצרו חיסכון משמעותי יותר.

כדי לשמור על מוטיבציה ולהישאר במסלול

מעקב אחר החיסכון הפנסיוני שלכם יכול גם לעזור לשמור על מוטיבציה ולהישאר במסלול הנכון. לראות את ההתקדמות שעשיתם לקראת יעדי הפרישה שלכם יכול להיות מניע רב עוצמה, מה שעשוי לעזור לכם להישאר ממוקדים ומחויבים לחיסכון והשקעה ארוכי טווח באופן מיטבי.

כדי לנצל את הטבות המס

מעקב אחר התיק הפנסיוני שלכם יכול גם לעזור לכם לנצל את הטבות המס העומדות לרשותכם. לדוגמה, אם אתם עצמאיים, תוכלו להפקיד מדי שנה כ-18,960 ש”ח לקרן השתלמות עם פטור מתשלום מס רווחי הון. ניצול הטבות מס מאפשר לכם לחסוך יותר לגיל הפרישה או ליעדים משמעותיים אחרים בחייכם.

מהם הדברים שיכולים להפוך את התיק הפנסיוני שלכם לאיכותי וכלכלי יותר עבורכם?

ישנם מספר פרמטרים שיכולים להשפיע באופן דרמטי על איכותו של התיק הפנסיוני שלכם ועל החיסכון שתצברו לגיל הפרישה. אלה שלושת הבולטים שבהם:

מסלולי השקעה

כל חברת ביטוח ובית השקעות מציעים מספר מסלולי השקעה במוצרי החיסכון הפנסיוניים שלהם. חלק מהמסלולים יהיו סולידיים ואחרים ברמת סיכון גבוהה יותר. בחירה במסלולי ההשקעה המתאימים ביותר עבורכם הינה הגורם העיקרי המשפיע על גובה החיסכון שלכם לאורך זמן. בעוד שבחירה במסלול סולידי תאפשר לכם לחסוך בראש שקט, אך התשואה תהיה נמוכה יחסית ותוביל לצמיחה איטית של החיסכון הפנסיוני שלכם. מסלול מנייתי, לעומת זאת, כרוך בסיכון גבוה יותר ובתנודתיות רבה יותר, אך הוא גם בעל פוטנציאל רווח גבוה הרבה יותר. בחירת מסלולי ההשקעה המתאימים ביותר עבורכם צריכה להיעשות באופן מושכל ומקצועי על ידי יועץ או סוכן ביטוח פנסיוני מומחה, כך שתוכלו ליהנות מחיסכון פנסיוני איכותי שמתאים בדיוק עבורכם.

דמי ניהול

חיסכון פנסיוני נושא ברובו תשלום של שני סוגי דמי ניהול: דמי ניהול על ההפקדות ודמי ניהול על הצבירה, כלומר על סכום החיסכון הכולל. אמנם מדובר במספרים נמוכים אך בחיסכון ארוך טווח כמו פנסיה, גם לחצי אחוז יש השפעה אדירה על החיסכון שתצברו לאורך זמן. לכן חשוב לבחור במוצרים פנסיוניים איכותיים עם דמי ניהול נמוכים ככל האפשר.

ביצועים של החברה המנהלת

כל חברה המנהלת מוצרים פנסיונים, משקיעה את כספי החוסכים בשלל אפיקי השקעה. ישנן חברות שמנהלות את ההשקעות הללו טוב יותר מאחרות ולכן משיגות ללקוחותיהן תשואות גבוהות יותר על כספי החיסכון שלהם.

הנתונים אודות הרווחים והניהול של החברות מתפרסמים מידי רבעון אך על מנת לבחון איכות והצלחה של חברה, חשוב להסתכל על נתוני ההצלחה שלה לאורך מספר שנים.

לרוב יועץ/סוכן ביטוח פנסיוני עובד עם מספר מצומצם של חברות, לכן הוא לא ישווק ללקוחותיו מוצרים של חברה אחרת גם אם היא מציגה נתונים טובים יותר. זוהי סיבה מצוינת להצטרף לשירות של cover שיבטיח שתקבלו את המוצרים הפנסיוניים הטובים ביותר מאחר וחברת cover עובדת עם כל חברות הביטוח ובתי ההשקעות בארץ.

טריפל היתרונות של cover: נהנים מניהול מקצועי, מהתנאים הטובים ביותר בשוק ומשקיפות של התיק הפנסיוני שלכם

קאבר היא חברת ניהול פנסיוני מובילה בשוק אשר מאפשרת לכם ליהנות משירות מהפכני בכל הנוגע לתיק הפנסיוני שלכם.

השירות שלנו כולל צוות מומחים פנסיוניים, פיננסיים וביטוחיים שינהלו את התיק הפנסיוני שלכם מא’ ועד ת’, יבצעו בדיקת ביטוחים ופנסיה ויאפשרו לכם להצטרף לביטוחים ולקופות הטובים ביותר שיש לשוק להציע, בחברות האיכותיות ביותר ועם דמי הניהול הנמוכים ביותר.

לצד השירות האנושי והמקצועי תוכלו ליהנות ממערכת חכמה בה תוכלו לצפות בכל זמן בנתונים הפנסיוניים שלכם, כך שתוכלו לדעת בדיוק כמה אתם חוסכים והיכן, מהם דמי הניהול שאתם משלמים ומהו החיסכון הצפוי להיות ברשותכם בגיל הפרישה.

הצטרפו עכשיו לדור הבא של הניהול הפנסיוני בישראל. לחצו כאן לפרטים נוספים והרשמה לשירות ללא תשלום.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.