ביטוח חיים למשכנתא מגן על הלווים ועל הבנק המלווה. הכירו את תנאי הביטוח ואת האפשרויות העומדות בפניכם.

הבית שלכם עשוי להיות הנכס הגדול והיקר ביותר שלכם ולכן הוא כרוך באחריות פיננסית גדולה במיוחד. פוליסת ביטוח חיים למשכנתא מעניקה ביטחון פיננסי הן לבנק המלווה והן לבני המשפחה במקרה פטירה של אחד הלווים. זוהי הדרך הבטוחה ביותר להבטיח את החזרי המשכנתא כאשר אחד הלווים הולך עולמו ואינו יכול לפרנס ולשלם את תשלומי המשכנתא.

אמנם מדובר במקרה קיצון, אך כשמדובר בהלוואת ענק לתקופה של עשרות שנים, קיים צורך הדדי בין הבנקים ובין הלווים להבטיח את תשלומי המשכנתא גם במקרה פטירה של אחד הלווים במהלך תקופת המשכנתא. למשבצת הזאת נכנס ביטוח חיים למשכנתא.

מה זה ביטוח חיים למשכנתא, מי צריך אותו והיכן כדאי לעשות את הביטוח המתאים ביותר עבורכם? המשיכו לקרוא כדי לגלות כיצד אתם יכולים להגן על המשכנתא שלכם.

נעים להכיר, ביטוח משכנתא

ביטוח המשכנתא כולל למעשה שני ביטוחים: ביטוח דירה וביטוח חיים. שני הביטוחים האלה מהווים תנאי לאישור קבלת המשכנתא והוא נדרשים על ידי הבנק המלווה. ביטוח דירה מבטח את הנכס עצמו מפני תרחישים שיכולים לגרום לנזקים משמעותיים במבנה כמו שריפה או רעידת אדמה. בביטוח דירה, סכום הביטוח נקבע בהתאם לעלויות הקמת המבנה, בחישוב שנערך על ידי חברת הביטוח.

ביטוח חיים למשכנתא מגן על ההלוואה עצמה ובכך על הלווים ועל הבנק המלווה. למעשה ביטוח חיים למשכנתא מערב חברת ביטוח כצד שלישי בעסקה אשר תפקידה להבטיח שהמשכנתא תשולם במלואה במקרה פטירה של אחד אחד הלווים לאורך תקופת המשכנתא.

באילו מקרים יש צורך בביטוח חיים למשכנתא?

בכל מקרה בו הלווים לוקחים משכנתא מהבנק, כמו ברכישת דירה חדשה או קיימת או בלקיחת משכנתא לבניית בית פרטי, יש צורך להגן על המשכנתא באמצעות ביטוח חיים.

אילו כיסויים ביטוחיים כלולים בביטוח חיים למשכנתא?

בבסיסו, ביטוח חיים הוא פשוט מאוד – הביטוח מעניק כיסויי ביטוחי במקרה פטירה של המבוטח. כלומר, רק במקרה בו המבוטח הלך לעולמו, סכום הביטוח משולם על ידי חברת הביטוח.

לכיסוי הבסיסי הזה, חלק מחברות הביטוח הוסיפו כיסויים נוספים שמרחיבים את המקרים הביטוחיים בהם המבוטח או מוטביו מקבלים את כספי הביטוח: מחלות קשות ונכות. שני הכיסויים הללו מגיעים עם תנאים מסוימים המשתנים בין חברות הביטוח השונות ולכן כדאי לקרוא היטב את תנאי הפוליסה, כדי לדעת איזה ביטוח מתאים ביותר עבורכם.

מומלץ להיעזר בסוכן או יועץ ביטוח פנסיוני כדי להכיר את הכיסויים על בוריים ולהבין האם הם אכן יתנו לכם מענה מספק בתרחישים שונים.

מה ההבדל בין ביטוח חיים פרטי לביטוח חיים למשכנתא?

שני הביטוחים הללו פועלים באופן דומה והם בעלי מנגנון פיצוי משותף אשר קובע כי במקרה פטירה של המבוטח, מוטביו יקבלו את סכום הביטוח. עם זאת, יש שני הבדלים משמעותיים בין שני הביטוחים:

מוטבים – בעוד שבביטוח חיים פרטי המבוטח קובע מי יהיו מוטביו, בביטוח חיים למשכנתא, המוטב הוא הבנק המלווה. כלומר, במקרה ביטוחי הבנק הוא זה שיקבל את כספי הביטוח על מנת לכסות את המשכנתא ולפטור את הלווה הנוסף או את היורשים מתשלומי המשכנתא.

סכום הביטוח – בביטוח חיים פרטי, הלווה הוא זה שקובע את סכום הביטוח אשר לפיו מחושבת הפרמיה החודשית. בביטוח חיים למשכנתא, סכום הביטוח נקבע בהתאם לגובה המשכנתא. משום שלאורך תקופת המשכנתא, סכום ההלוואה יורד, כך גם סכום הביטוח יורד ואיתו נראה גם ירידה בפרמיות החודשיות שישלמו הלווים.

מהם הגורמים המשפיעים על גובה הפרמיה החודשית?

מלבד סכום הביטוח שצמוד לגובה המשכנתא, ישנם פרמטרים נוספים הנלקחים בחשבון בעת חישוב הפרמיה החודשית, למשל גיל הלווים, מצבם הבריאותי, עיסוקם, האם הם מעשנים ועוד.

משום שלאורך זמן הלווים מתבגרים ועולה הסיכון להתדרדרות בריאותית, כך גם הפרמיות על ביטוח החיים נוטות לעלות.

למעשה, במרבית המקרים לוח תשלומי הביטוח מראה עליה בפרמיות בשנים הראשונות למשכנתא ולאחר מכן מראה ירידה הדרגתית ככל שסכום המשכנתא פוחת.

חשוב לבחון היטב את לוח הפרמיות של כל תקופת המשכנתא ולא להתפתות מיד להצעה הזולה ביותר אשר עשוייה להתייחס רק לשנה הראשונה של הביטוח.

האם כדאי לעשות ביטוח חיים למשכנתא בבנק או בחברת ביטוח?

בואו נשים את הדברים על השולחן – בין אם תעשו ביטוח דרך הבנק, באמצעות פניה ישירה לחברת הביטוח או באמצעות סוכן פנסיוני, תמיד תבוטחו בחברת ביטוח. כל גורם אחר שמעורב בתהליך מהווה רק אמצעי תיווך בדרך לחברות הביטוח. לעיתים זה משתלם ולעיתים פחות.

ניתן לעשות ביטוח חיים למשכנתא בשלוש דרכים:

- בבנק המשכנתאות

- בחברת ביטוח ישירה

- דרך סוכנות ביטוח

מהי הדרך המשתלמת ביותר עבורכם?

בעת חתימה על מסמכי המשכנתא הבנק יציע לכם לעשות ביטוח חיים באמצעות נציג מכירות מטעם הבנק. אנשים רבים מתפתים לסגור את כל ענייני המשכנתא במקום אחד ולכן עושים את הביטוח דרך הבנק. מה שלא רבים יודעים הוא שמדובר בהסדר בין הבנק לחברת ביטוח חיצונית אשר במרבית המקרים כרוך בתנאים אטרקטיביים פחות ובפרמיות גבוהות במיוחד.

כל לווה רשאי לפנות לכל חברת ביטוח על מנת לעשות ביטוח חיים המשועבד לבנק. פניה אישית לחברות הביטוח השונות מאפשרת להשוות מחירים ותנאים ולבחור בהצעה המתאימה ביותר עבורכם. עם זאת, מבחר חברות הביטוח הישירות מצומצם והשחקנים הבולטים בו כיום הן חברות הביטוח AIG וביטוח ישיר.

מה עם שאר חברות הביטוח הגדולות? כדי להגיע אליהן, עליכם לפנות דרך סוכן ביטוח פנסיוני.

לסוכני ביטוח פנסיוניים מקצועיים ואיכותיים יש הסדרים עם מגוון רחב של חברות הביטוח הגדולות והמובילות בשוק. סוכן ביטוח מאפשר לכם לקבל הצעות אקסקלוסיביות מחברות הביטוח השונות, לערוך השוואה איכותית ביניהן ולבחור את ההצעה הטובה והמשתלמת ביותר עבורכם. לעיתים מדובר בחיסכון של עשרות אחוזים בביטוח המשכנתא.

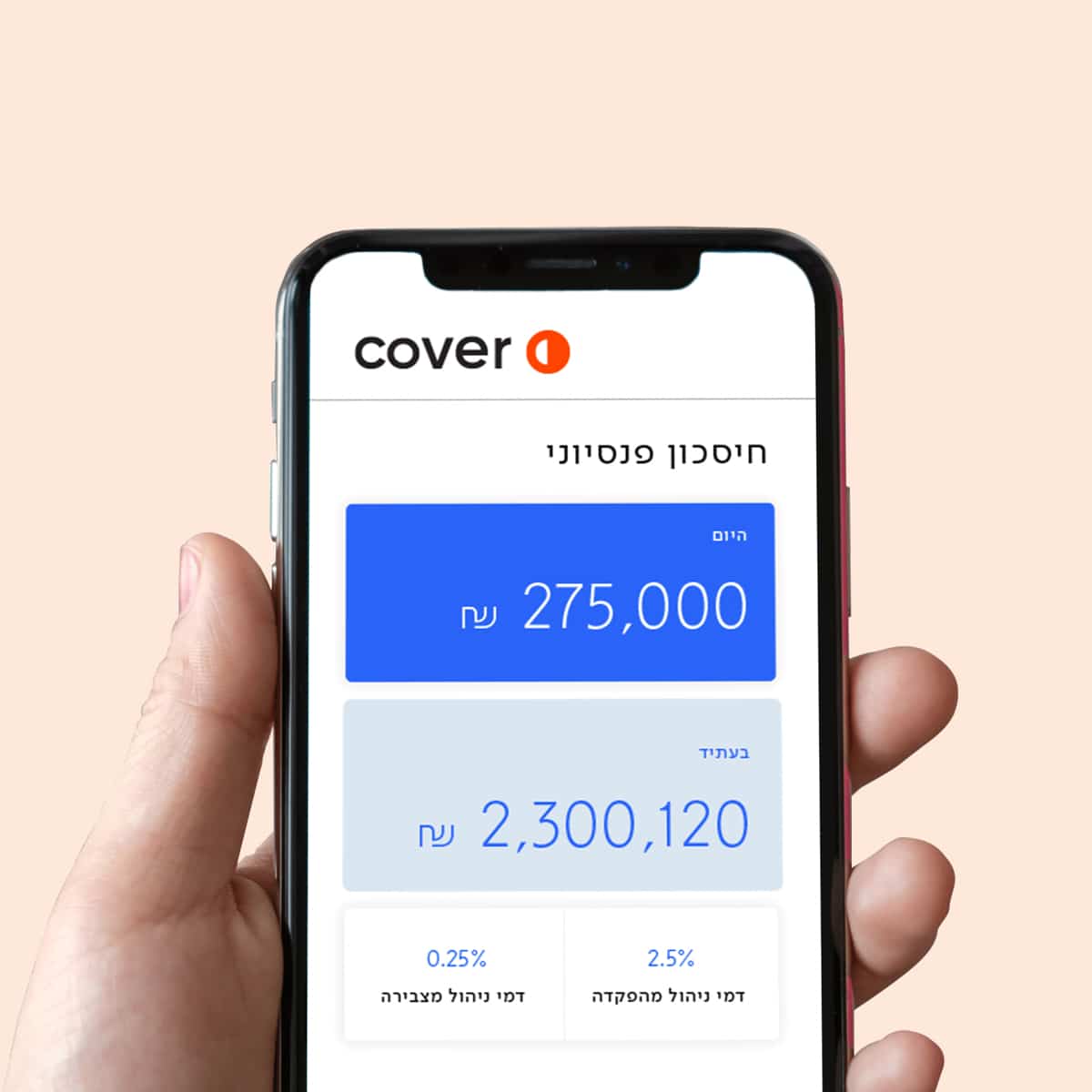

לקבלת הצעות משתלמות במיוחד לביטוח חיים למשכנתא, צרו איתנו קשר ואחד מסוכני הביטוח המומחים של cover יצור אתכם קשר ויסייע לכם ברכישת ביטוח החיים האיכותי והכלכלי ביותר עבורכם.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.