מאפיינים, יתרונות וחסרונות של קופת גמל להשקעה ושל פוליסת חיסכון שכדאי להכיר.

בתחום הניהול הפיננסי, ההבנה היכן להשקיע את הכסף שהרווחתם יכולה להיות משימה לא פשוטה. שני מכשירים פיננסיים שצוברים פופולריות רבה בקרב חוסכים ומשקיעים הם קופת גמל להשקעה ופוליסת חיסכון. מוצרים אלו דומים לכאורה אך יש לכל אחד מהם יש מאפיינים, יתרונות וחסרונות שונים.

בחירת מכשיר החיסכון המתאים ביותר עבורכם היא החלטה חשובה שיכולה להשפיע רבות על העתיד הפיננסי שלכם. לכן חשוב להקדיש זמן ומאמץ כדי להבין לעומק את ההבדלים בין המוצרים השונים ולבחור את זה שמתאים ביותר לצרכים ולמטרות שלכם.

בנוף כלכלי משתנה שחווה אינספור טלטלות, עולה הביקוש לפתרונות חיסכון והשקעה. שני פתרונות כאלה שמציעות חברות הביטוח ובתי ההשקעות הם קופת גמל להשקעה ופוליסת חיסכון. למרות ששני המוצרים חולקים כמה תכונות דומות, לכל אחד מהם יש יתרונות ייחודיים שיכולים להועיל לסוגים שונים של משקיעים.

הן קופות גמל להשקעה והן ופוליסות חיסכון הפכו לפופולריות במיוחד בשנים האחרונות בשל יתרונותיהן על פני חיסכון בנקאי רגיל. עם זאת, לפני שרצים להשקיע את הכספים, חשוב להבין את המאפיינים הייחודיים של כל אחד מהמכשירים הללו כדי לבחור את זה שמתאים לכם ביותר. מדריך זה יספק לכם מידע מקיף והסברים ברורים על שני המוצרים ויעזור לכם לקבל החלטה מושכלת בנוגע להשקעת הכספים שלכם.

קופת גמל להשקעה: מבט מעמיק

קופת גמל להשקעה היא מוצר חיסכון והשקעה המאפשר ביצוע הפקדות חודשיות או הפקדות תקופתיות גמישות, עד לתקרה שנתית של 76,449 ₪ (נכון לשנת 2023). בניגוד למוצרים פנסיוניים אחרים כמו קרן השתלמות או קרן פנסיה, הפקדות לקופת גמל להשקעה אינן מקנות הטבות מס. המשמעות היא שהכספים הנצברים בקופה נזילים וניתן למשוך אותם בכל עת ללא קנסות, אך משיכתם כרוכה בתשלום מס רווחי הון בגובה 25%.

קופת גמל להשקעה מציעה מגוון רחב של מסלולי השקעה ברמות סיכון משתנות. גמישות זו משמעותית שכן המעבר בין מסלול אחד למשנהו אינו נחשב כאירוע מס. עם מאפיינים אלו, קופת גמל להשקעה הופכת לכלי השקעה אידיאלי עבור אנשים המבקשים להשקיע כספים בשלבי חיים שונים.

מימוש הכספים

ניתן לממש את הכספים שנצברו בקופת גמל להשקעה באחת משתי דרכים, או באמצעות שילוב השתיים:

- משיכה בכל עת ותשלום מס רווחי הון בשיעור של 25% על הרווחים (אם יש).

- החל מגיל 60 ניתן להמיר את הצבירה לקצבה חודשית, ובכך ליהנות מפטור מלא ממס רווחי הון.

מי שיבחר באפשרות השנייה יתבקש להעביר את הכספים למוצר חיסכון לפנסיה על בסיס קצבה, וגובה הקצבה החודשית ייקבע לפי סך הצבירה ולפי מקדם תוחלת החיים שיוחלט באותה תקופה.

פוליסת חיסכון: סקירה מפורטת

פוליסת חיסכון היא מכשיר חיסכון והשקעה המנוהל על ידי חברות הביטוח ומהווה חלופה לחיסכון בנקאי מסורתי. בניגוד לקופת גמל להשקעה, פוליסת חיסכון אינה מטילה מגבלה על הסכום שניתן להפקיד מדי שנה, אך בדומה לה, גם היא מאפשרת את משיכת הכספים בכל עת ואינה מעניקה הטבות מס. בנוסף, פוליסות חיסכון מציעות מגוון רחב של מסלולי השקעה, והמעבר בין מסלול אחד למשנהו אינו נחשב כאירוע מס.

עם זאת, לצד קווי הדמיון, ישנם כמה הבדלים מרכזיים בין פוליסת חיסכון לקופת גמל להשקעה. למשל, לא ניתן להעביר כספים מפוליסת חיסכון למוצר חיסכון פנסיוני מסוג קצבה. אם מעוניינים להגדיל את קצבת הפנסיה על ידי הכספים שנחסכו בפוליסה, נדרש תחילה לפדות את הכספים מהפוליסה תוך תשלום מס רווחי הון. רק אז ניתן להפקיד את הכספים למוצר קצבה כגון קופת גמל, קרן פנסיה או ביטוח מנהלים, במטרה להגדיל את קצבת הפנסיה החודשית.

יתרונות וחסרונות בולטים של כל מוצר

בעוד שגם קופות גמל להשקעה וגם פוליסות חיסכון מציעות תכונות דומות, כגון הפקדות ומשיכות גמישות, מס על רווחי הון ומגוון רחב של מסלולי השקעה, לכל אחת מהן יתרונות ייחודיים ומלכודות פוטנציאליות שחשוב להכיר.

קופת גמל להשקעה, למשל, מציעה את היתרון של קצבת פנסיה פטורה ממס מכספים שנצברו, מה שהופך אותה לאופציה אטרקטיבית לתכנון פרישה. עם זאת, היא כן מטילה מגבלה על סכום ההפקדה השנתי, מה שאולי אינו אידיאלי עבור אלו המעוניינים להשקיע סכומים גדולים יותר.

מצד שני, פוליסת חיסכון מאפשרת הפקדות ללא הגבלה, מה שהופך אותה לבחירה הולמת עבור בעלי סכומים גדולים יותר להשקעה ואשר מעריכים גמישות רבה יותר בהפקדות. עם זאת, היא אינה מאפשרת העברת כספים בין חברות או יצירת קצבה חודשית, מה שעלול להוות חיסרון פוטנציאלי עבור חלק מהמשקיעים.

נקודה נוספת ראויה לציון היא ההבדל בניהול שני המכשירים הללו. בעוד קופת גמל להשקעה יכולה לעבור בין חברות ביטוח ובתי השקעות, פוליסת חיסכון מנוהלת אך ורק על ידי חברות הביטוח, מה שיכול להשפיע על הגמישות בגובה דמי הניהול ועשוי להיות גורם מכריע עבור חלק מהמשקיעים.

לסיכום

הבחירה בין קופת גמל להשקעה לבין פוליסת חיסכון תלויה במידה רבה במטרות ובנסיבות הפיננסיות האישיות שלכם.

כמו בכל השקעה, חשוב להבין היטב את המורכבויות של המוצר לפני העברת הכספים. לכן מומלץ להתייעץ עם יועץ פיננסי מקצועי ומיומן שיסייע לכם להבטיח שההשקעה שלכם תואמת את היעדים הפיננסיים שלכם.

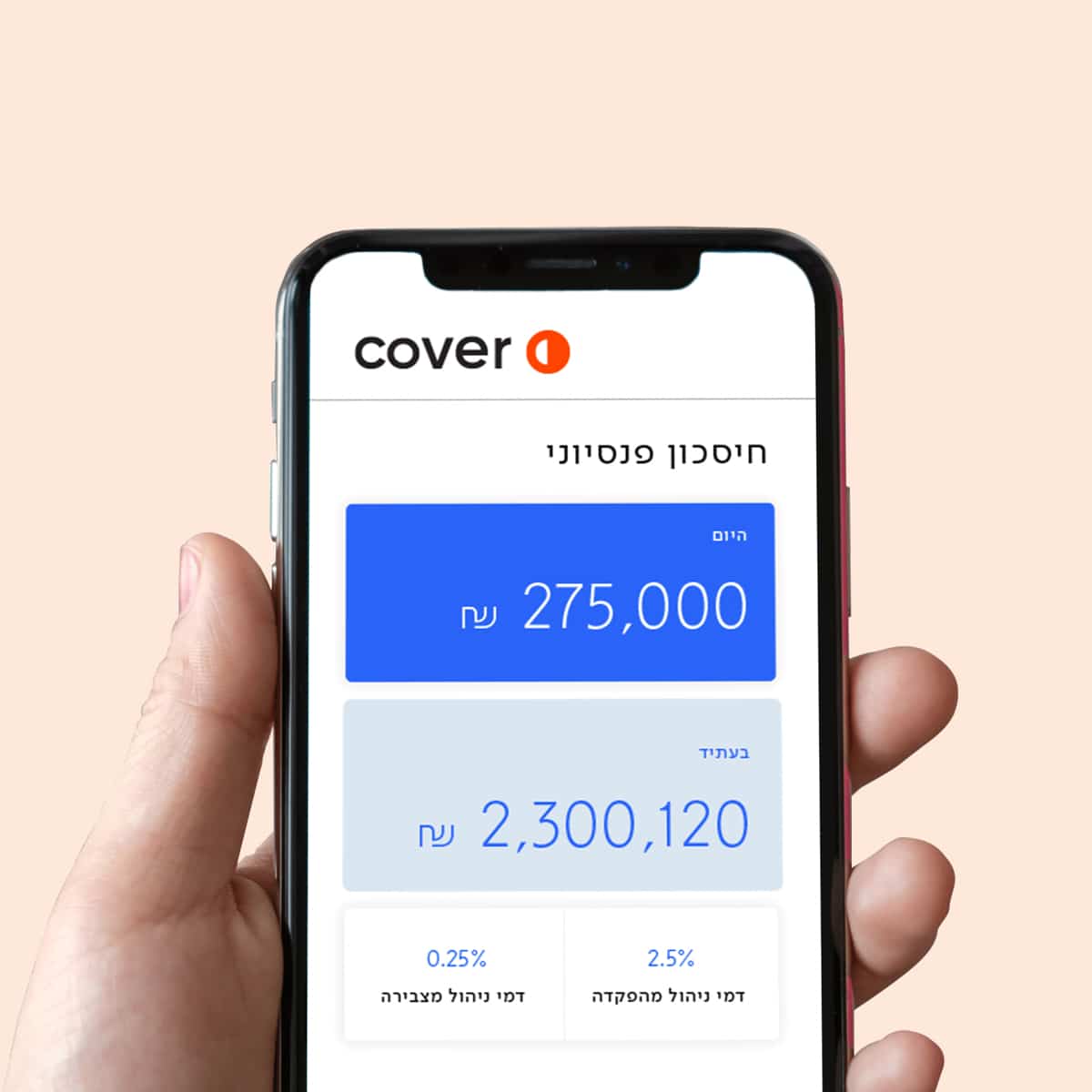

בחברת cover תמצאו מגוון יועצים פנסיוניים מומחים שיעניקו לכם את הייעוץ והשירות הטוב ביותר תוך בחינה מדוקדקת של מצבכם הפיננסי והפנסיוני וסיוע בקבלת ההחלטות הנכונות ביותר עבורכם.

צרו איתנו קשר ואחד המומחים שלנו יעניק לכם ייעוץ פנסיוני מקצועי ומקיף ללא התחייבות וללא תשלום.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.