לקרן פנסיה מקיפה וקרן פנסיה כללית ישנם הבדלים בולטים אך למעשה לא מדובר במוצרים מתחרים, אלא משלימים.

קרן פנסיה מקיפה היא אחד המכשירים הפנסיוניים הנפוצים ביותר בארץ. זהו מוצר חיסכון פנסיוני אשר מיועד לגיל הפרישה ומאפשר את קבלת כספי החיסכון באמצעות קצבת פנסיה חודשית למשך שארית חייו של המבוטח.

לצד קרן הפנסיה המקיפה, קיים מכשיר פנסיוני נוסף בשם “פנסיה כללית”. לפני שנפרט את המאפיינים של כל אחד מהמוצרים וההבדלים ביניהם, עליכם לדעת כי לא מדובר באלטרנטיבות המתחרות זו בזו, אלא בשני מוצרים פנסיונים שעשויים להשלים זה את זה.

קרן פנסיה היא מכשיר פנסיוני המשלב חיסכון פנסיוני וכיסויים ביטוחיים למקרים של נכות ומוות של המבוטח. לקרן הפנסיה המקיפה ישנן 2 אלטרנטיבות המאפשרות חיסכון פנסיוני לגיל הפרישה: ביטוח מנהלים וקופת גמל. עם זאת, קרן הפנסיה המקיפה היא הפופולרית ביותר ופועלת על פי מודל ייחודי שלא קיים במוצרים פנסיוניים אחרים.

כך פועלת קרן פנסיה מקיפה

אחד המאפיינים הייחודיים של קרן פנסיה מקיפה הוא שהיא פועלת במודל של ערבות הדדית, כלומר, כל המבוטחים בקרן הנקראים “עמיתים”, פועלים על פי תקנון משותף ואחיד וכספי התביעות והקצבאות משולמים מכספי העמיתים בקרן. אמנם מודל הערבות ההדדית חל גם בקרן פנסיה כללית, אך אינו קיים במוצרים פנסיוניים אלטרנטיביים כגון ביטוח מנהלים וקופת גמל.

הערבות ההדדית בין העמיתים, מבטיחה שתמיד יהיה כסף עבור קצבאות העמיתים. למודל זה יש שתי השפעות עיקריות על קצבאות העמיתים: במקרה בו כספי החוסכים אינם מספיקים למימון הקצבאות אז סכום הקצבה שיקבל כל עמית בקרן תהיה נמוכה יותר. אך במקרה בו לא נעשה שימוש בכל הכספים, קרן הפנסיה תחלק לכל העמיתים תוספת.

על אף התקנון האחיד והמשותף בין העמיתים, לכל אחד מהם ניתנת הזכות לבחור את מסלול החיסכון וההשקעה המתאים עבורו מתוך מספר מסלולים שקרן הפנסיה מציעה. לכל אחת מהחברות המנהלות (חברות הביטוח ובתי ההשקעות), ישנן קרנות פנסיה שונות הכוללות מגוון מסלולים שונים, ברמות סיכון ותשואה שונות.

לאסטרטגיית ההשקעות וביצועיה של החברה המנהלת ישנה השפעה אדירה על החיסכון של כל חוסך ובהתאם, קבלת הקצבה החודשית של כל חוסך היא נגזרת של החיסכון שנצבר על ידי ההפקדות החודשיות לקרן והרווחים שקרן הפנסיה הניבה לאורך תקופת החיסכון.

על ההפקדות לקרן הפנסיה אחראי המעסיק של כל חוסך והוא מפריש לקרן הפנסיה 6% משכרו הפנסיוני של העובד ועוד 12.5% מכיסו המגלמים את כספי התגמולים ואת כספיי פיצויי הפיטורים. עובד עצמאי חייב להפקיד סכום חודשי בהתאם לגובה ההכנסה שלו ולפי מדרגות ההפקדות שקבועות בחוק ומתעדכנות מפעם לפעם.

אלה ששת המאפיינים הבולטים של קרן פנסיה מקיפה

1.ערבות הדדית – קרן פנסיה מקיפה מנוהלת במודל של ערבות הדדית על ידי תקנון המאושר על ידי משרד האוצר.

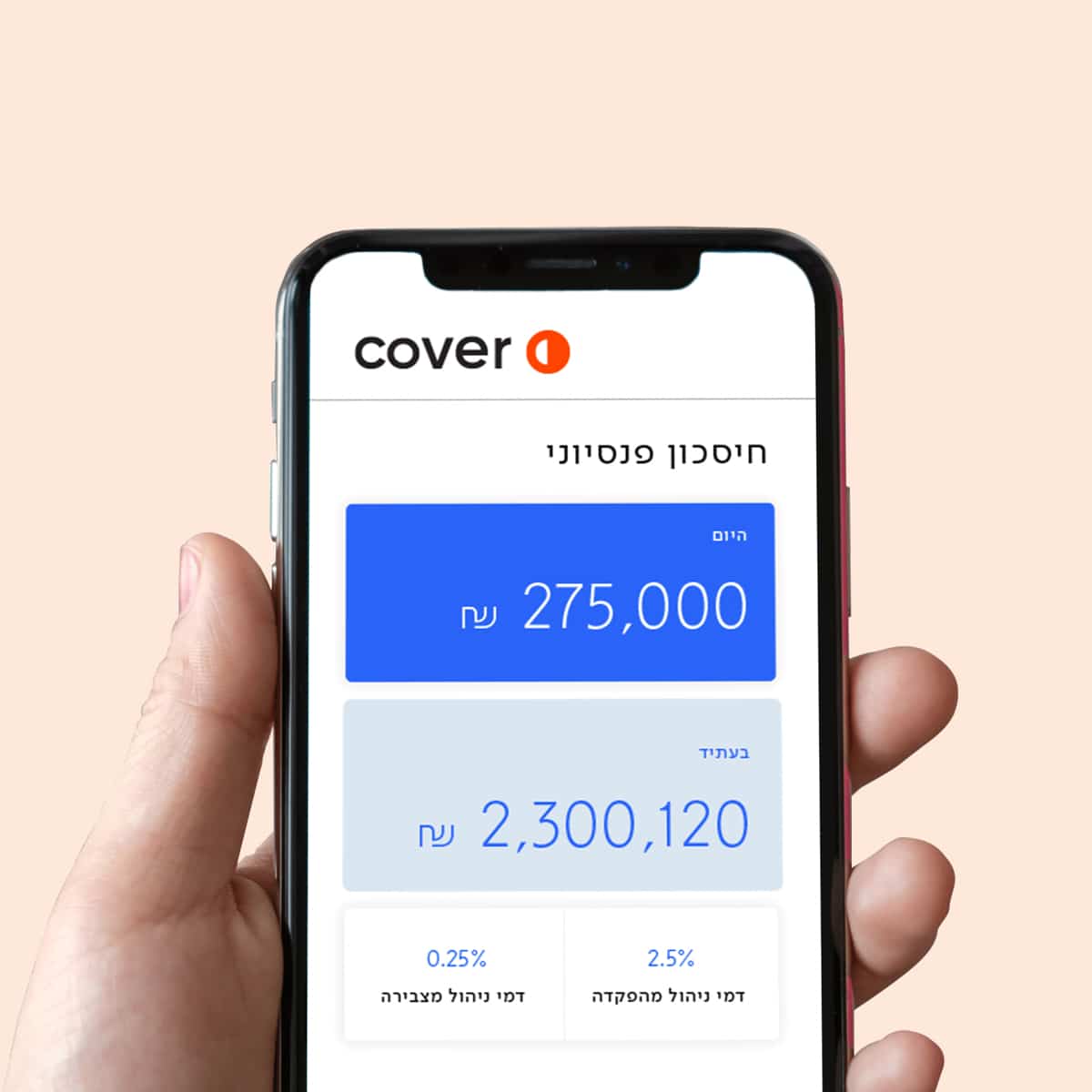

2.דמי ניהול מקסימליים – דמי הניהול הנגבים בקרן פנסיה מקיפה הם הנמוכים ביותר מבין האלטרנטיבות: ביטוח מנהלים וקופת גמל, וקיימת תקרת דמי ניהול בגובה 2.6% מההפקדות ו- 0.5% על החיסכון הצבור.

3.גרעונות ועודפים – עודפים בביטוח הפנסיה מחולקים לכל העמיתים בקרן וגירעונות כספיים גורעים מהקצבה החודשית של העמיתים.

4.תשואה מובטחת – על פי המודל הישן, כ-30% מכספי החיסכון בקרן הפנסיה מושקעים באג”ח ממשלתיות בתשואה מובטחת של 4.86%. בהתאם לרפורמה החדשה, הכספים הללו יושקעו בשוק ההון עם הבטחת תשואה בגובה 5.15%.

5.תקרת הפקדות – ניתן להפקיד לקרן פנסיה מקיפה עד 20.5% כפול פעמיים השכר הממוצע במשק בגין כל חודש.

6.תקופת אכשרה – קיימת תקופת אכשרה של 60 חודשים רצופים לקבלת פנסיית נכות או שאירים בגין מקרה ביטוחי שנבע ממצב רפואי שהיה קיים לפני הצטרפות המבוטח לקרן.

מהם המאפיינים העיקריים של קרן פנסיה כללית?

קרן פנסיה כללית, מכונה גם קרן פנסיה משלימה, משום שהיא מהווה פתרון משלים לקרן הפנסיה המקיפה.

קרן פנסיה מקיפה כוללת מרכיב חיסכון ומרכיב ביטוחי ובנוסף מבטיחה תשואה קבועה על כ-30% מכספי החיסכון, אך קיימת תקרת הפקדות לקרן.

עבור חוסכים אשר משתכרים בשכר גבוה ואינם יכולים להפקיד לקרן הפנסיה המקיפה את מלוא ההפקדות החודשיות הנגזרות משכרם, קרן פנסיה כללית מאפשרת להעביר אליה את יתרת הכספים שחורגים מתקרת ההפקדות האפשרית.

כל הכספים המופקדים בקרן הכללית מושקעים בשוק ההון והיא מאפשרת להפקיד סכומי כסף גדולים לחיסכון, ללא מרכיב ביטוחי. עבור חוסכים אשר מעוניינים בכיסויים ביטוחיים עבור הכספים המופקדים לקרן הפנסיה הכללית, ניתנת האפשרות לרכוש כיסויים ביטוחיים אשר לעיתים מחייבים מילוי הצהרת בריאות והליך חיתום על ידי החברה המנהלת.

לעומת זאת, קרן פנסיה מקיפה שנבחרה על ידי משרד האוצר כקרן פנסיה נבחרת, כוללת כיסויים ביטוחיים למקרים של נכות ומוות אשר אינם מצריכים מילוי הצהרת בריאות ותהליך חיתום. פרמטר זה מאפשר לאנשים בכל גיל ובכל מצב בריאותי, להצטרף לקרן פנסיה נבחרת וליהנות מכיסויים ביטוחיים.

על אף שפטור מהצהרת בריאות נפוץ במקרה של קרן פנסיה נבחרת, במקרים מסוימים ניתן להצטרף לקרן פנסיה שאינה נבחרת, ללא צורך במילוי הצהרת בריאות.

בשורה התחתונה

קרן פנסיה כללית היא מוצר פנסיוני משלים לקרן פנסיה מקיפה משום שהאחרונה כרוכה בתקרת הפקדות שאינה מאפשרת לבעלי שכר גבוה להפקיד אליה את מלוא סכום ההפקדות החודשיות.

לקרן פנסיה מקיפה ישנם מספר מאפייניים יחודיים שהופכים אותה לפופולרית במיוחד בין מכשירי החיסכון לפנסיה השונים והיא מעניקה יתרונות בולטים כגון דמי ניהול נמוכים במיוחד ותשואה מובטחת על כספי החיסכון.

עבור חוסכים בעלי הפקדות גבוהות מהסכום שניתן להפקיד לקרן פנסי מקיפה, תיפתח באופן אוטומטי קרן פנסיה כללית אליה יופקדו יתרת הכספים. עם זאת, ניתן לפתוח קרן פנסיה כללית באופן יזום על ידי מילוי טופס הצטרפות בחברה המנהלת ובחירת מסלול החיסכון וההשקעה הרצוי.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.