השקעה נבונה מתחילה במספר כללי יסוד שכל משקיע וסוחר צריך להכיר וליישם.

כולנו רוצים להיות האדם הבא שיכה את השוק ויזכה בהון גדול בהשקעה בבורסה. למרבה הצער, עבור מרבית האנשים השקעה במניות כרוכה במציאות אחרת המבוססת פחות על מזל יותר על ידע, מחקר, משמעת וסבלנות כדי להפוך לסוחרי מניות רווחיים.

לרוב, התעשרות מגיעה באופן איטי וממוקד וזה דבר שסוחרים ומשקיעים טריים וותיקים צריכים לקחת בחשבון כשהם בוחרים לפנות להשקעה במניות.

אך אם אתם סקרנים לגבי הריגוש של קנייה ומכירה לטווח קצר והרווחים הפוטנציאליים שיכולים לבוא איתה או לחילופין, מעדיפים להשקיע במניות ובמכשירי השקעה נוספים ולרוץ איתם למרחקים ארוכים, הנה כמה יסודות חשובים להשקעה נבונה.

ההבדל העיקרי בין מסחר להשקעות הוא שהשקעה הינה גישה לשוק המניות שמטרתה לבנות עושר בהדרגה על ידי החזקת נכסים לאורך תקופה ארוכה. אך בעוד שמשקיעים קונים מניות ומחזיקים אותן שנים רבות, הסוחרים מחזיקים בהן רק שעה, יום, שבוע או כמה חודשים.

ישנם שני סוגים עיקריים של מסחר במניות: מסחר אקטיבי ופסיבי.

מסחר אקטיבי הוא גישה טכנית ביותר במטרה לנצל תנודות מחירים לטווח קצר. סוחרים פעילים מחולקים בדרך כלל לשני מחנות, בהתבסס על פרק הזמן שבו הם מחזיקים את ניירות הערך שלהם:

סוחרי יום: מסחר יומי מתייחס לכל אסטרטגיה הכוללת קנייה ומכירה של מניות במשך יום בודד, כגון שניות, דקות או שעות.

סוחרי סווינג: מסחר בסווינג כרוך בקניית ניירות ערך והחזקתם במשך ימים או שבועות.

מסחר פסיבי מתמקד יותר במגמות ארוכות הטווח של המניות, במקום בתנודות לטווח קצר או בחדשות השוק. מסחר בעמדה הוא סוג של מסחר פסיבי.

סוחרים פסיביים קונים בהתבסס על מגמות שוק כוללות, ומוכרים כאשר הם מאמינים כי נייר הערך מגיע לשיאו, מה שיכול לקחת חודשים. בדרך כלל הם נסחרים פחות מסוחרים פעילים. בדרך זו, סוחרים פסיביים דומים יותר למשקיעים לטווח ארוך העוקבים אחר אסטרטגיית קנייה והחזקה.

אם כך, מהם עקרונות הבסיס של השקעה ומסחר בבורסה?

אלו 4 כללי יסוד שחשוב להכיר:

צרו אסטרטגיה והצמדו אליה

מסחר עצמאי עשוי להגיע בעסקת חבילה עם מתח ודחף לפעול מהר. עם זאת, עליכם לזכור כי אימפולסיביות ופעולות רגשיות עשויות לפגוע בתיק ההשקעות שלכם. בכל הקשור לקניה או מכירה של מניות עליכם לפעול באופן מושכל ומחושב היטב ולעמוד איתנים מול סערת רגשות ורעשי רקע. אחת הדרכים היעילות והבטוחות ביותר לעשות זאת היא באמצעות הגדרת אסטרטגיית השקעה ברורה שתסייע לכם לפעול בדרך עקבית ולהשיג את היעדים שלכם גם בזמני מתח.

כלל מנחה נוסף וחשוב באסטרטגיית ההשקעה שלכם הוא להבין את מטרת ההשקעה.

כמשקיעים, רצוי שתשקיעו בדברים שאתה מבינים. זה לא אומר שאתם צריכים להשקיע רק בתעשיות בתחום המומחיות שלכם. עם זאת, משקיע צריך להבין כיצד השקעה מתפקדת. כאשר משקיעים בחברות כדאי להבין במהירות כיצד פועל המודל העסקי של החברה וכיצד הוא יפיק הכנסות בעתיד. כדי לעשות זאת, אתם צריכים להיות מסוגלים לפרק את המודל העסקי ליחס הבסיסי.

לדוגמה, בעוד שחברות לוגיסטיקה עוסקות בעלויות אחסון והובלה, חברות מסחר אלקטרוני תלויות בגודל עגלת הקניות ובשיעור ההמרה. זה אותו דבר עם מוצרים פיננסיים: אתם אמורים להיות מסוגלים להבין במהירות איך המוצר עובד. השוק הפיננסי אינו נושא יתרונות להשקעות מסובכות. לעומת זאת, הסיכון בקבלת החלטות שגויות עקב חוסר ידע – עולה. אז אם אינכם מבינים כיצד פועל מוצר פיננסי או כיצד חברה מייצרת הכנסות, עדיף שתעשו שיעורי בית או שתעברו למוצר או חברה אחרים.

אל תשימו את כל הביצים בסל אחד

משקיעים לעולם לא צריכים להציב את הונם במוצר אחד בלבד. לכן יש לפזר את הסיכון של התיק בצורה רחבה ככל האפשר על ידי השקעה בנכסים ממגזרים שונים ועם יחסי סיכון-תשואה משתנים. גישה זו נקראת גיוון.

זוהי אסטרטגיית השקעה שנועדה להפחית את הסיכון בתיק כולו. תיק מגוון מכיל השקעות בעלות המתאם הנמוך ביותר האפשרי זו לזו. במקרה של משבר, המשמעות היא שלא כל ההשקעות מאבדות ערך בו זמנית. לדוגמה, לא כדאי להכניס את כל ההון שלכם למניות ביוטכנולוגיה, כי במקרה של משבר בתעשייה, כל התיק עשוי לאבד מערכו.

במקום זאת, השקיעו במניות ממגזרים שונים במשק הבלתי תלויים זה בזה ככל האפשר. בנוסף, יש לבצע גיוון בין סוגי נכסים. משמעות הדבר היא השקעה לא רק במניות ובקרנות מניות אלא גם בקרנות נאמנות, נכסים לא סחירים ואג”ח.

גיוון תיק ההשקעות שלכם הוא אסטרטגיה עתיקת יומין להשקעה בבורסה. לרוב, מומלץ להשקיע בשילוב של מניות קטנות, בינוניות וגדולות. למניות קטנות ובינוניות יש את הפוטנציאל הגבוה ביותר לצמיחה ולתשואות גדולות, אך יש בהן גם סיכונים מסוימים. לעומתן, מניות גדולות נוטות להיות יציבות יותר אך עם תשואות סולידיות יותר. לכן, שילוב של שלושת הסוגים יאפשר לכם להשקיע ביציבות ובצמיחה בו זמנית. זכרו שגיוון הוא פרמטר חשוב שיכול לעזור לכם להתמודד עם התנודתיות של שוק המניות. אם אתם משקיעים באמצעות בית השקעות, דעו כי גם תשואות של בתי השקעות מבוססות על העיקרון הזה.

בחרו מכשירי השקעה שישרתו את האסטרטגיה שלכם

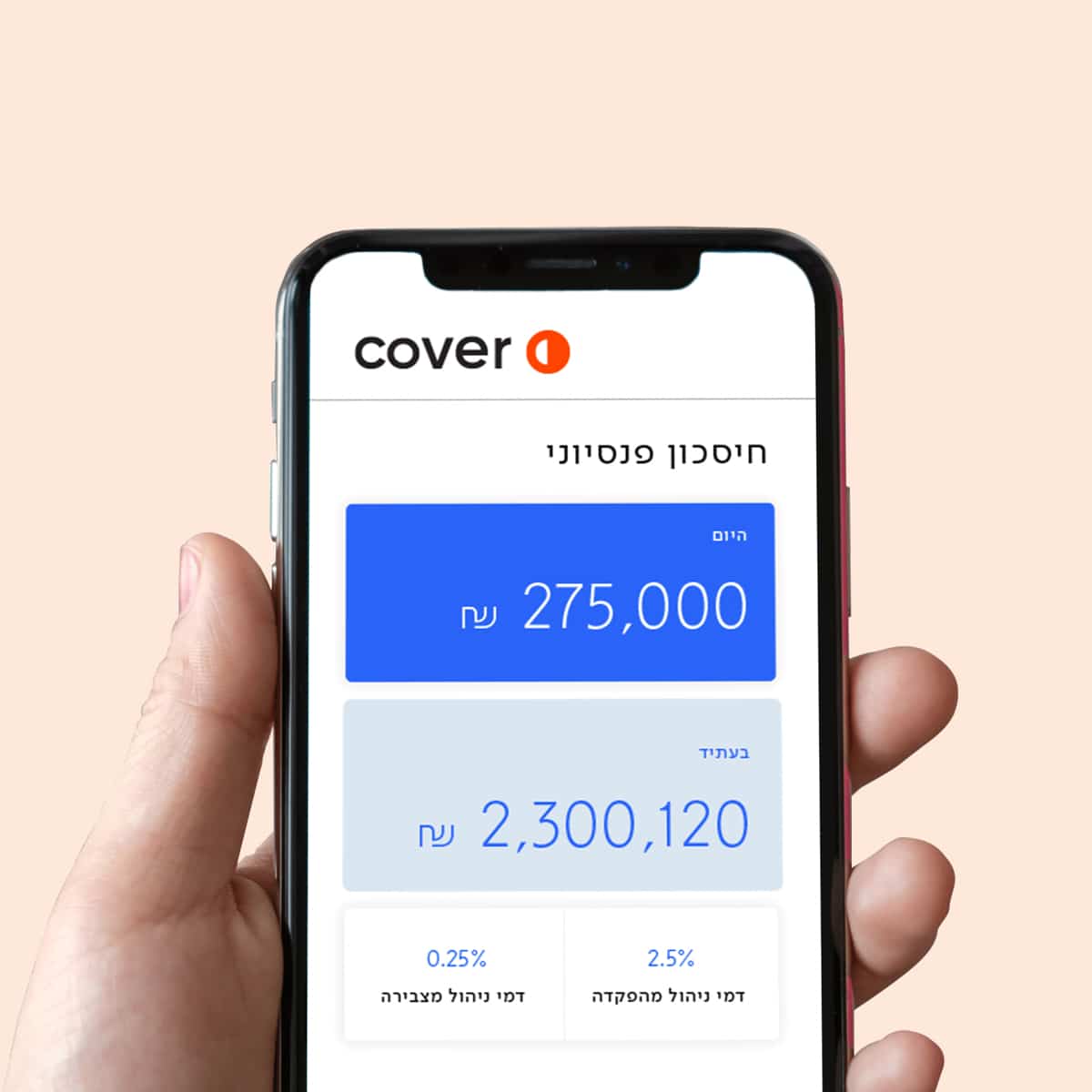

עם אסטרטגיית השקעה ברורה ביד, תוכלו להתקדם לבחירת מכשירי ההשקעה המתאימים עבורכם. לשם כך עליכם להגדיר את המסגרת הזמן להשקעה, מכיוון שזהו פרמטר שמשפיע על בחירה נכונה של מכשירי השקעה. ישנם מכשירי השקעה המיועדים לטווח ארוך כמו קרנות פנסיה או קופת גמל, קרן השתלמות המיועדת בעיקר לטווח בינוני. לאחר מכן תוכלו לבחון את מכשירי ההשקעה השונים ואת המאפיינים הייחודיים של כל אחד מהם. בחירה נכונה של מסלולי השקעה ומכשירי השקעה צריכה להתבסס גם על רמת הסיכון שאתם מוכנים לקחת ולקורלציה שלה עם גובה התשואה שאתם עשויים להשיג מההשקעה.

למשל, השקעה באג”ח, אמנם תעניק לכם יציבות גבוהה ברמת סיכון נמוכה אך גם כרוכה בתשואה סולידית ונמוכה יחסית. לעומתה, השקעה במניות חשופה לסיכון גבוה יותר אך עם פוטנציאל תשואה גבוה יותר.

ניסוי וטעיה

בין אם אתם הרפתקנים או מאופקים, הדרך מסחר במניות מתחילה בצעדים קטנים. לפני שאתם שופכים הון על מניות שונות ומחכים בכסיסת ציפורניים לעלייה המיוחלת, חשוב להתחיל בהשקעת סכומים קטנים ולבחון מה עובד לכם ומה פחות. ככל שתצברו יותר ניסיון והבנה בתחום, תוכלו להתקדם למים העמוקים, להשקיע יותר ולהגדיל את סיכוייכם להניב רווחים נאים.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.